DoNews11月6日消息,11月4日,由中国音像与数字出版协会主办,游戏出版工作委员会、数字IP应用工作委员会、伽马数据承办,现代快报特邀支持的“2024年度游戏IP生态大会”主题会议圆满举办。

会议上,伽马数据发布了《2024中国游戏产业IP发展报告》,本次报告对中国文娱市场IP现状做出梳理,并重点对中国游戏市场IP市场规模、发展前景、价值提升及企业布局等方面进行分析。

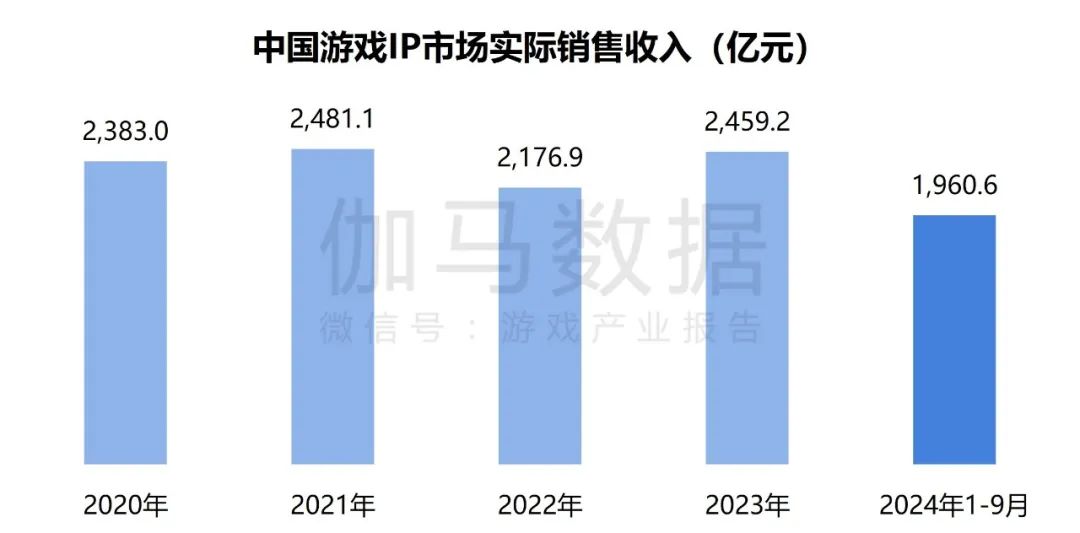

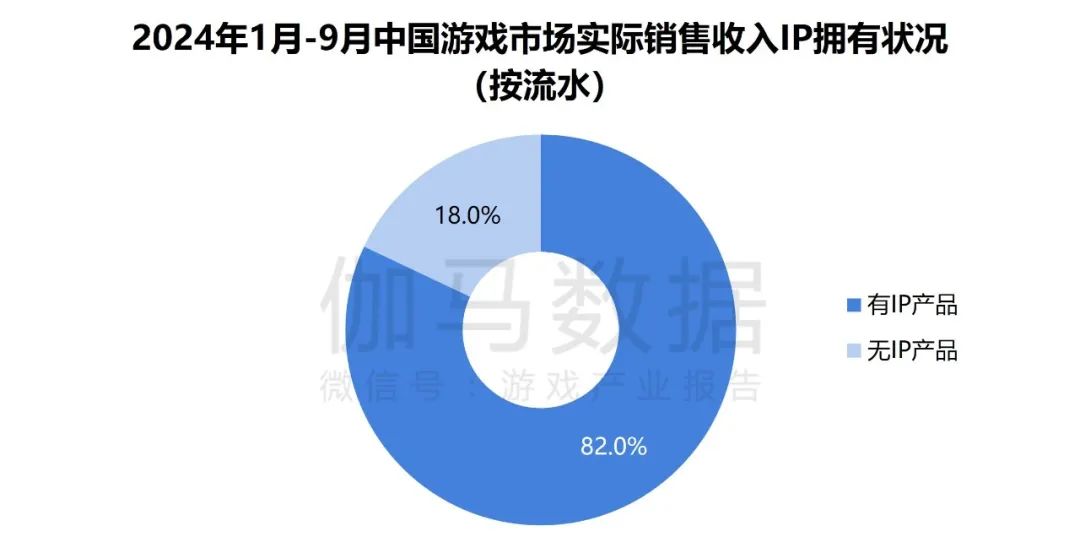

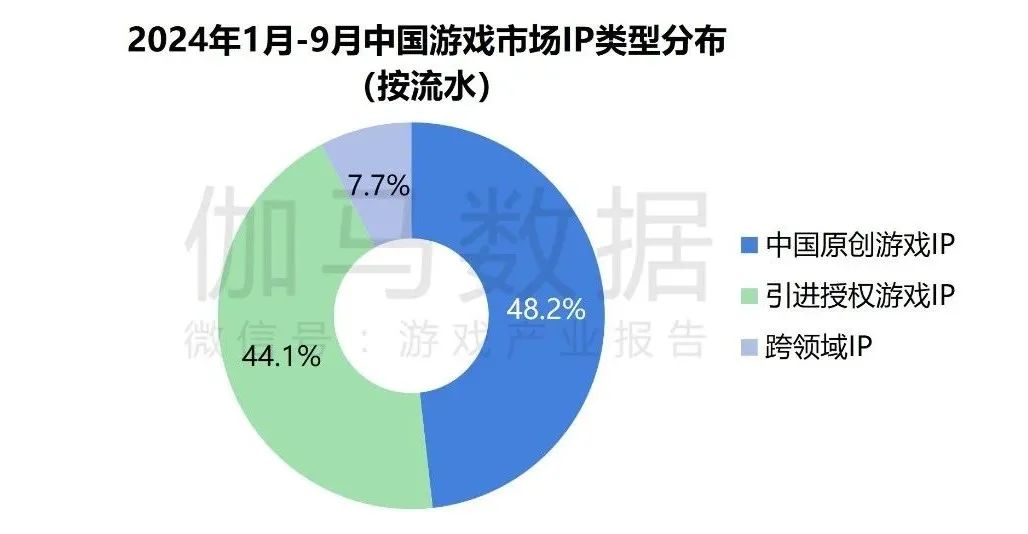

其中,以下重点数据值得关注:用户调研结果显示,超90%的受访用户近一年中使用过IP相关产品。2024年1-9月,主要文娱领域流水TOP10产品中,TOP10游戏产品占据超七成份额;中国游戏IP市场实际销售收入达1960.6亿元,预计全年收入高于上一年水平;中国游戏IP市场实际销售收入中,82%由IP产品贡献;中国原创游戏IP的游戏市场规模达945.8亿元,占国内整体游戏市场48.2%的份额;头部产品中均有50%及以上布局“线下活动”“实体联名”“衍生品”“音乐” 4种IP运营形式。

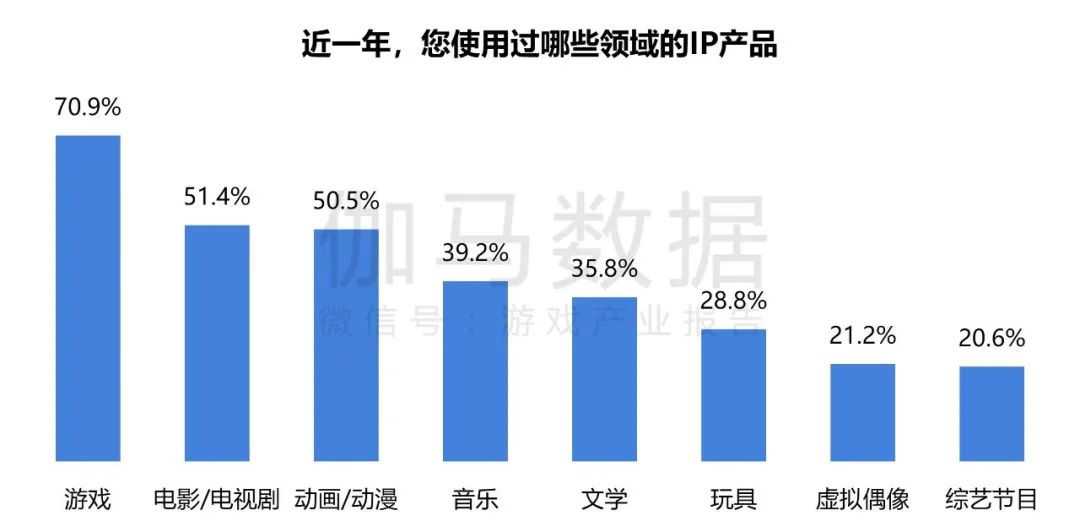

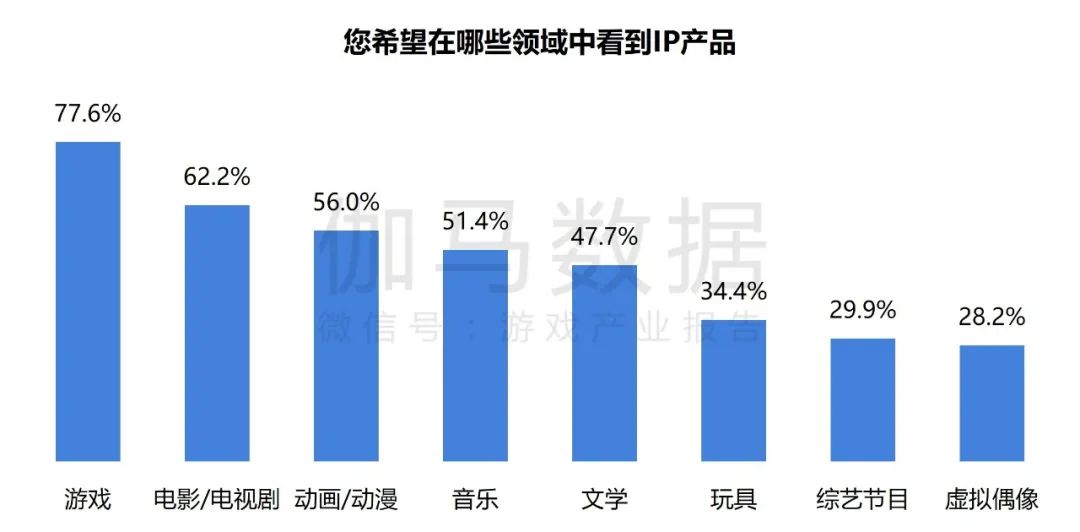

中国文娱市场中IP产品用户需求状况:超九成受访者一年内使用过IP相关产品,游戏IP偏好最高。

报告调研结果显示,超90%的受访用户近一年中使用过IP相关产品。

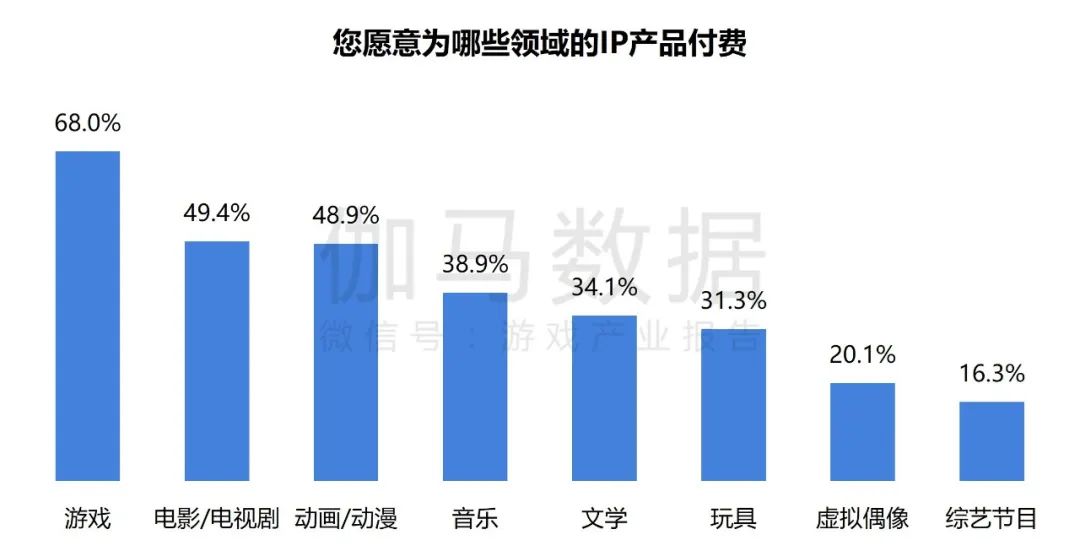

且在以游戏、电影/电视剧、动画/动漫、音乐为代表的领域中,超50%的用户有看到IP产品的意愿,具备着较强的IP偏好。

整体而言,IP与社会公众的日常生活仍保持着重要关联,“IP”仍是值得产业深挖价值的重要资产。

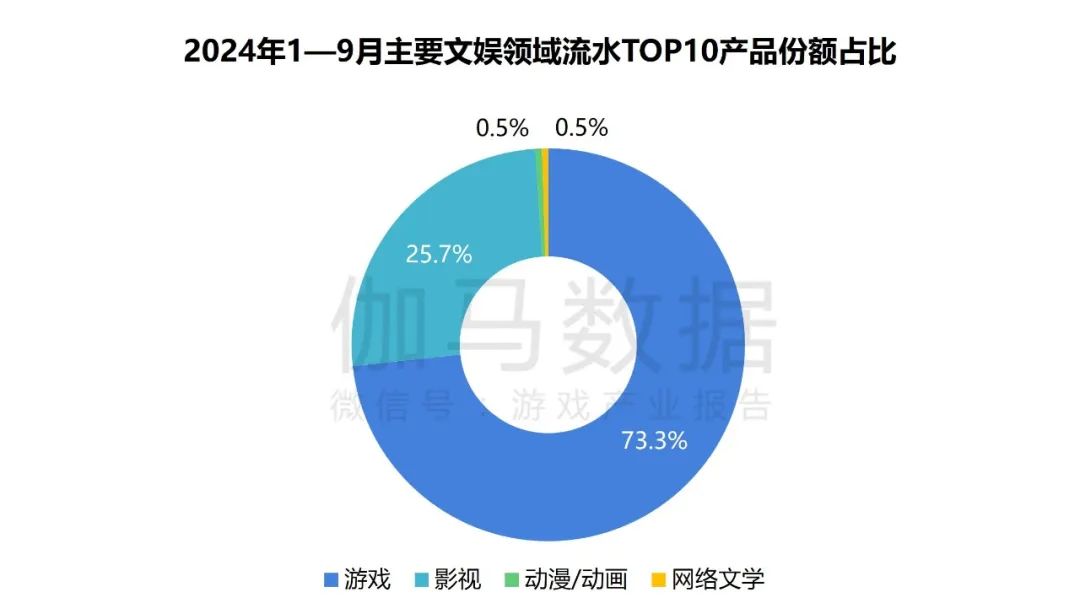

中国文娱市场中IP商业化现状:不同文娱产品商业化差距显著,TOP10游戏产品占据超七成流水份额

虽然IP具备高价值,但当进入变现环节时,不同领域的IP布局却展现出了较大的流水差距:对比2024年主要领域流水TOP10的产品可见,“游戏”单一领域独占了73.3%的流水份额,变现能力显著高于其他领域。

注:TOP10产品指不同领域分别选取收入最高的10款产品。份额占比为四个领域TOP10总和的占比。

而用户侧的调研也显示,在各类IP布局领域中用户最愿意为游戏付费。整体而言,各领域的变现状况存在差异,游戏仍是IP价值变现的重要布局领域。

中国文娱市场中代表性IP价值评估

用户直接反馈之外,伽马数据也分类型对IP进行了价值评估。从评估结果来看,虽然各类IP均具备较高价值,但变现时表现最佳的领域依然是游戏。并且,无论是否源于游戏IP,多数代表性IP的大部分商业收入均源于游戏。

数据说明:每个参评的IP领域,均由5个代表性原生IP组成。

伽马数据的IP价值评估模型通常由“IP价值同一维度评估”“IP价值差异化维度评估”2部分组成,但为确保各领域IP的评估口径一致,本次估值仅保留了各领域IP共通的评估指标,而未包含部分领域个性化指标。

IP联名费用、IP代言费用,没有计入本次开发程度评估。

动画及动漫IP

动画及动漫IP具备显著的粉丝数量优势,从数据来看,此类IP的“粉丝基数”指标在各维度中得分最高。本领域之外,其他领域IP也意识到动画及动漫对IP粉丝的促进作用,以游戏、网络文学为代表的部分IP,均于近年推出官方动画动漫,部分动画动漫取得了单平台数千万播放量、超9.0评分的成绩,起到了较佳的粉丝服务效果。

网络文学IP

受国内网文读者众多的影响,网络文学IP是关注热度最高的IP类型之一,天然具备较大的IP影响力。但其变现力度却有待加强:从本次评估来看,虽然代表性IP累计创造的流水已超600亿元,但具备长生命周期、能取得高流水的头部改编产品较少,使得未来3年的潜在流水仅约100亿元,在各类参评IP中最低。

但随着网络文学IP版权方与被授权方合作更为紧密,IP高热度的优势有望进一步激活,提高此类IP的商业表现。

游戏IP

游戏IP是此次参评IP中开发程度最高的IP类型,代表性IP已实现超2000亿元的流水。高流水表现与游戏市场更强的变现能力关联密切,据伽马数据统计,2024年国内流水超10亿元的游戏预计超50款。

本领域的IP产品之外,游戏的变现能力也获得其他领域认可,大部分本次参评IP的第一流水来源均为游戏领域。

其他IP

网络文学、动画及动漫、游戏之外,近年也有更多领域涌现出知名IP,例如虚拟偶像、潮玩、企划,从评估结果来看,此类IP具备较为强劲的商业潜力:此类IP是本次参评IP中唯一一类未来3年的潜在流水超过已实现流水的IP类型。

未来,预计将有更多领域的IP借力此类IP,提升自有IP的市场影响力。

中国游戏市场IP规模现状:前三季度游戏IP市场规模近2000亿元,原创IP与“老牌”IP共同释放价值

2024年前三季度,中国游戏IP市场实际销售收入达1960.6亿元,预计全年收入高于上一年水平。

前三季度市场规模主要由两个部分因素支撑,一是中国原创游戏IP的市场价值被企业重视并挖掘;二是头部“老牌”IP在国内市场的价值体现。

注1:中国游戏IP市场实际销售收入主要统计范围包括移动端、客户端、单机端等终端。

注2:IP类型含“中国原创游戏IP”“引进授权游戏IP”“跨领域IP”3类。

在一系列IP与产品的合力下,IP产品已经为游戏市场的核心构成,2024年1—9月中国游戏市场实际销售收入中82%的流水来源于IP产品。

原创游戏IP流水占比近5成,头部“老牌”IP驱动细分领域增长

从细分的IP数据来看,2024年前三季度中国原创游戏IP的流水占整体市场规模近5成,在各类IP中占比最高。

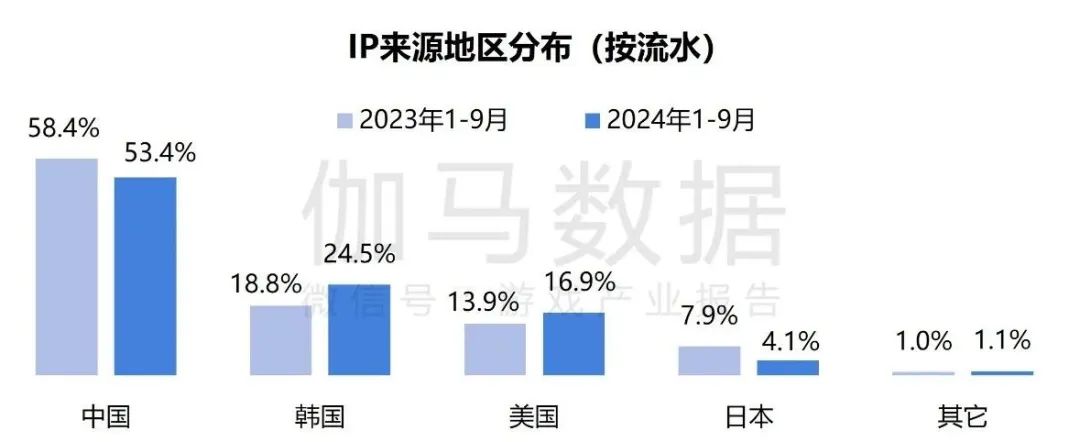

其中,“蛋仔派对” 等近年新产生、但为市场贡献数十亿元流水的IP,是“中国原创游戏IP的市场价值被企业重视并挖掘”的重要体现。而头部“老牌”IP的价值则在IP地区分布、类型分布中更为明显。

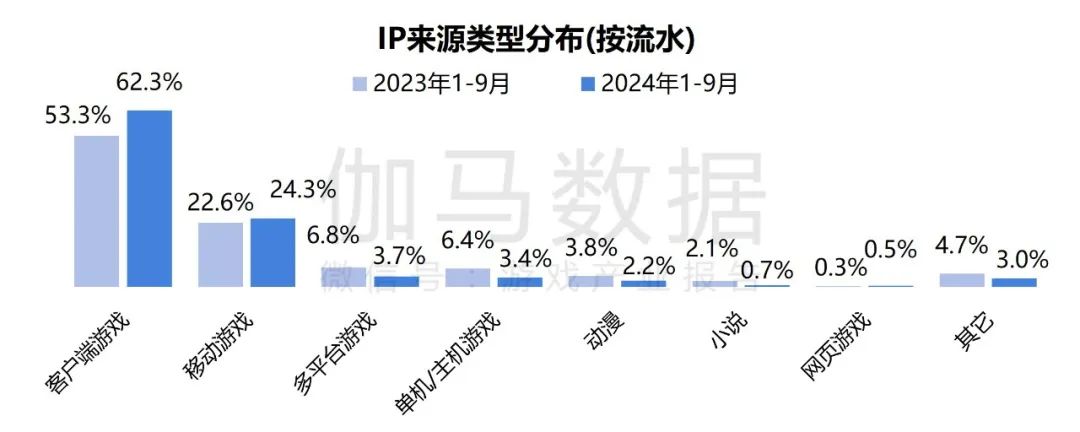

例如,“地下城与勇士”IP移动端续作变现能力较强,上线首月流水超60亿元,成为前三季度最具代表性的韩国IP游戏产品,同时也为客户端游戏IP市场份额提供增量;与之相似,“英雄联盟”IP续作《金铲铲之战》《英雄联盟手游》市场表现同样较优,为美国市场IP游戏及客户端IP游戏流水贡献了增量。

终端方面,仍在上述游戏的带动下,客户端游戏流水占比显著提升。同时,多平台游戏IP连续两年成为IP市场中第三大来源类型。在更多游戏首发于多平台的情况下,此类IP的重要性有所提升。

注:IP来源类型分布,指中国游戏IP市场中,IP的来源类型分布。

半数以上头部产品布局7个及以上运营渠道,75.6%用户通过抖音平台关注游戏图片

运营IP时,企业常运用多渠道同时布局的方式,伽马数据统计的9个主要运营渠道中均有较多产品布局,且同时布局7个及以上运营渠道的产品达53.2%,是企业选择布局运营渠道数量占比最高的区间。

这主要受各运营渠道的优势及侧重点不同影响,例如,抖音等平台用户转发、评论、分享意愿较高,同时用户调研结果也显示有7成以上用户选择在抖音平台关注感兴趣的游戏,因此此类平台信息传播效果较佳;而小红书则女性用户占比较高。企业在布局时往往会结合产品特点等因素选择运营渠道。

注:头部产品指统计期间内,各终端流水TOP50中有运营动作的IP产品,下同。

中国游戏市场IP发展分析

中国原创游戏IP

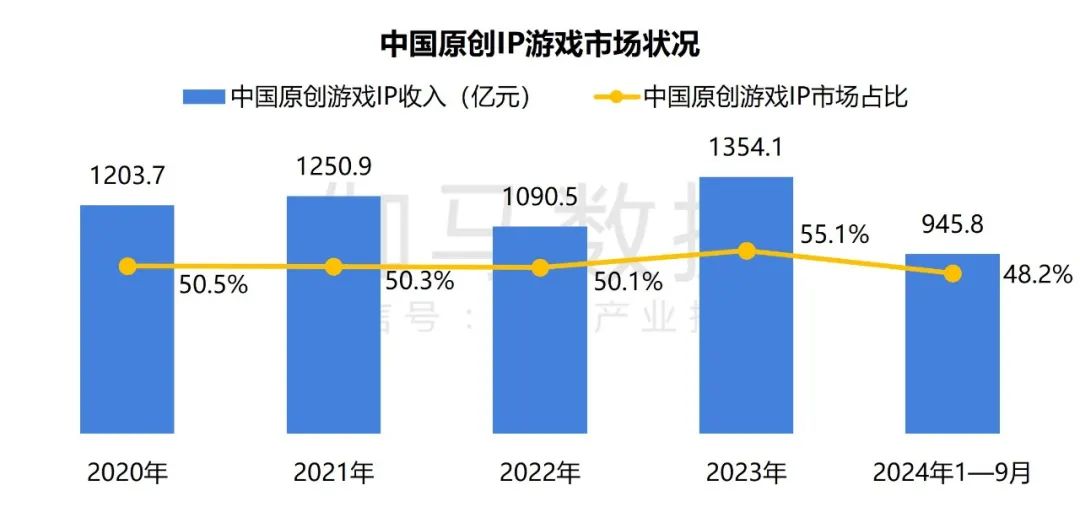

中国原创游戏IP前三季度收入近1000亿元,市场份额维稳但存在发展潜力

2024年前三季度,中国原创游戏IP的游戏市场规模达945.8亿元,占国内整体游戏市场48.2%的份额。前三季度,中国原创IP游戏展现出与往年近似的特征,成熟产品流水维稳,新产品贡献约10%的市场份额,整体而言,中国原创游戏IP的发展现状保持平稳。

但基于价值评估模型、IP特征、产品状况等,如前所述,伽马数据认为中国原创游戏IP的市场价值正被企业重视并挖掘,且在更长的周期内,中国原创游戏IP的份额将成扩张趋势。

4项价值评估指项值超过均值,IP特征、产品现状构筑“中国原创游戏IP”的发展潜力

看好中国原创游戏IP的未来前景,主要依据有两点:其一,基于价值评估结果,中国原创游戏IP的IP价值在五项评估指标中有四项高于平均值。其二,中国原创游戏IP的所属企业愿意投入更大成本去培养IP:中国原创游戏IP不同于引进授权游戏IP或跨领域IP,中国原创游戏IP缺少人气基础,培养难度更大。

但从评估结果来看,此类IP的得分却超过样本均值,其综合价值评估也位居3类IP之首,这意味着企业投入更多精力,具备更多培养IP的意愿。换言之,较多企业注重中国原创游戏IP,且持续探索,逐步寻找“将无IP游戏培养为高价值IP”的方法论。

注:图中“中国原创游戏IP”是指样本IP中的中国原创游戏IP。

注重中国原创游戏IP的价值与其IP特征关联密切,中国原创游戏IP具备“自由度、潜在性价比双高”的特征,其中,高自由度在于IP的研运、品牌建设等,均由游戏团队自主把控,游戏企业的发挥空间更大;高潜在性价比源于版权归属,由于IP归属于企业自身,因而在运营近似影响力的IP时,中国原创游戏IP能以最高的比例将商业回报、品牌影响力、用户口碑等价值留于企业之内。

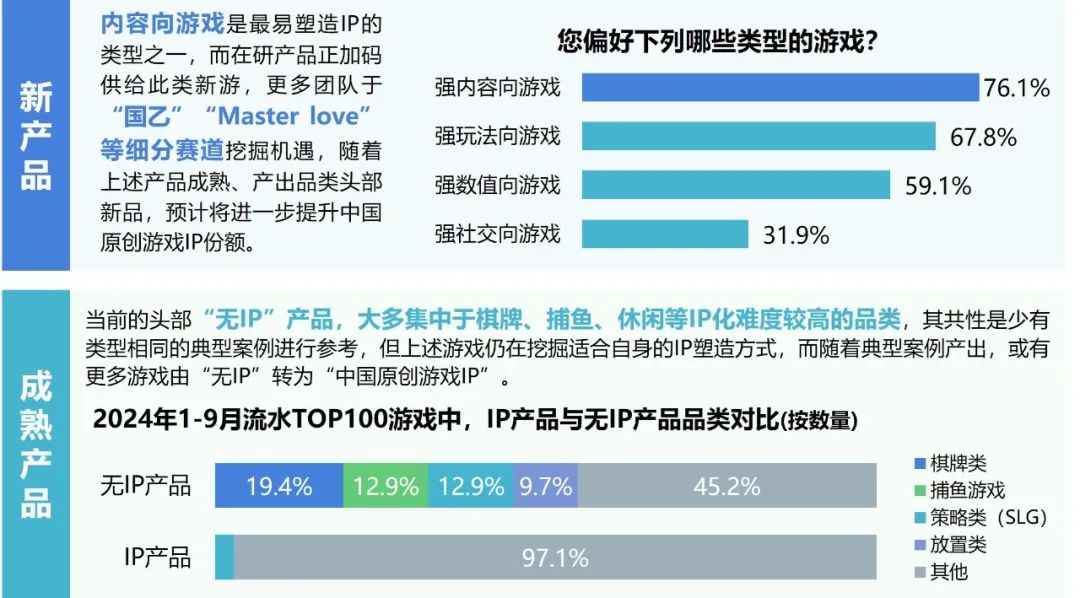

从产品来看,企业正在加大力度制作内容向的新产品、在细分赛道挖掘新机遇、在成熟产品中挖掘适合自身的IP塑造方式,上述举措均有助于中国原创游戏IP市场份额的增长。

擅长培养成高价值IP,大力度、持续的内容投入是重点

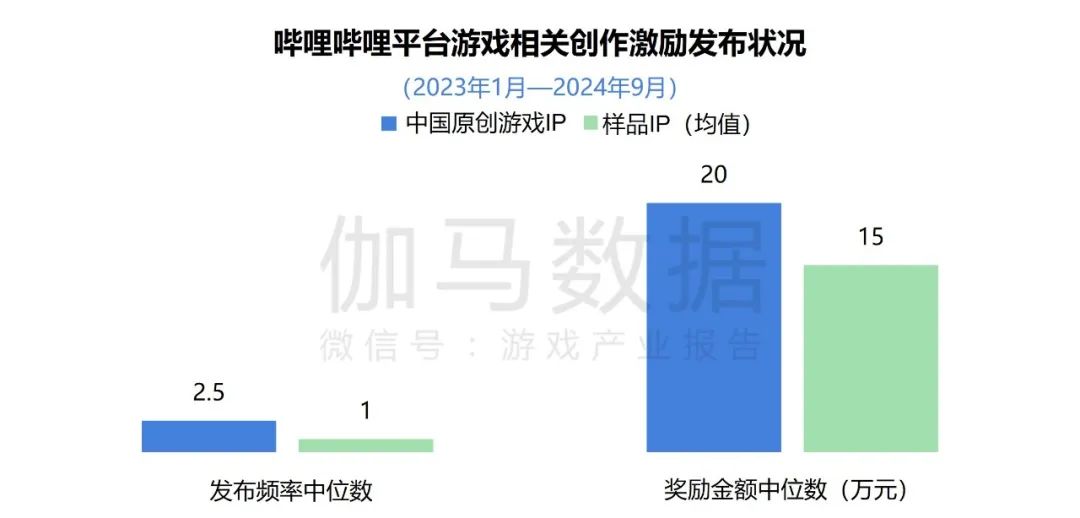

由于中国原创游戏IP不具备初始影响力,因此为提升IP价值,中国原创游戏IP的布局力度通常更大,且更为注重“创造内容传播点”“激发用户参与热情”。以创作激励为例,从IP关注度较高的哔哩哔哩平台数据来看,中国原创游戏IP对创作激励计划的发布频率、奖励金额高于整体。

高布局力度在带来高效果回报之外也激活了部分正向循环,仍以创作激励为例,当IP的激励计划更为稳定时,创作者也具备了更可预见的创作收益,这一现象为IP带来了更多自发的常驻IP创作者,并逐步形成“创作者常态化发布IP相关内容—积累粉丝—在激励计划发布时取得更好的数据效果—分得更高的收益”的正向循环。

引进授权游戏IP

引进授权游戏IP前三季度收入超800亿元,“地下城与勇士”等IP带动市场快速增长

2024年前三季度,引进授权游戏IP的游戏市场规模达864.1亿元,占国内整体游戏市场44.1%的份额,较前几年显著提升。如前所述,“地下城与勇士”“英雄联盟”等IP提供了较为强劲的增长动力。除此之外,“三角洲”等IP新品也逐步上线,在多个IP的共同作用下,2024全年引进授权游戏IP的市场规模、份额有望创近5年新高。

个体IP差异较大,IP权限影响企业布局力度

聚焦IP内部,引进授权游戏IP呈现“整体价值评估较均衡,但个体IP差异较大”的特征。其中,整体较均衡在于,引进授权游戏IP各项指标的得分均接近整体样本得分。

注:图中“引进授游戏IP”是指样本IP中的引进授权游戏IP。

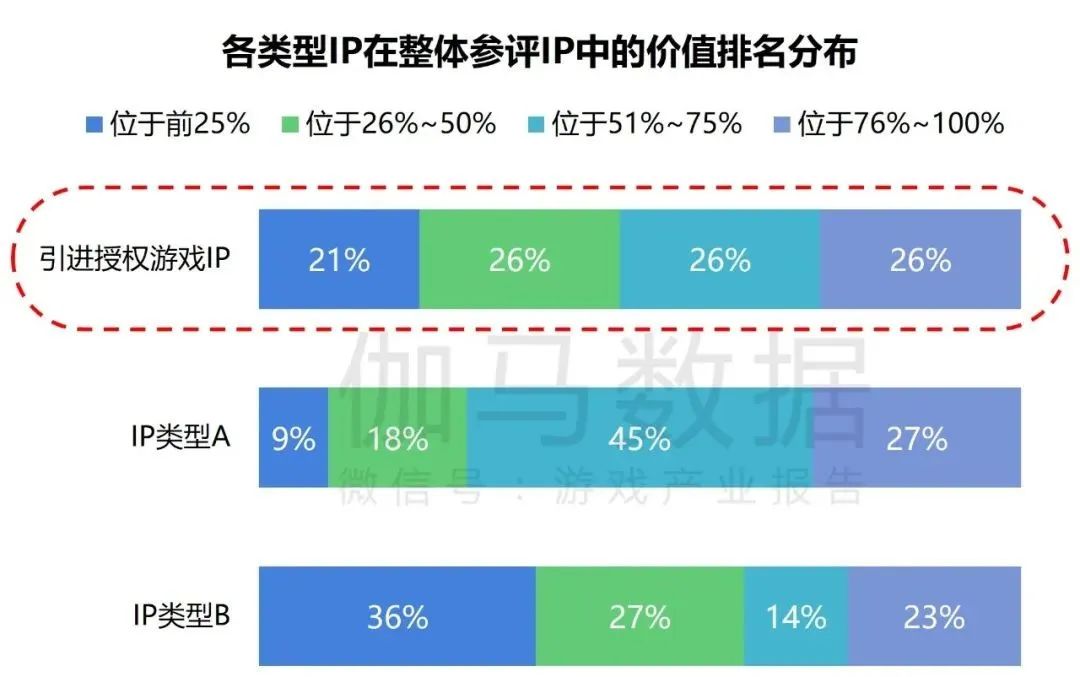

个体差异较大在于,虽然有21%的引进授权游戏IP位居整体参评IP的前25%,但排名在76%之后的IP数量占比也达到26%,高得分IP游戏与低得分IP游戏同样较多,IP间的差异较大。

对比排名居前与居后的游戏可见,“IP权限”是IP价值差异的重要成因,排名居前的IP,其国内团队大多与版权方绑定更深,例如IP新游仅交由合作伙伴运营,合作伙伴对IP联动、开发衍生品等IP运营事宜拥有更高话语权等;而排名不佳的IP中,较多已在国内推出数款改编产品,受此影响,此类游戏对“情怀”等更直接关联变现的IP运营方式运用较多,对品牌价值的投入则相对较少。

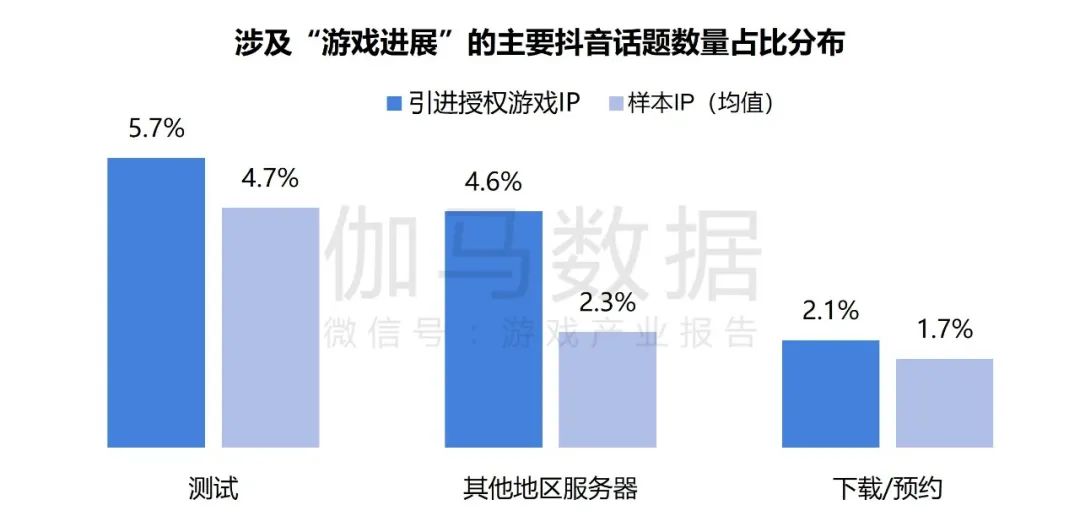

上线前存热度优势,创作激励助力巩固优势

引进授权游戏IP也拥有部分特有优势,例如上线之前或更易于积累热度。其数据体现为:内测、取得上线资格、预下载等与游戏进度相关的话题获得了超过整体均值的关注度。这一优势与IP特性有关,受国服版本尚未引进、IP初始产品仅支持小范围共同游玩等因素影响,较多引进授权IP游戏处于无法游玩或游玩不便的状态,使得其粉丝更期待并关注产品进展,进而呈现上述数据特征。

值得注意的是,引进授权游戏IP有望进一步放大这一时期的热度优势,例如虽然引进授权游戏IP较常通过“创作激励”扩大IP影响力,但在内测、公测时段的布局力度较弱,基于哔哩哔哩平台的数据统计显示,上述节点中引进授权IP游戏的数量占比仅为29.4%,低于其在整体IP新游中的数量占比(42.1%)。未来,内测、公测时段的创作激励有望成为此类IP强化优势的又一切入口。

注:“其他地区服务器”指与其他地区的游戏服务器相关的话题,例如日服、韩服、欧美服。

跨领域IP

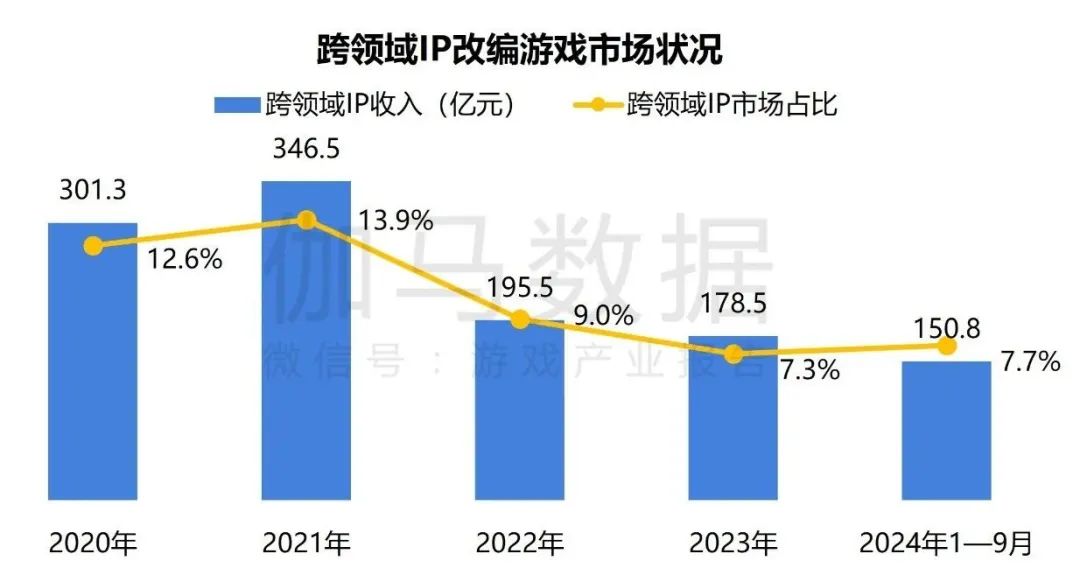

跨领域IP改编游戏前三季度收入超150亿元,创作恢复、企业间深化合作将带动发展

2024年前三季度,跨领域IP的游戏市场规模达150.8亿元,占国内整体游戏市场7.7%的份额,虽然市场份额略有回升,但跨领域IP改编游戏仍是规模最小的IP类型。而着眼海外,跨领域IP改编新游《我独自升级: Arise》在2024年前三季度已获得数十亿元流水,国内、海外的差异意味着跨领域IP仍具备较大潜力。

未来,至少2项因素或加持跨领域IP改编游戏的市场表现:其一,随着新冠感染疫情影响消弭、影视动漫等领域恢复创作,高价值IP的供给将逐步恢复,并为改编为游戏提供IP来源;其二,随着更多IP版权方与被授权方深化合作,IP产品的质量、声量、布局规划等有望得到进一步提升,从而带动市场回暖(详见“版权方、被授权方合力运营IP”小节)。

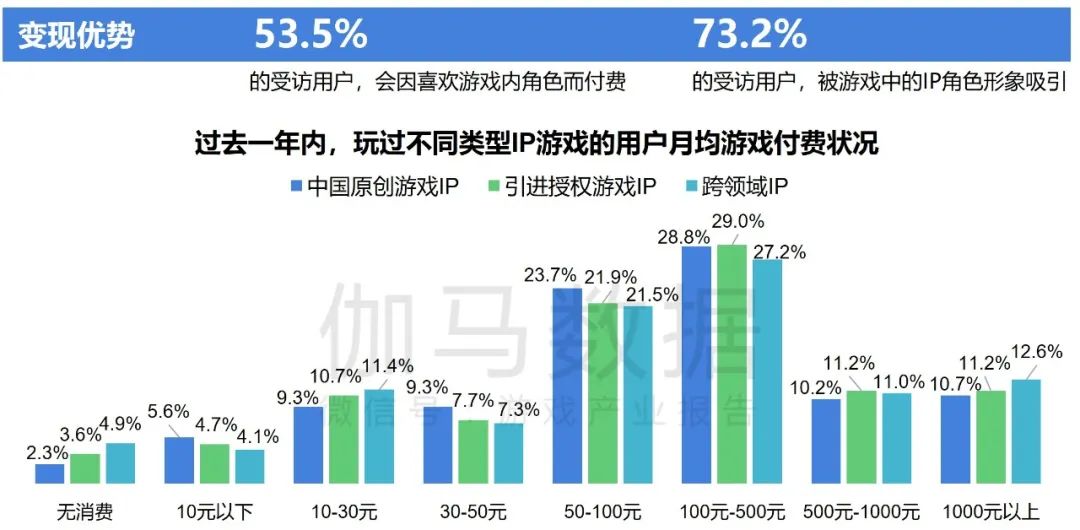

用户付费能力超均值,情怀运用是重点

跨领域IP改编的游戏在变现方面最具优势,从模型结果来看,其用户付费能力的得分显著较高,IP开发程度同样达到样本均值。

注:图中“跨领域IP”是指样本IP中的跨领域IP。

较佳的变现能力一方面与用户构成有关,较多跨领域IP的粉丝已经经济独立多年,更具付费能力。从用户月均游戏付费数据来看,一年内玩过跨领域IP改编游戏的用户月付金额在3类IP中最高,金额更高的主要原因是大额付费的用户比例更高(月均游戏付费1000元以上的用户)。

另一方面,调查结果显示超50%的用户会为“角色”付费,而“角色”正是IP改编游戏最突出的特色之一,因而更容易实现变现。

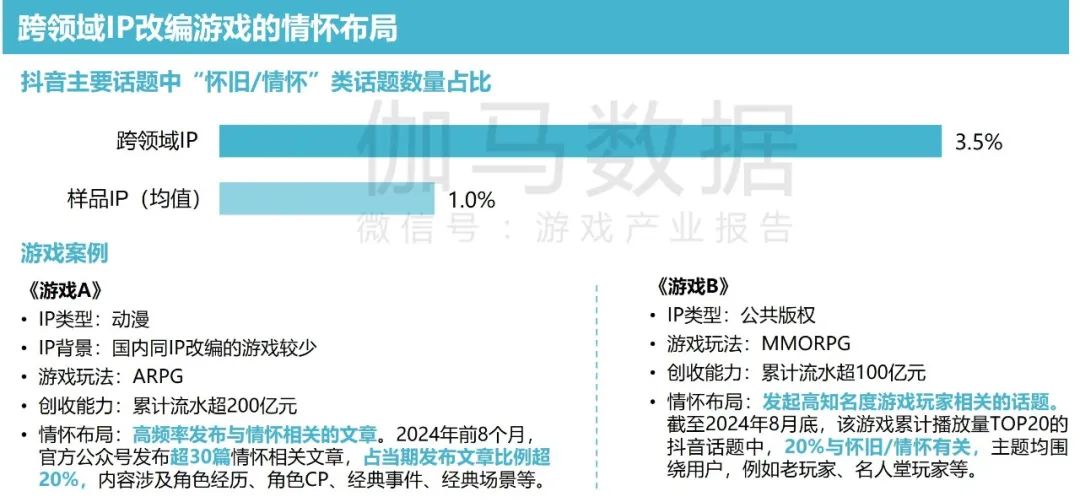

在此基础上,“情怀”仍是跨领域IP改编游戏的要点,且从数据上看跨领域IP比其他IP更频繁地变现这一要点,其中,官方高频率发布情怀内容、多开启怀旧/回忆相关的创意征集、围绕高知名度游戏用户打造话题等,是游戏运用较多的方式。

用户数量或助力IP价值提升,传播内容、账号数量、更新频率等可重点关注

进一步提升IP价值可从用户数量着手。用户数量直接影响游戏的创收能力,而从模型结果来看,跨领域IP关注热度、粉丝基数的提升空间均较大。提升上述指标可从加大服务粉丝、触达潜在用户的布局力度着手。或受IP知名度较高、易于为游戏吸引用户的影响,跨领域IP改编游戏对服务粉丝、触达潜在用户的布局力度整体略弱。

注:“主要抖音话题”指累计播放量TOP10的抖音话题。

以“触达用户”为例,跨领域IP改编游戏发布的话题更多服务于已有的游戏用户,例如攻略、阵容搭配等类型,但上述话题均以用户“了解该游戏”为前提,使得其“知识门槛”很难引起潜在游戏用户的兴趣,而潜在游戏用户感兴趣的内容,例如破圈的游戏梗、联名/联动、IP衍生等话题,跨领域IP改编游戏却少有布局,布局内容的错位一定程度阻碍游戏获取新用户。

注:“主要抖音话题”指累计播放量TOP10的抖音话题。

抖音话题之外,多项监测数据反映出了相同的趋势,例如在官方账号数量、发布作品数量等利好用户数量的指标上,跨领域IP改编的游戏同样表现较弱。未来,跨领域IP改编游戏或可重点关注上述指标。

注:六大平台指抖音、快手、哔哩哔哩、百度贴吧、微博、小红书。

IP产品研发

IP作品研发回归产品基本逻辑,并产出“融入高热度元素”等解法

虽然IP具备较高价值,但用户对IP产品的期待正持续回归产品基本逻辑,例如质量、创新等的表现。其数据体现为:因IP而对产品降低要求、提高要求、不受影响的用户均约占1/3,IP与用户对游戏“包容度”的关联愈发不确定。这一现象意味着品质较高、制作精良、体验新鲜等基础品质,正逐步由激活IP效果的“额外加持”向“前置条件”转变。

从实例来看,近年取得高流水或获得了较高关注的IP产品中,较多产品对上述逻辑运用较佳,并根据IP自身特点挖掘出了“融入高热度元素”“区别于原赛道”“带动赛道升级”等具体解法,进而实现了承接IP加持、反哺IP影响力的双重效果。

版权方、被授权方合力运营IP

商业回报、品牌价值有望共同提升,“合力运营”模式或受更多IP选择

“版权方、被授权方合力运营IP”的布局方式也愈发重要,并有望取得商业回报、品牌价值的双重提升,从用户调研来看,80.4%的用户也认可高品质游戏对IP口碑的提升作用。上述效果与此类合作的典型特征有关,版权方与被授权方基于IP达成深度合作后,版权方通过开放长周期授权、独家授权、允许推出多款游戏、减少对推出游戏的限制等权限,给予被授权方更大的创作自由。而在更大的自由之下,被授权方能以更全盘的视角制订IP游戏的推出计划;同时由于收益与IP价值深度绑定,被授权方更愿意主动地维护、服务取得的IP。

因此,通过版权方、被授权方合力运营IP,IP更容易取得商业回报、品牌价值的双重提升。而随着合作价值被更广泛地认知,企业间的合作范围也将拓展,动漫/动画、衍生品、音乐等领域均有望成为IP合作的切入点,并最终形成由多家企业合力扩大IP“蛋糕”的多赢局面。

营销放大运营效果

用户情绪、注意力成稀缺资源,IP发展同样需借力营销

随着更多产品注重IP影响力的价值,用户情绪、注意力将成更稀缺的资源,与之相关的竞争将由蓝海转为红海。这意味着未来,IP发展状况与营销的关联将更紧密,取得高声量、高用户渗透等成果需要更适合自身IP的方式、更优质的运营资源、更高效的营销举措。

而在自身资源、经验的带动下,高质量的合作伙伴将成营销效果的重要助力。其中,腾讯广告是高质量合作伙伴的典型代表,腾讯广告基于过往经验探索出适用于IP各阶段的运营思路,例如梳理出三项重要的IP运营目标:内核筑基、放大价值、赛道深耕,并给出实现每项目标的高效率方式:借力其他数字IP帮助内核筑基,通过品牌延展放大IP价值,运用人群破圈及品牌重塑来深耕赛道、持续打造IP壁垒。目标与实现方式之下,已经涌现的众多成功案例,也证明了腾讯广告的思路与执行能力。而在切实的营销效果之下,预计将有更多IP与腾讯广告合作。

中国游戏市场IP价值提升分析

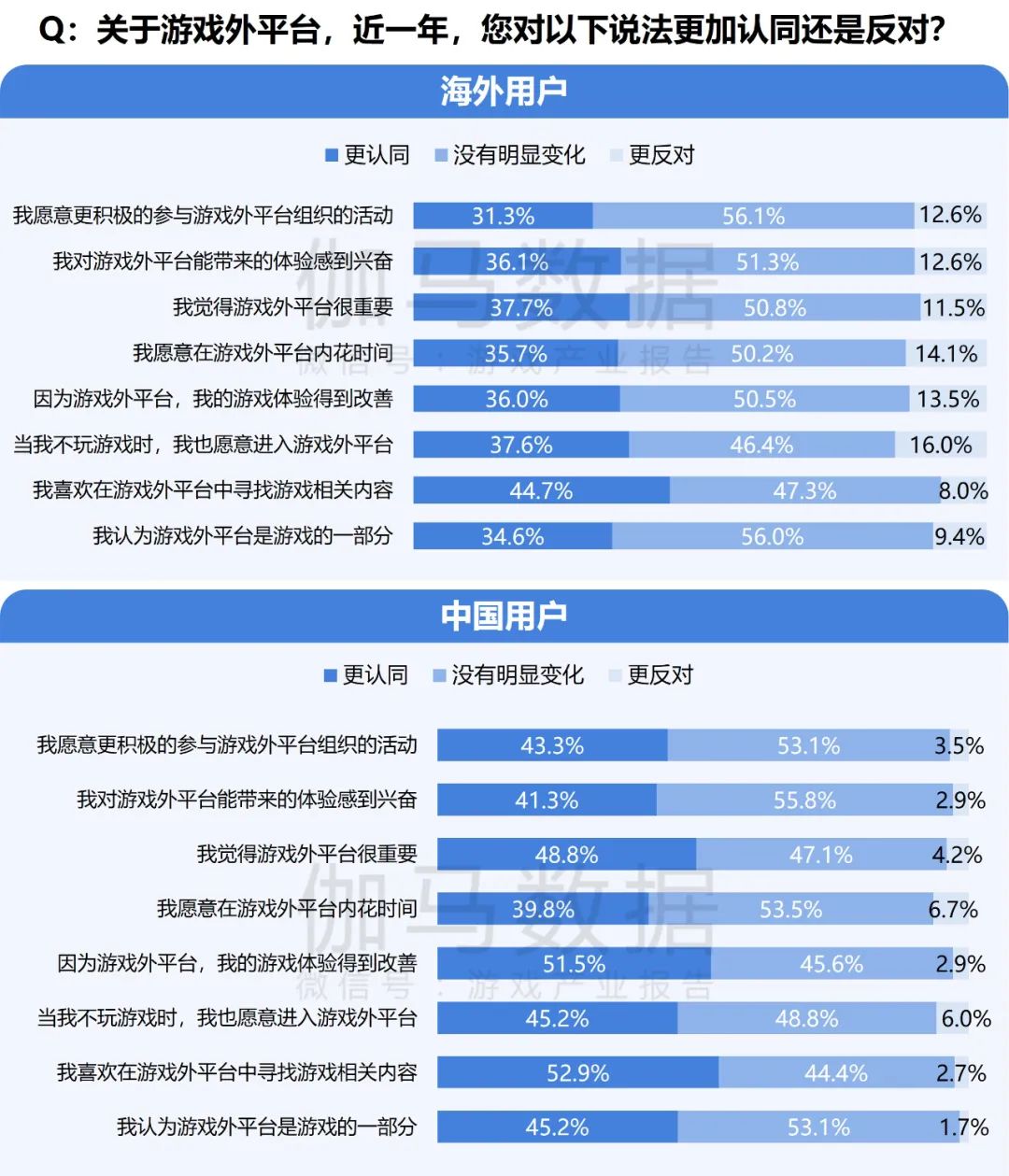

价值提升路径改变,“游戏之外”成重要提升途径

注重游戏本体之外,IP价值的提升路径也有所变化。从用户反馈来看,无论国内还是海外,越来越多的用户看重“游戏外平台”等游戏本体之外的IP布局。而对产业及企业而言,用户侧的变化意味着,单纯在游戏之内塑造IP将难以满足用户期待。未来,企业需要将游戏之外的布局视为提升IP价值的重要切入点。

注:游戏外平台是指TapTap等专属游戏平台,以及抖音、哔哩哔哩、小红书等通用平台。

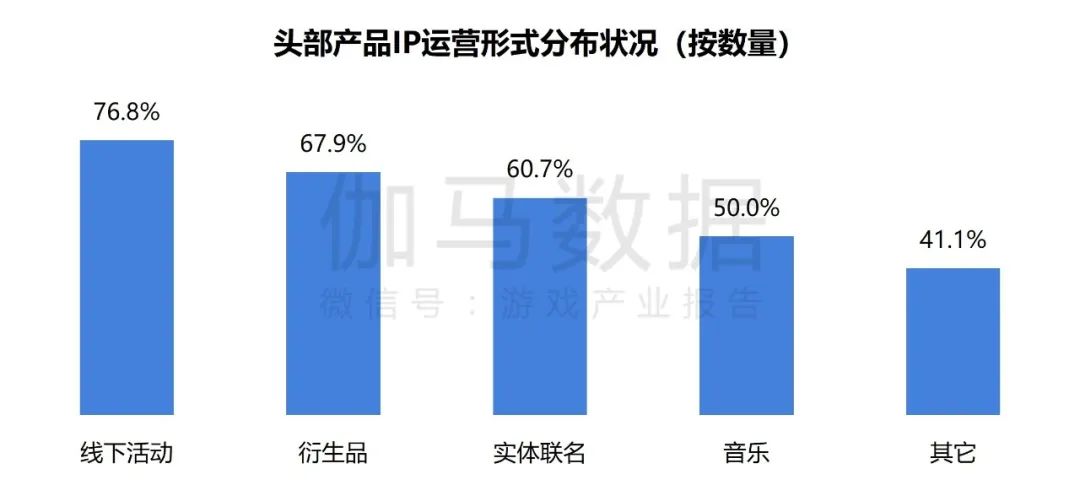

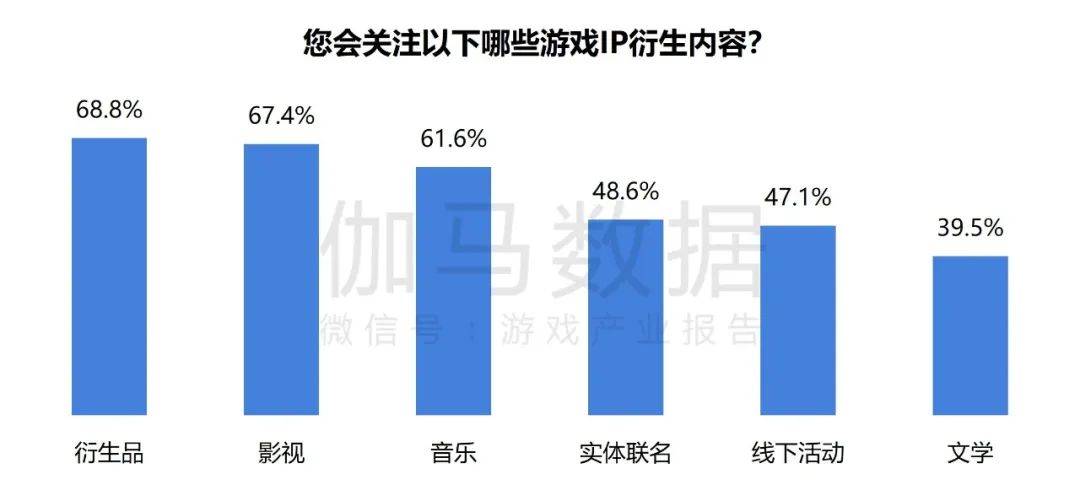

线下活动、实体联名、衍生品、音乐是关注重点

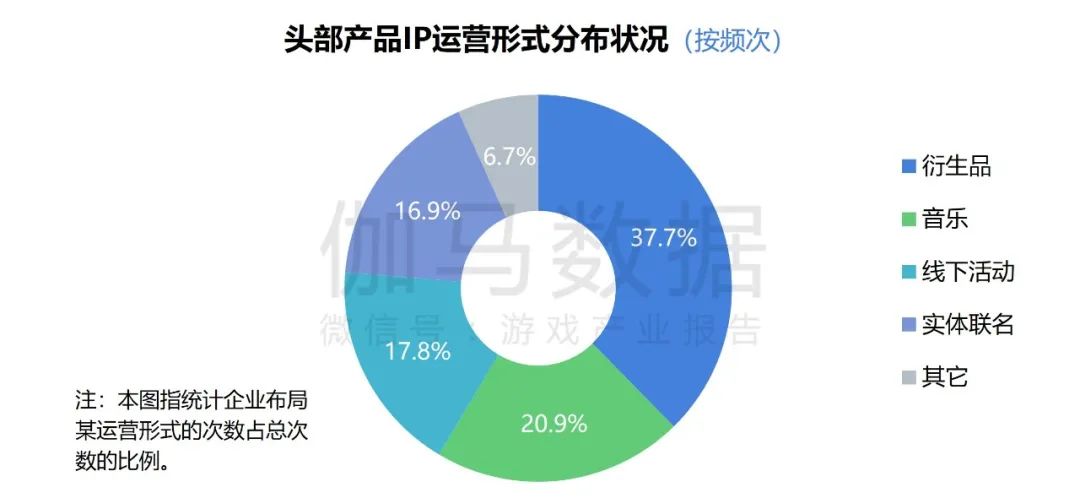

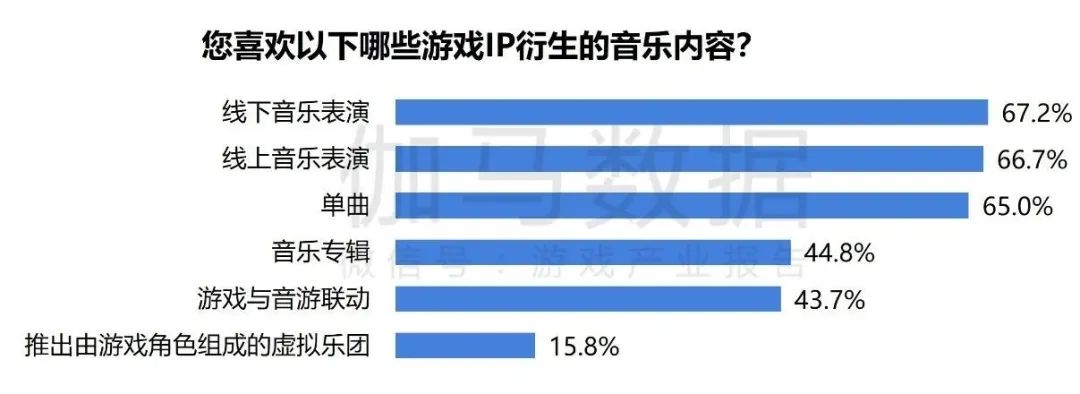

如上所述,更多用户关注游戏之外的IP价值提升,而在多元化的提升形式中,本次报告重点研究“线下活动”“实体联名”“衍生品”“音乐” 4种形式,上述运营形式正逐渐趋于常态化,头部产品中均有50%及以上布局。

注1:统计时间为2023年9月—2024年9月,下同

注2:统计运营形式范围为线下活动、衍生品、实体联名、音乐、动漫、文学、影视等,下同

同时,用户调研结果显示,上述运营形式均有近半数及以上用户关注,单类运营形式最高有近7成用户关注。因此,本章节将主要针对上述4种运营形式进行具体分析。

4项重点形式数据表现较佳

布局频次、用户声量及用户付费意愿占据优势

专项分析各形式前,伽马数据对上述4项形式的效果展开了综合概览。

从结果来看,4类形式的企业布局频率均较高——均超过15%

用户反馈声量均较高—均超过15%

注:声量指通过统计用户在互联网平台对相关IP运营形式的搜索、讨论、关注等行为的综合衡量指标,可在一定程度上反映统计对象的用户反馈热度

用户付费意愿均较高——均超过40%。

整体而言,上述形式的企业布局意愿均较强,且用户反响较佳。

音乐

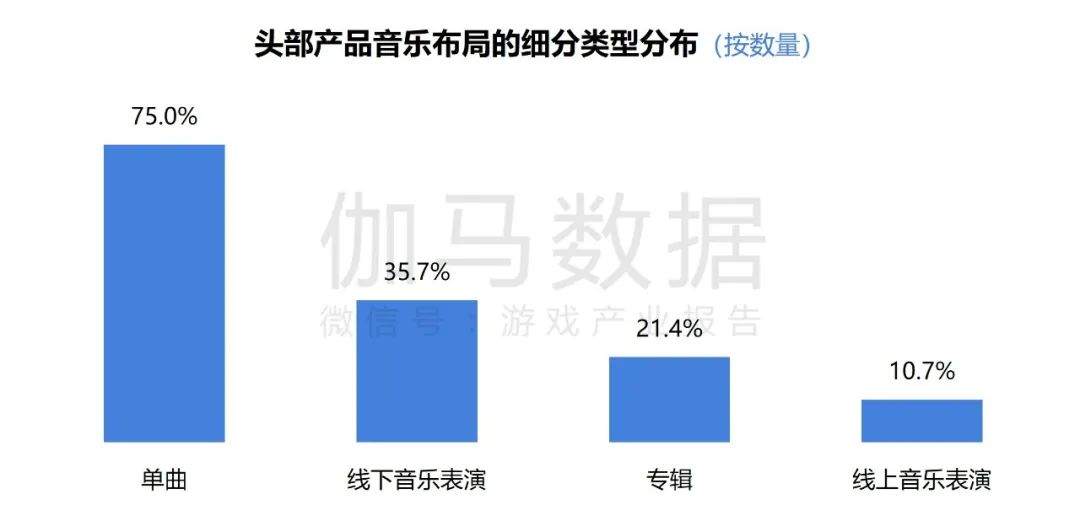

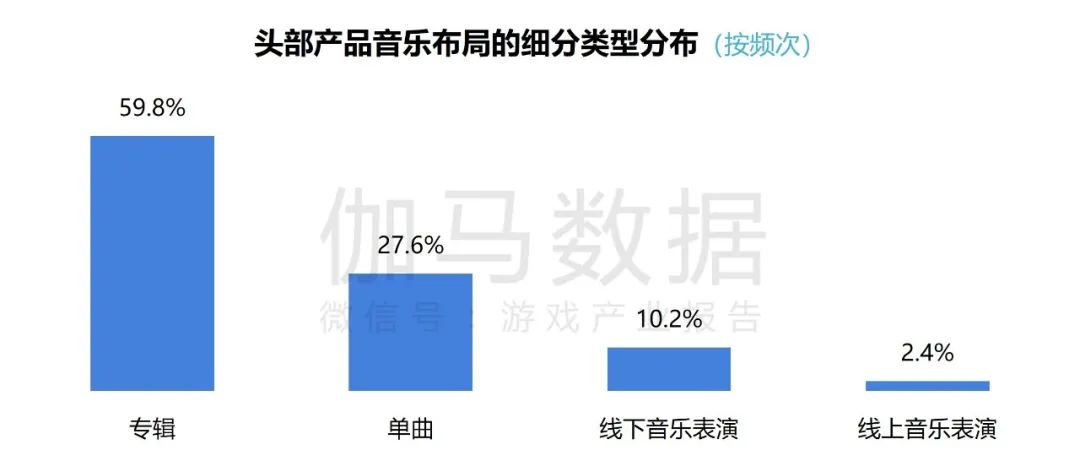

更多产品布局“单曲”以外的音乐形态,音乐呈现形态正向“更广泛”变化

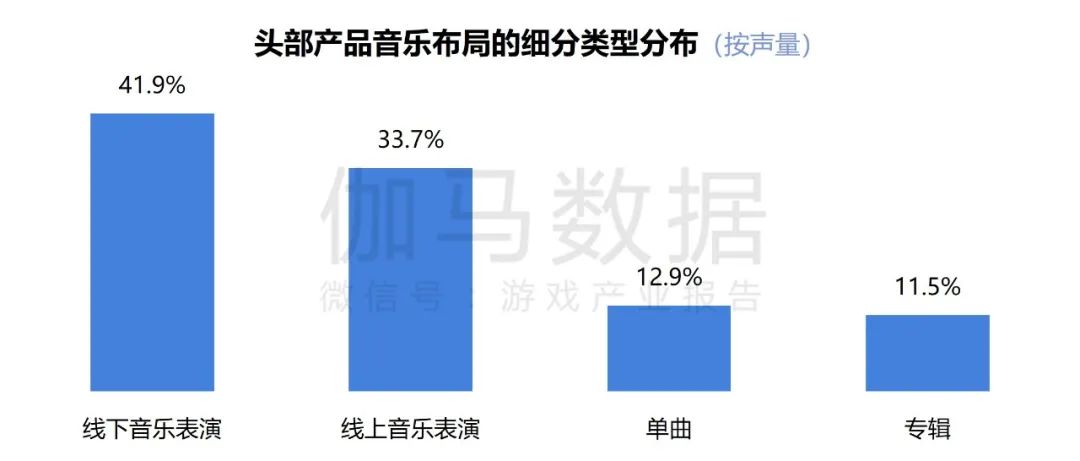

头部产品的数据显示,75%的产品布局了音乐单曲,线下音乐表演、专辑、线上音乐表演3种形态也分别有35.7%、21.4%、10.7%的产品布局。

注:以上数据只统计布局了音乐的游戏产品。

上述数据体现出,游戏音乐正变得形态更多元——内容从单曲发展为音乐会、演唱会、虚拟演出等形态;感官更多元——音乐表演等形态使音乐内容从“听得见”转向“看得见”;场景更多元——线下音乐表演等形态使游戏音乐从线上延伸至线下。整体而言,伽马数据认为游戏音乐的布局思路已发生改变,产业亦需要以新视野重新审视其价值、思考其布局方式。

塑造IP、提升品牌形象等价值被逐步认知

驱动游戏音乐发生变化的部分成因在于,更多企业认识到游戏音乐不仅能满足游戏场景需求,也能够在塑造IP、提升品牌形象、提升用户粘性甚至商业变现方面发挥重要作用,因而有更高的动力布局游戏音乐、打磨音乐品质。

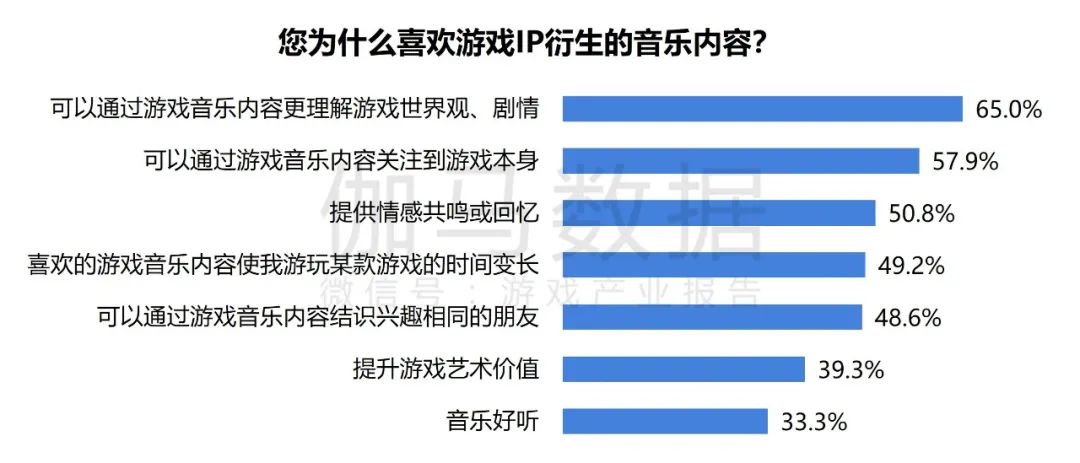

例如调研数据显示:65%的游戏音乐用户因为游戏音乐可辅助理解游戏内容而关注游戏音乐,57.9%的游戏音乐用户通过衍生音乐内容关注游戏。

值得注意的是,研究结果显示游戏音乐在价值更为广泛的基础上,还具备“相对蓝海”的特征:深入布局游戏音乐的企业仍属少数,且超50%的用户期待接触多元的音乐内容。未来,游戏音乐或成企业提升IP价值的重要切入口。

衍生品

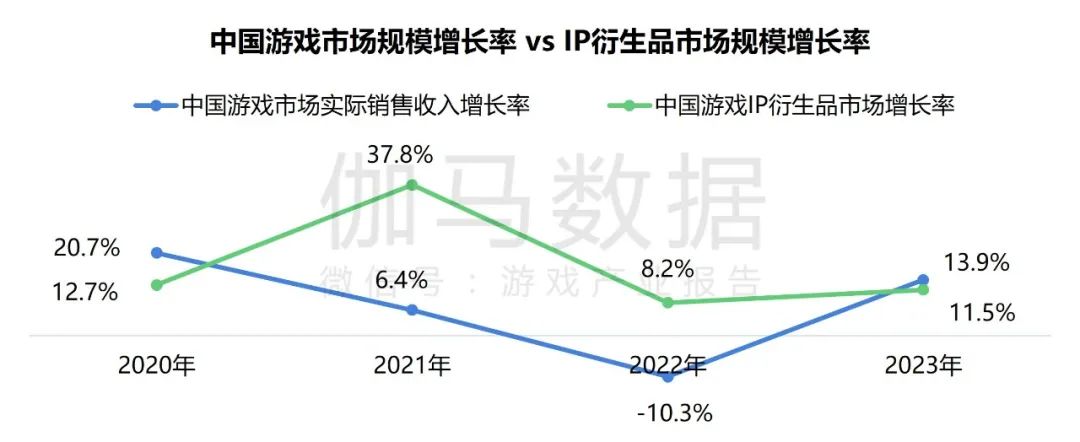

2023年游戏IP衍生品规模增速超10%,实体衍生品占据主导、虚拟衍生品具备潜力

衍生品是近年发展较快的领域之一,部分年份的规模增速已超过整体游戏产业。

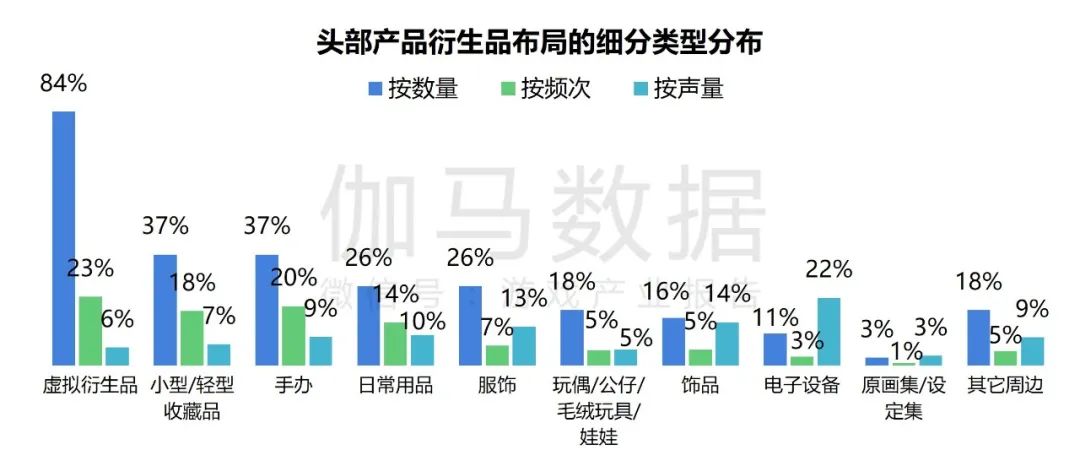

从现状来看,在产业链更完善、用户需求更明确等因素的带动下,实体衍生品是衍生品市场的主要构成,贡献了超95%的市场规模。其中,小型/轻型收藏品、手办是最突出的品类代表,在数量、频次等方面处于各类实体衍生品的前列。

与实体衍生品并列的则是虚拟衍生品,从产品布局来看,84%的头部产品布局了虚拟衍生品,一定程度意味着此类衍生品的市场潜力。

但受用户认知有待加强、消费习惯有待确立等因素的影响,虚拟衍生品在声量、销售额等方面有待提升,未来此类衍生品的价值仍需更多企业共同挖掘。

注1:以上数据只统计布局了衍生品的游戏产品。

注2:虚拟衍生品指仅以数字形态存在的衍生品,如表情包、壁纸、电子红包皮肤、数字藏品以及其他同人作品等。

注3:小型/轻型收藏品指形态较小、较轻,实用性较弱,以收藏、纪念、社交等为主要购入目的的衍生品。涵盖范围为:徽章、立牌、挂件、摆件、票类、流麻、色纸、钥匙扣、贴纸、画类、卡片、海报、签名板、信纸、留言板、记事板等

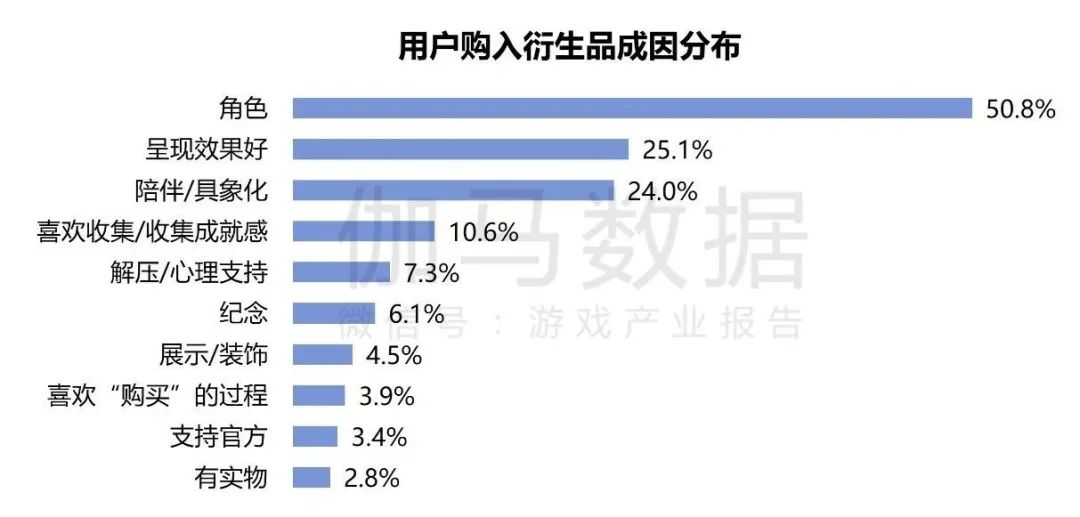

五成用户因IP角色购入相关衍生品,情感等因素带动衍生品发展

带动衍生品市场增长的原因中,社会文化环境、用户情感需求、企业的用户环境需求、经济价值、产业链是重要原因。

情感需求主要体现在用户希望与游戏产生更深入的链接上,例如约半数用户因为“角色”而购入衍生品。

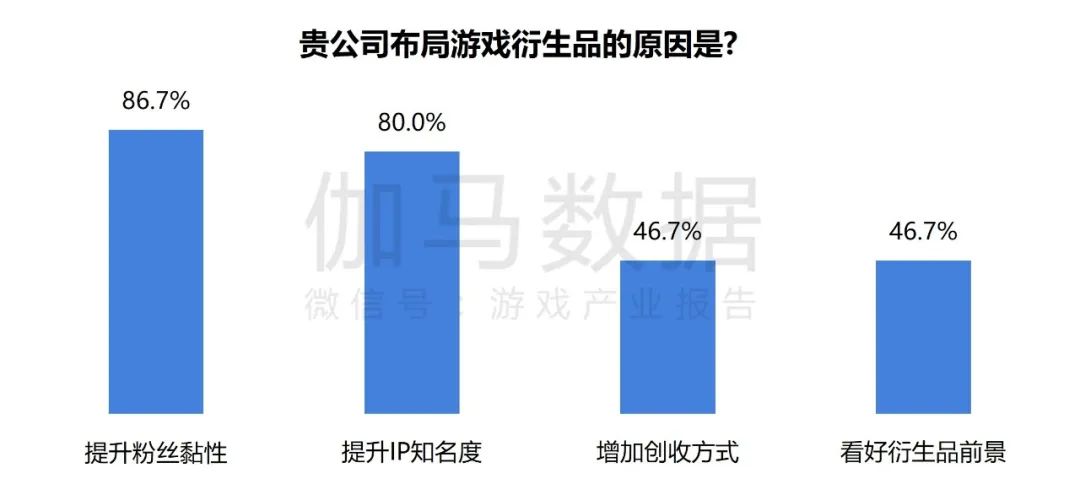

企业的用户环境需求上,8成及以上受访企业出于提升粉丝粘性、提升IP知名度的目的布局衍生品。

线下活动

游戏展会受重视,展示、交流是重点

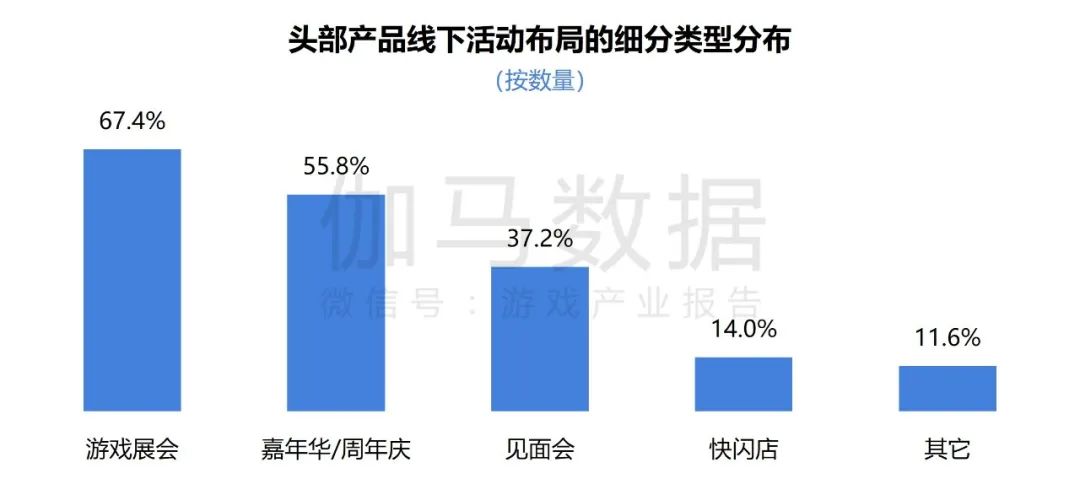

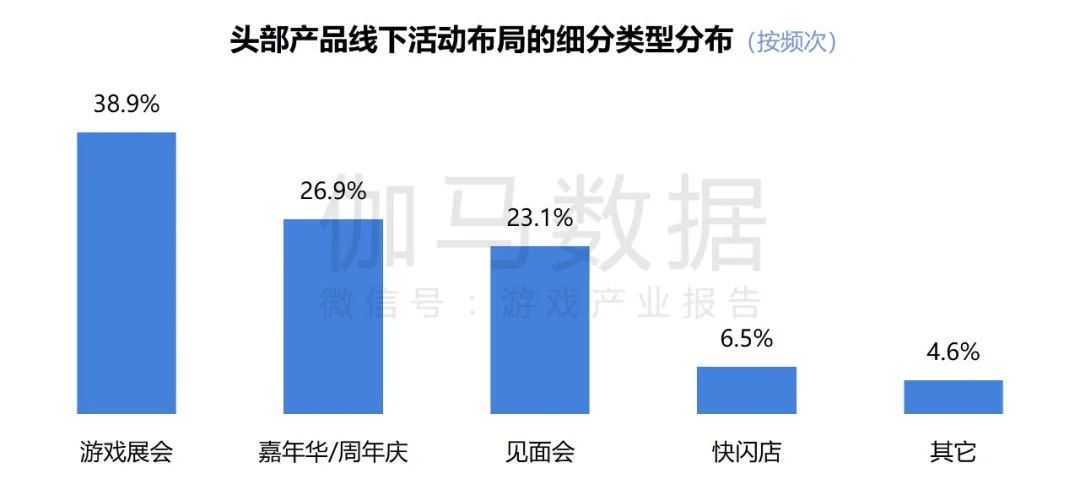

在线下活动各种细分类型中,游戏展会是企业IP运营的重要方式,从数据来看也均是调研产品布局数量、频次最高的形态。

原因上,一方面,游戏展会可作为行业内规模较大的专业性交流平台;另一方面,除业内企业外,展会也是企业与用户间的沟通平台。

“交流互动”是线下活动特色优势

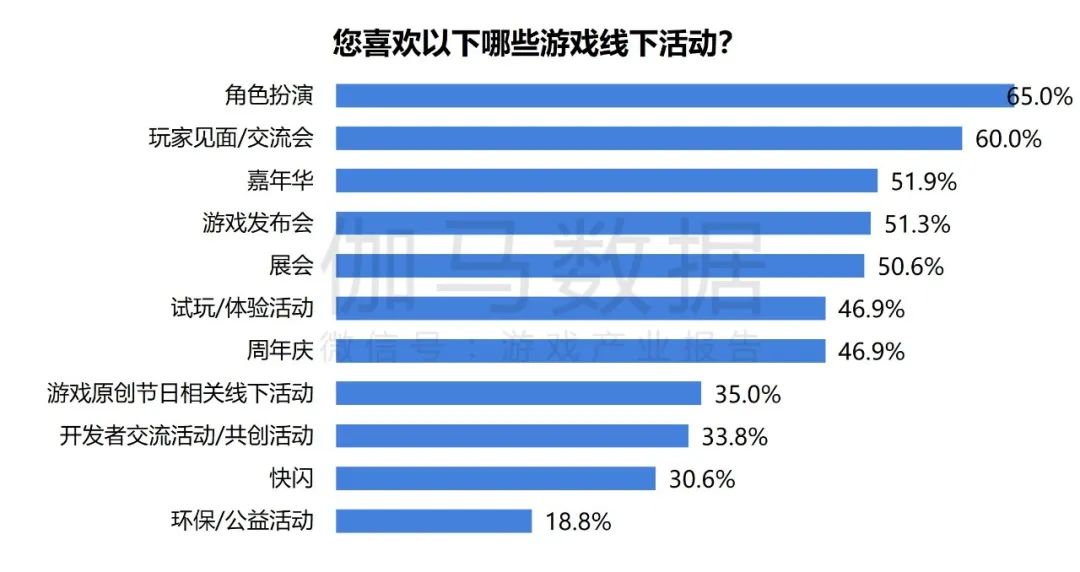

整体上,游戏举办线下活动的运营方式用户关注度较高,多数线下活动细分形态均有接近50%用户选择,这一占比显著高于此次研究的其他细分运营形态,用户对此类活动的偏好较强。

其中角色扮演类(Cosplay)活动用户偏好显著,这也与游戏展会等活动与二次元游戏关联度较高有关。

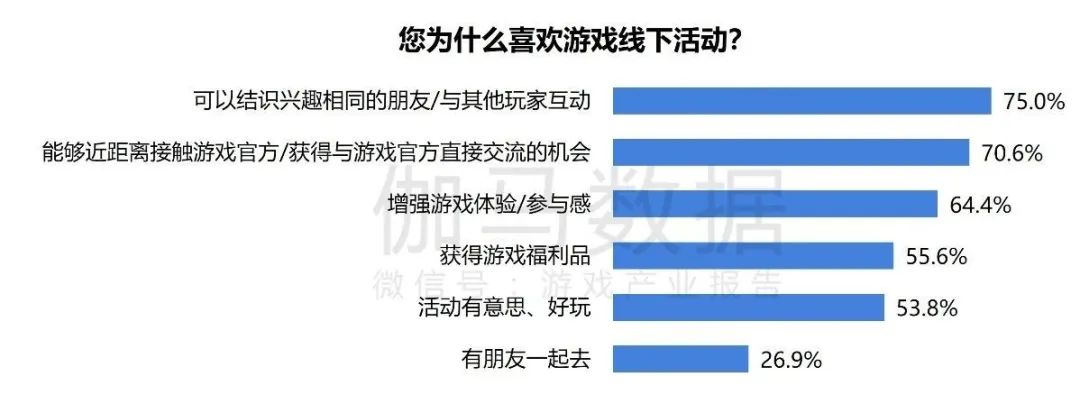

偏好线下活动的理由与“交流互动”关联度较高,在用户正向反馈中,结识朋友、触达官方均有7成以上用户认同。

上述结果在负面反馈中同样得到印证,负面反馈主要集中于“活动覆盖地理范围较局限” ,这也体现了用户的参与热情。同时,与“交流互动”相关的环节也值得企业关注,例如用户反馈较多的活动体验问题。

整体而言,“交流互动”对线下活动的效果或有较强影响,企业或需从更深入地布局、合理安排活动流程、确保秩序等方面优化用户体验。

实体联名

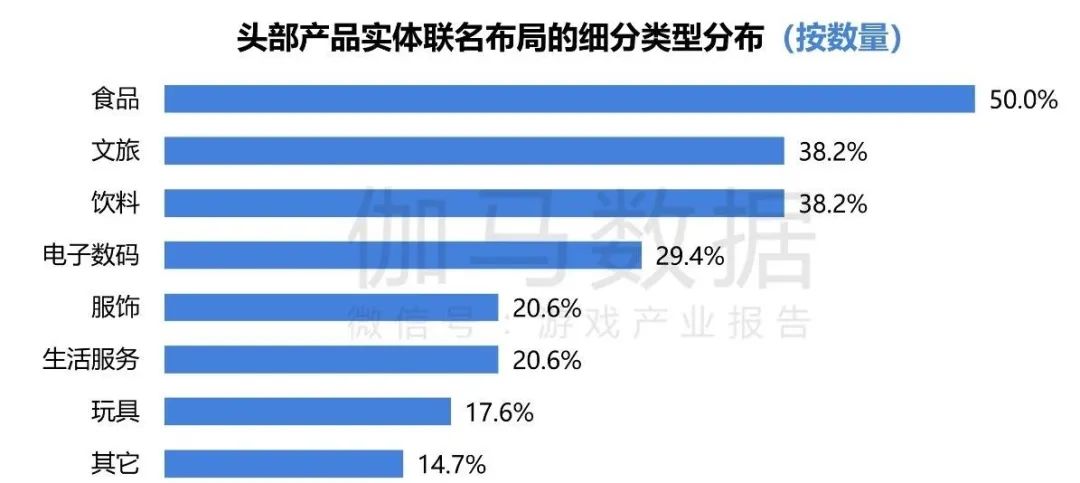

实体联名种类多元,食品、文旅最受企业青睐

近年来,通过IP授权合作进行跨行业实体联名的运营形式逐步兴起,产品种类覆盖范围广、实用性强是联名商品的主要特点,并且联名商品在保持其原有功能属性的基础上亦可融入日常、满足用户的情绪价值,受益于以上特点,实体联名商品往往能渗透至玩家生活中的多个领域。

从联名对象来看,传统行业是较多企业首选,以餐饮行业为例,食品有50%企业选择,此外,一些产业如住宿、出行等领域也正与游戏产业融合发展。

注:以上数据只统计布局了实体联名的游戏产品。

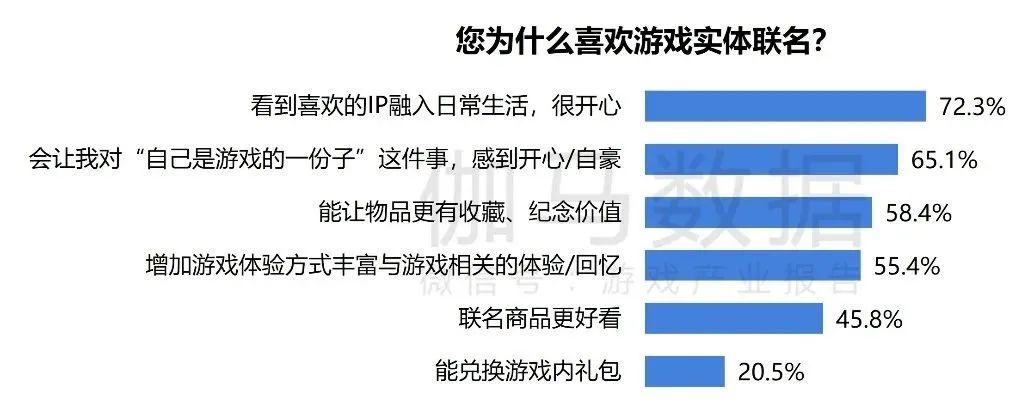

“融入日常生活”是实体联名突出特征

偏好实体联名的成因中,选择“可以融入日常生活”的用户占比最高,达7成以上,也是此类运营形式的突出特征之一。

偏好的联名对象也可佐证这一成因:游戏实体联名的细分类别中,餐饮类用户偏好度较高,饮品类占比甚至达到83.1%,而这与饮品类产品门店多、用户触达范围广有关。

从有待改进的方面来看,“价格”是用户关注的重点:超6成用户认为联名商品价格过高。虽然联名商品的专属设计、推广等相关费用增加了联名产品的成本,但企业仍需关注“用户对价格愈发敏感”的趋势,并根据IP调性谨慎选择应对策略。

资源获取是价值提升重点,合作高质量伙伴或迎事半功倍

如前所述,音乐、线下活动等形式已愈发成为新的IP发展重点,且未来将有更多企业挖掘其潜力。但在新趋势下,企业在挖掘潜力的同时也需关注其他潜在变化,并联系与之相关的重要资源、以期进一步保障IP竞争优势。

例如,如果能够找到拥有众多运营资源的合作伙伴,则有望从对方的资源库中选取更适合自身的具体资源(例如具体的联动IP、主题曲演唱歌手等),进而更精准的切中用户需求,进一步激发用户对IP的好感。

在此基础上,高质量的合作伙伴还有望提供其他助力,例如对个体企业而言属于新探索、新尝试的IP运营形式,或许合作伙伴已有较多经验及方法论,如果企业能将这部分经验应用于自身IP之上,则有望获取事半功倍的IP运营效果。而在众多拥有运营形式资源的企业中,腾讯广告旗下资源的丰富程度及方法论沉淀均属于产业前列,企业或可重点关注。

中国游戏企业IP布局状况

盛趣游戏:“传奇”IP相关收入增80%,高频活动、强化品质、注重维权、整合IP带动业务发展

本年度,盛趣游戏的IP业务出现了显著增长,代表性IP“传奇”上半年相关综合收入同比增幅约 80%。伽马数据认为,IP业务的增长与盛趣游戏更高频地开展IP活动、强化IP产品品质、注重IP维权、进一步整合IP关联较密。

高频开展IP活动主要体现为,2024年企业旗下“永恒之塔”“血族”“冒险岛”等多个IP开展活动,涉及衍生品、实体联名、线下活动等形式。强化IP产品品质上,2024年“传奇”IP上线“新百区”,助推《热血传奇》系列端游活跃用户一度同比增长81.6%、收入也同比增长108.1%;“龙之谷”IP也取得了怀旧服首周收入同比增长88%、《龙之谷世界》测试留存近80%的表现,一定程度代表用户认可其品质;注重IP维权上,企业持续打击衍生品等侵权行为,并通过参与行业版权活动等方式强化维权能力;整合IP上,“传奇”IP已获得中国大陆的完整独占权,且持续推进授权、发行、研发环节的整合,并强化与产业链头部企业的合作。

中手游:IP布局渐成“一超多强”局面,整体提质夯实IP竞争力

经过多年布局,伽马数据认为中手游的IP业务正呈现出向“一超多强”和“整体提质”发展的特征,将为IP竞争力提供有力支撑。

其中,“一超多强”的价值在于企业将拥有更多具备流水更高、收益更高特征,且上述特征与中手游强绑定的IP。这是由于经过对IP的多次探索以及与相关方的深度合作,中手游对上述IP的用户需求、市场空白、研发重点等已有显著的经验沉淀,进而在IP的所有被授权方中更具优势。从IP的布局力度及成果来看,伽马数据认为“仙剑奇侠传”是企业的“超级IP”,而“强力IP”主要由“斗罗大陆”“斗破苍穹”“传奇”等组成。

“整体提质”方面,中手游正从画面、玩法等层面提升IP产品的表现,使其质量进入第一梯队,甚至提供产业前沿的体验。“整体提质”的代表之一为《仙剑世界》,中手游为其融入的智能NPC、具备交互能力的AI队友等玩法,均为用户感兴趣、但少有产品能提供的趣味点。

乐元素:持续挖掘IP运营新方式,“惊喜”体验强化粉丝、IP的情感链接

乐元素拥有“开心消消乐”“偶像梦幻祭”两个重点IP,并在持续运营下均取得了较显著的IP成果:51.6%的受访用户听说过“开心消消乐”;“偶像梦幻祭”下载量超1800万。

其中,伽马数据认为,“开心消消乐”的IP影响力与其在沉淀了诸多运营举措的基础上,仍不断挖掘用户需求及市场变化、开拓创新有关,例如自主创办的“消除节”已举办至第5届,相关话题吸引了数亿阅读量;又如开展“寻龙笔记”公益活动,并强化趣味性、科学性,以便更好地传递科学知识。

“偶像梦幻祭”在承接用户情感时格外细致,使IP在上线8年后仍能为用户带来诸多惊喜感受,例如新的“第一次”体验:第一次在国内举办DREAM LIVE线下演出、第一次在国内举办声优见面会;又如回应用户期待,与“时光代理人”IP二次联动,并通过深化联动内容创造超出用户预期的惊喜。

正是在一次次承接用户情感的活动中,用户与IP、与角色的情感链接不断加深,并塑造了“偶像梦幻祭”不断扩大的IP影响力。

鹰角网络:始终位列游戏品牌榜TOP100,“时间”助力IP与用户“双向奔赴”

巨量算数数据显示,截止2024年10月15日,2024年抖音的游戏品牌榜中“明日方舟”共41次入榜TOP100,入榜率达100%。当前,“明日方舟”已成为国内头部游戏IP之一。

伽马数据认为,“明日方舟”培育IP的核心因素之一是“时间”:例如其衍生品账号之一的“明日方舟朝陇山”在游戏上线之前已展开运营。换言之,服务用户、培育IP几乎贯穿了《明日方舟》的始终。

而在贯穿游戏始终的时间基础上,鹰角网络在IP布局的频率、形式、质量等方面也保持业内头部的力度,最终为众多用户在游戏内、外创造了独属于其与“明日方舟”长久的充实回忆。

而作为服务用户的回报,“明日方舟”也得到了高量级的核心IP用户:他们在游戏之内,使《明日方舟》在上线5年后的2024年仍能18次回到iOS游戏畅销榜TOP10;他们在游戏之外,能为官方衍生品店铺带来超30%的复购率、愿意自发举办IP的新春会。IP与用户实现了值得产业关注的“双向奔赴”。

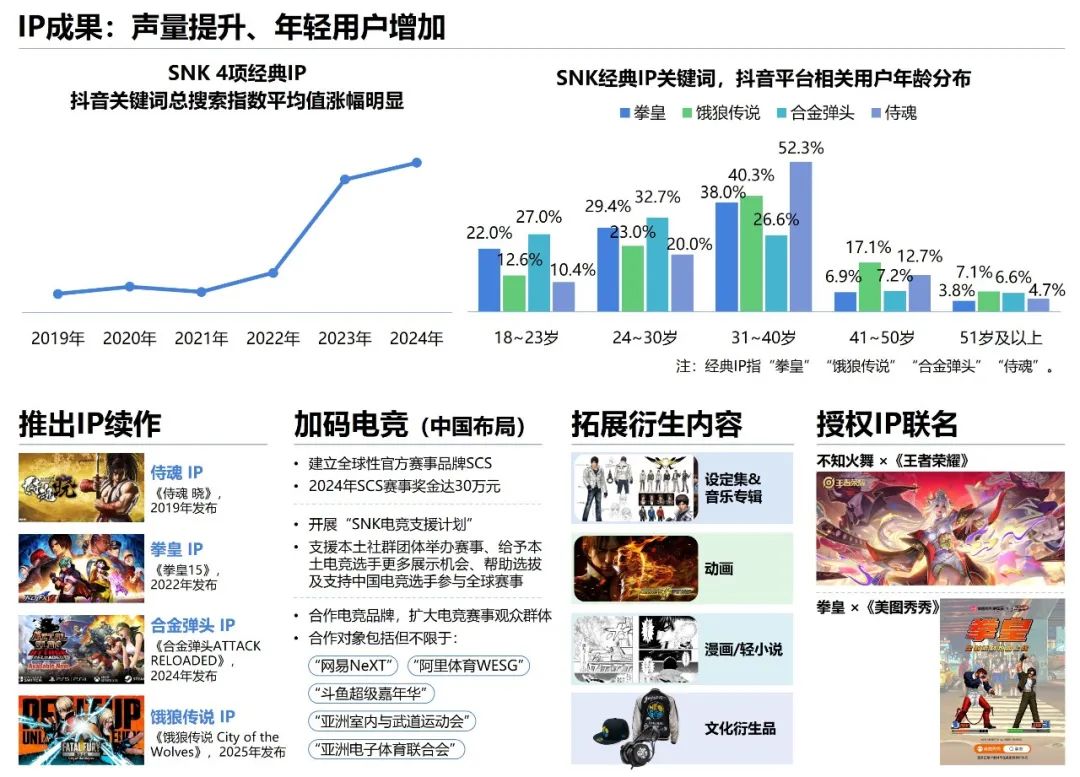

SNK:拥有超200项IP,4项举措显著提升IP声量及用户范围

SNK是“拥有众多IP,且积极扩张IP影响力”的代表性企业。当前,SNK的IP数量超过200项,且已经较显著地提升了经典IP的声量、用户范围等内容。

从具体布局来看,伽马数据认为SNK主要从4个方面提升IP影响力。第一,保持IP本体的更迭,“合金弹头”“侍魂”“拳皇”“饿狼传说”4项经典IP均于近年推出续作;第二,加码电竞,SNK旗下IP多为格斗、动作玩法,与电竞的适配度天然较高,因而电竞能起到更佳的IP运营效果;第三,拓展衍生内容,涵盖动画、漫画、衍生品等多种形式;第四,授权IP联名,SNK的IP形象出现在《王者荣耀》《和平精英》《美图秀秀》等不同产品中,较多产品位于业内头部,而其高额的用户数量、差异化的用户群体,有助于强化SNK旗下IP在各类用户中的知名度,进而扩大IP整体影响力。

盛天网络:关注IP前沿趋势创造近400亿元流水,三项理由或助力IP业务后续表现

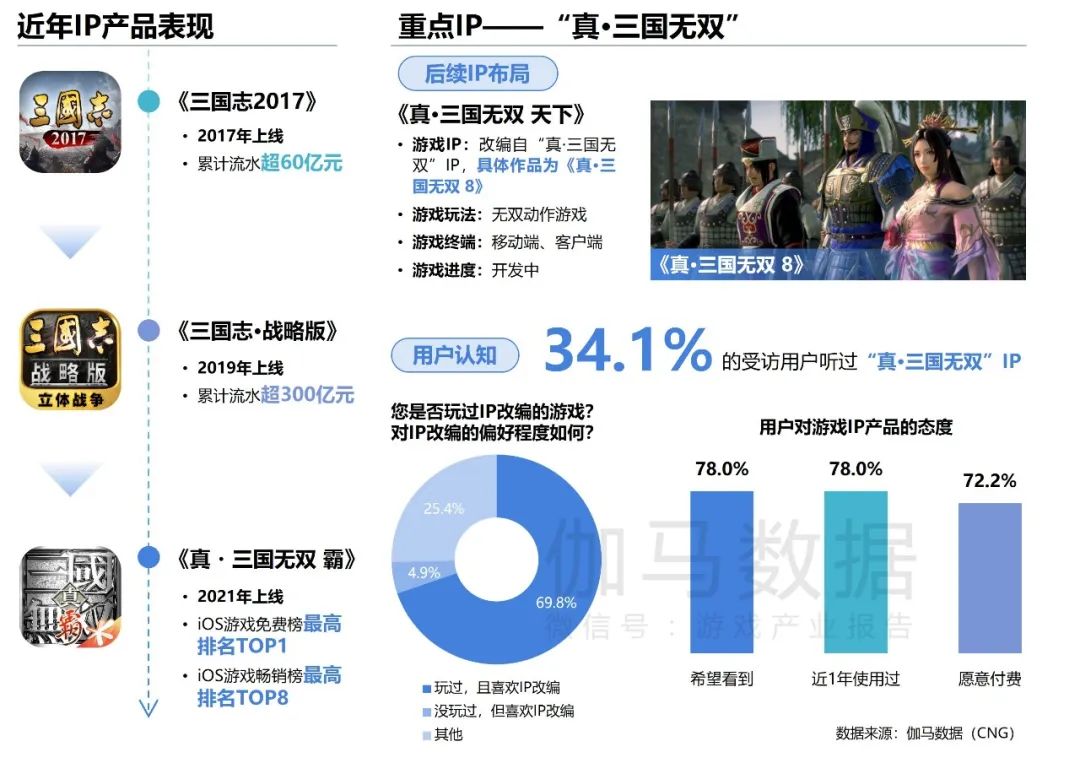

如前所述,IP作品研发回归产品基本逻辑、版权方与被授权方合力运营IP,是IP产品的重要发展方向。伽马数据认为,盛天网络是较早布局上述方向、较早享受方向红利的企业之一:据伽马数据统计,近年盛天网络推出的IP产品共有《三国志2017》《三国志·战略版》《真·三国无双 霸》3款,却实现了总流水近400亿元、2款产品首年流水超10亿元的市场表现。

关于未来,基于三方面原因伽马数据看好盛天网络的IP潜力,其一,盛天网络仍注重上述提及的两个方向,且在产品上打磨《真·三国无双 天下》等后续产品,合作上仍与光荣特库摩关联较密;其二,本年度IP市场呈现的部分特征,例如“老牌”IP表现较佳、与版权方关联较密的IP价值更高等,均与盛天网络的IP储备相符,或加持企业未来产品表现;其三,盛天网络也在拓展新的IP增长点,例如增加内部评定为S级、A级的IP获取。基于上述原因,伽马数据看好盛天网络的IP潜力。