文/曹双涛

编辑/杨博丞

股价破发、裁员降薪、艰难求生成为2024年国内智驾行业的年度关键词。

- 广汽投资的禾多科技发不出工资后面临重组,毫末智行、轻舟智能等多家智驾厂商陷入裁员风波,毫末智行五周年内部全员信中强调危机意识。

- 顶着“国内智驾芯片第一股”光环的黑芝麻智能,港交所上市首日开盘价为18.8港元/股,低开近33%。收盘价为20.45港元/股,跌幅26.96%。

- 地平线港交所上市首日发行价为3.99港元,虽开盘一度暴涨超36%,但次日盘中深跌12%,大幅跌破3.99港元的发行价,最终收跌2.68%,兜兜转转回到3.99港元/股的起点。

- 顶着“Robotaxi第一股”和“年内美股自动驾驶最大规模IPO”两大光环的小马智行,美股上市首日发行价为13美元/股,其间股价虽一度上涨至21.1%至15.74美元,但当日收盘价却为12美元,收跌近8%。

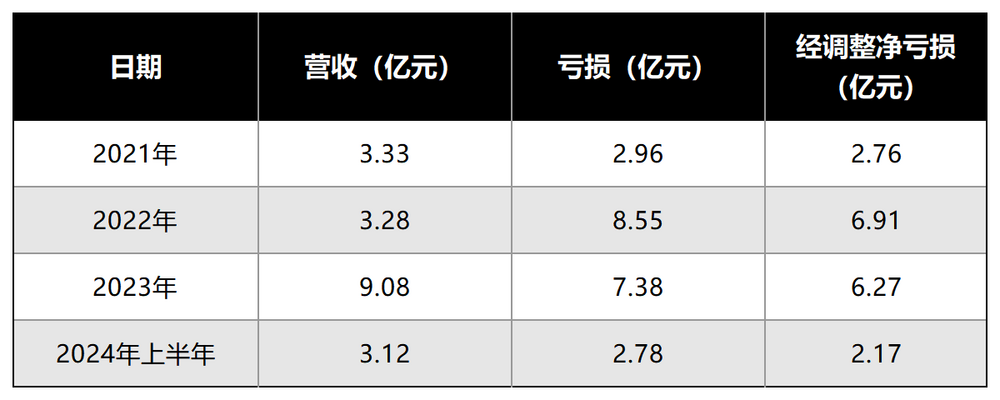

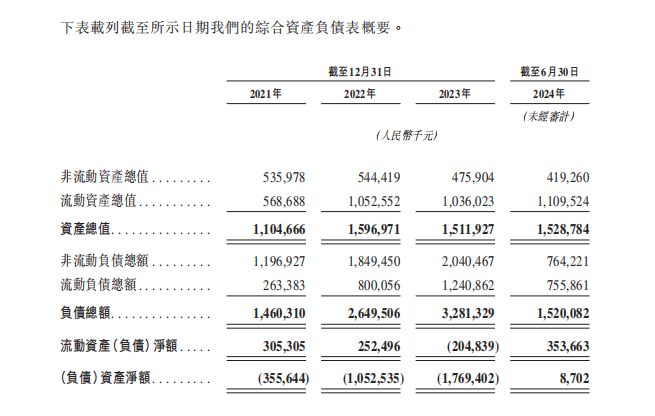

即使已上市智驾企业股价破发,但亏损带来的资金压力,让其他智驾企业只能通过IPO“输血”。据福瑞泰克招股书显示,2023年其营收较2022年同期增长177%,但2021年至2024年上半年福瑞泰克累计亏损21.67亿元。

图源:福瑞泰克招股书

虽说今年11月国内新能源汽车产量突破1000万辆,迎来历史性时刻。智能化、高阶智驾正成为全球车企角逐的下半场,但随着主机厂洗牌加剧、通过多方式要求供应商降价、延长账期及福瑞泰克对吉利的依赖,如何生存成为福瑞泰克面临最棘手的问题。

一、依赖吉利,既是蜜糖也是砒霜

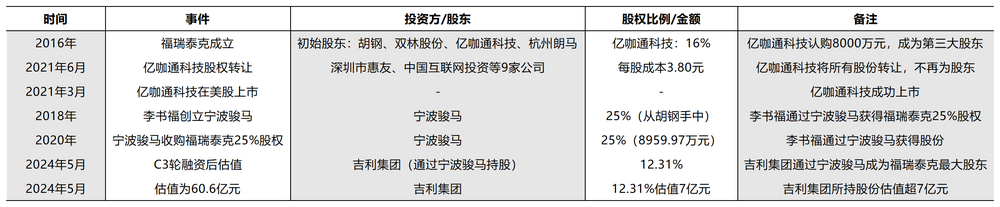

结合福瑞泰克招股书和公开信息,其和吉利属深度合作关系:

- 人事上,福瑞泰克从创始人到高层,不少都是“吉利人”。创始人兼董事长张林曾任吉利控股副总裁,非执行董事杨健是吉利控股现任副董事长,联席秘书郭瓅曾担任吉利控股投资总监,人力资源副总彭文帅此前曾就职于吉利。

- 智驾团队上,吉利内部智驾团队分为路特斯、极氪、吉利研究院、亿咖通,福瑞泰克和吉利研究院绑定较为紧密。

- 股权上,2016年福瑞泰克成立时,吉利旗下亿咖通科技以8000万元认购福瑞泰克16%的股份,成为其TOP3股东。后经几次股权挪移,李书福投资创办的宁波骏马为福瑞泰克TOP1股东。

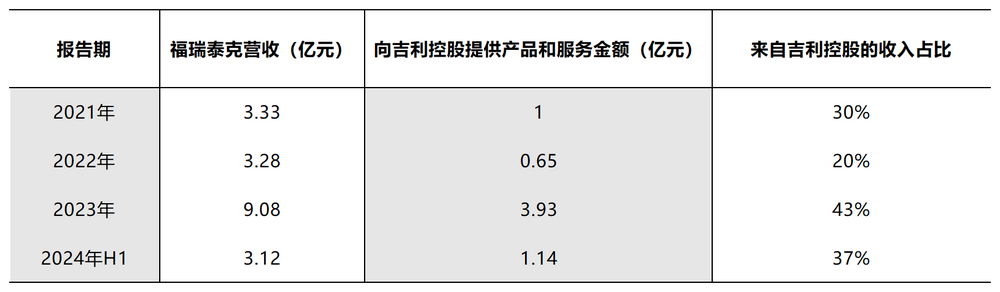

- 客户上,2021年至2024年上半年,福瑞泰克向吉利提供产品和服务金额占当前营收比重分别为30%、20%、43%、37%。尤其是2023年福瑞泰克向吉利提供3.93亿元的产品和服务,超过2021年和2022年全年营收,这也是带动其2023年营收大涨的原因所在。

图源:结合公开信息整理

图源:基于福瑞泰克招股书整理 DoNews制图

既是大股东又是大客户的吉利,虽能为福瑞泰克提供更多上车机会,但对标已被洗牌的威马和爱驰来看,因其在冲刺IPO过程中均面临大股东与关联方之间的交易公允性问题,遭到监管机构问询。问询内容包括:

- 关联交易的公允性:即大股东和其关联方是否通过非市场化的方式向公司提供产品或服务,是否存在价格不公的情况。

- 股东决策的独立性:能否确保股东在重大决策中的利益不会偏向大股东,避免其通过控制权影响公司决策。

- 信息披露的透明度:关联交易和股东行为是否足够透明,是否披露所有可能涉及利益输送的交易。

- 利益冲突的管理:公司是否有独立董事、审计委员会等机制来管理与股东的潜在利益冲突,保障所有股东的利益。

随着当前IPO审核愈发严格,福瑞泰克或将同样面对监管机构问询,或将影响其IPO速度。相较于短期冲刺IPO带来的问题,背靠吉利的福瑞泰克处境颇有些尴尬。

一方面,传统车企每个子品牌事业部都有明确的业绩考核,销量作为车企生存的底线,更是考核的重中之重。对于传统车企销量较好的子品牌,想要上车的第三方智驾供应商很多。

站在子品牌事业部高层角度来看,不管白猫黑猫,能提升销量的智驾方案就是好猫,自然会从大量智驾供应商中“择优录取”。这意味集团自研方案、第三方供应商方案及集团独立团队出去做的方案,在子品牌眼中都是“供应商”,能不能上车,全靠技术和价格说话。

如长城旗下即使有超20款车型搭载毫末智行智驾产品,但长城首款搭载城区NOA的智驾车型魏牌“蓝山”并非毫末的智驾方案。另据元戎启行披露消息,公司已完成由长城汽车独家投资的1亿美元C轮融资,目前该笔资金已经到账。吉利近几年推出的车型中,智驾方案服务商包括华为、Mobil Eye等等。

图源:基于公开信息整理 DoNews制图

另一方面,传统车企子品牌在选择智驾方案服务商时,也会衡量其他因素。以极氪为例,24款极氪001的智驾方案服务商为Mobil Eye,存在问题包括高速领航场景中无法下去匝道、接管率较高,道路施工场景中撞到水马等。即使存在这些问题,24款极氪001仍采用Mobil Eye,实则和双方利益绑定较深有关。

除极氪IPO中Mobil Eye认购1000万美元外,此前极氪曾支付Mobil Eye不菲的研发费用。为补齐智驾短板,陈奇带队的极氪高阶智驾自研团队正持续发力,不断缩小和其他厂商在智驾上的差距。

另外今年9月吉利《台州宣言》中指出,吉利将推出“战略聚焦、战略整合、战略协同、战略稳健、战略人才”五大举措。目的在于:减少子品牌过多给集团带来的内耗、通过战略协同实现集团统一集中化采购,实现降本增效等等。该战略推进过程中,吉利到底如何平衡集团利益和子品牌利益呢?

如子品牌车型搭载集团给到的智驾方案,若全年销量惨淡,拖累整个集团财报业绩增长。销量不佳的锅到底是集团来背,还是子品牌事业部高层来背?权责难分,互相扯皮、利益冲突下,未来福瑞泰克想要拿下更多吉利子品牌车型,仍面临诸多压力。

- 账期压力增加,现金流迎来大考

随着新能源汽车朝着智驾化、智能化方向发展已成不可逆趋势,其带动的上云需求也在增长。为抢夺主机厂客户,腾讯、阿里、字节均采取“以投资换业务”方式。

此外,腾讯还将腾讯云和腾讯地图整合,试图完成差异化竞争,阿里云采取高举高打策略,不放过任何一个主机厂合作机会。但华为旗下鸿蒙智行因和主机厂存在竞争关系,主机厂的防备和隔阂让华为云在抢夺主机厂客户时有所尴尬。

同样的情况也出现在主机厂选择智驾方案服务商上,来自国内某智驾公司一线销售陆琪(化名)告诉我们,相较于第三方独立智驾供应商,主机厂在和其他主机厂孵化的智驾供应商合作时,肯定会有所顾虑、缺乏信任、互相猜忌。

在高阶智驾成为新能源汽车卖点的今天,部分主机厂子品牌甚至连集团其他事业部都不信任,他们又怎么可能信任和友商有着千丝万缕关系的其他智驾厂商呢?

如陆琪所言,虽然毫末智行此前被曝已与其他主机厂签订相关合作协议,但迟迟没有披露项目进展。毫末智行的故事未来又是否会在福瑞泰克身上上演呢?更甚至说,未来的福瑞泰克又要如何打消其他主机厂的这种顾虑,拿下更多定点订单呢?

除信任问题外,当前的智驾方案服务商不管对外宣传的智驾方案多么具有性价比,多么领先,方案只有上车才能给其带来更多营收和利润,进而支撑企业生存下去。但智驾方案服务商和主机厂是一个严重失衡的甲乙方关系,强TOB市场下让福瑞泰克想要实现盈利面临较大压力。

陆琪接着表示,智驾方案服务商在主机厂这里几乎没有任何话语权,除非是像英伟达那样在芯片领域无法替代,否则只能接受来自主机厂的各种“不平等条约”。

主机厂给智驾方案服务商画饼说,明年我们将上市某款车型,预计销量几十万辆,智驾方案交给你们来做。但项目执行阶段,主机厂开启“选妃模式”。项目推进和执行阶段,主机厂不仅要求智驾方案服务商白盒交付,甚至会以自研、车型暂不上市等各种理由,对项目说割就割。

更糟糕的是,若智驾方案服务商在和主机厂合作过程中,觉得该智驾方案服务商技术实力较强,甚至会通过各种方式直接挖走核心技术骨干。面对主机厂的各种“不平等条款”,智驾方案服务商只能咬碎牙朝肚子咽。圈子就这么大,你敢闹大把主机厂得罪了吗?除非是你彻底不想在这个圈子里混了。

“智驾方案服务商堆几百人、忍气吞声做完主机厂的定点项目,能不能要到钱,要到多少钱也很难说,毕竟现在智驾方案服务商需承担主机厂的长账期压力。你不愿意抗账期,有人愿意抗。”陆琪无奈地说道。

如陆琪所言,作为国内动力电池TOP1厂商的宁德时代,曾要求车企预付款以锁定动力电池产能,但其应收账款的增长倍数依然由2014年末的3.7亿元增长180倍,至2024年三季度末的667亿元。

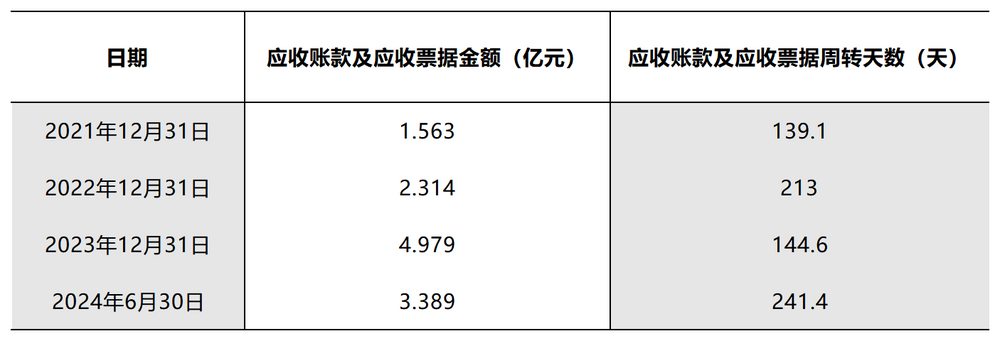

福瑞泰克招股书显示,其应收账款及应收票据周转天数已从2021年的139.1天暴涨到2024年上半年的241.4天。且今年上半年3.389亿元的应收账款及应收票据金额已远超2021年和2022年全年水平。来自主机厂账期的不断延长,让本就现金流吃紧的福瑞泰克雪上加霜。

图源:福瑞泰克招股书

图源:福瑞泰克招股书

主机厂延长账期是没有流动资金给供应商结算吗?陆琪表示,一方面,当前的主机厂颇有当年地产公司的影子,即通过延期给供应商付款完成低成本“融资”,并将“融资”到的钱用以团队运营、渠道开发和维护等等。

另一方面,主机厂以此作为筹码倒逼供应链厂商降价。如双方报价达成一致前,有主机厂要求已交付产品暂时不结算。另一些主机厂则没谈价格,直接给未结算的货款打折。

三、行业洗牌加剧,福瑞泰克如何活下去?

除延期账期外,陆琪接着表示,主机厂为要求供应商降价,可谓说是无所不尽其极:

- 现在主机厂已不是简单的主供、二供,鸡蛋不能放到同一个篮子的主机厂已出现五供、六供。目的就是让供应商们卷价格,主机厂坐收渔翁之利。

- 以前主机厂按照每年要求供应商降价10%来合作,但今年部分主机厂直接要求供应商每半年或每季度都要降价,降幅从3%、5%飙涨到15%、20%。

- 竞标阶段采取实时滚动制,供应商报价愈低、排名愈靠前、订单愈多。若企业喊出最低价,系统将出现再次延时,直到友商跟不动价格才可能结束。

“很多主机厂的想法是既然车型价格在降,降本增效压力下,整个供应链的价格也要降,但现实却是很多供应商能想到降低成本的方式降低,完全降不下去了。”陆琪对我们说道。

从今年11月份开始,门店看车客流较上半年至少下跌40%,且近期跟进的很多意向客户都黄了,黄的原因也是各式各样。有客户因餐饮生意暴跌,每天三百五的营业额无法对冲门店运营成本放弃购车。有客户担心若被公司裁员后无力偿还车贷,最终选择放弃购车。某新势力品牌一线销售张明(化名)对我们说道。

张明继续表示,明年新能源车市或将更加内卷,我们明显能感受到当前客户愈发关注购车和用车综合成本,且客户更加理性不会再像此前那样敢动辄背三年或五年车贷。整个购车需求人群在减少,厂商又要让财报好看,自然需要通过各种方式降价才能挖掘更多存量用户。2025年车企或将迎来更卷、价格战更惨烈的一年。

当车市迎来更惨烈的价格战后,追求降本增效的主机厂或将价格压力继续传导到各层供应商,整个智驾企业或将面临更大的生存压力。华为、元戎、Momenta这类能够量产高阶智驾方案迅速上位,形成TOP3格局,其他二三线智驾方案服务商或加速量产,或被淘汰出局。

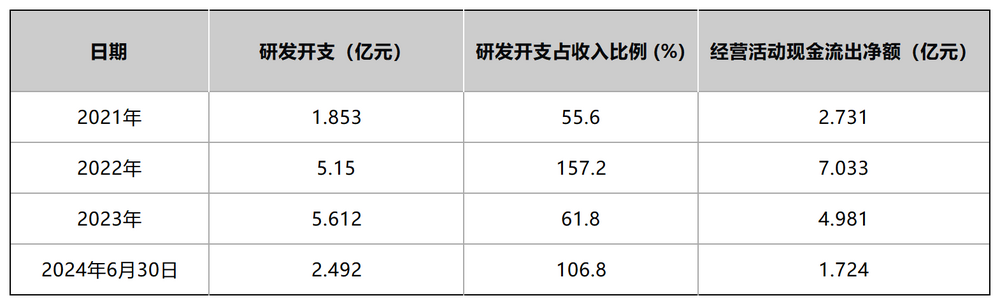

摆在福瑞泰克面前棘手的问题是,若不拿下更多定点项目,恐难以支撑团队运营。若拿下更多项目,来自主机厂降价压力对其毛利率的挤压,长账期对现金流的占用、持续研发投入对现金流的消耗。与之而来的问题是,福瑞泰克又要如何补充更多现金流呢?

图源:福瑞泰克招股书

但福瑞泰克想要从一级市场补充更多资金恐不太现实。一方面,在当前主机厂通过各种方式让供应商内卷、降价下,资方进入意味着只是给主机厂打工而已,很难说服更多投资人。

另一方面,在当前L4智驾面临诸多阻力,商业化不成熟之际,智驾公司营收存在天花板。目前主机厂车型开发通常是走平台而非车型,每年市面上流出单笔价值1亿元的高阶智驾大单有限。

且高额的研发投入、高人力成本对利润的挤压,智驾公司短期仍面临盈利压力。尤其是已上市企业股价持续破发,导致其背后投资人利益受损。种种不利因素,均在劝退投资人。

供应商们要如何告别内卷呢?陆琪表示,除非是你能达到如福耀玻璃、英伟达芯片那样在行业内成为绝对的龙头,才能对主机厂有着高议价权。但这条路国内智驾方案服务商又有多少能做到的呢?又需要投入多大的研发和人力呢?随着二三线智驾方案服务商将迎来更大洗牌,留给福瑞泰克的时间恐怕不多了。