撰文 | 曹双涛

编辑 | 杨博丞

题图 | IC Photo

2023年7月,《彭博社》曾爆出壁仞科技考虑在港交所IPO。但如今壁仞科技“上市”颇有从“H股转A股”意味。中国证监会官网显示,壁仞科技正式启动IPO,辅导机构为国泰君安。

图源:中国证监会官网

据IC独角兽排行榜显示,壁仞科技当前估值达155亿元,该估值和燧原科技160亿元估值接近。换言之,壁韧科技成为继燧原科技后,另一家准备上市的芯片独角兽企业。壁仞相关人士表示,针对上市只是先做备案登记,相关时程尚不清楚。

公开信息显示,成立于2019年的壁仞科技创始人张文曾为商汤科技总裁,联席CEO李新荣曾任AMD全球副总裁、中国研发中心总经理,CTO洪洲曾在英伟达、S3、华为等工作操刀GPU工程项目。

高管团队浓厚的商汤科技、英伟达、AMD、华为等大厂背景,叠加近几年在国产替代、解决卡脖子、自主可控热潮下带动的国产GPU芯片投资热潮,壁仞科技成为资本眼中的香饽饽。7轮累计融资超50亿元,资方包括启明创投、IDG资本、华登中国,平安集团、高瓴创投、格力创投、松禾资本、云晖资本、国盛资本、招商局等机构。

但即使有资本助推,壁韧科技的发展并非一帆风顺。虽然壁韧科技不断对外透露产品研发进度,2021年10月壁仞科技宣布首款7nm制程的通用GPU——BR100正式交付开始流片。

2022年8月,壁仞科技正式发布首款通用GPU芯片BR100,BR100采用7纳米制程+770亿颗晶体管+小芯片技术2.5D CoWoS封装技术,芯片面积1000平方mm。单芯片峰值算力可达到每秒千万亿次浮点运算,能与英伟达最新发布的4nm旗舰H100相比。

但时至今日关于BR100芯片的量产和交付数据,互联网平台很难查询到。作为对比,即使美国管控下,国内市场仍通过“多种方式”获取英伟达H100和A100芯片。

Digitimes报道称,业内人士预估中国市场现有H100芯片超过10万颗。《金融时报》报道也称,中国4家小型云端服务供应商出租搭载8颗A100的服务器,6美元/H的租赁价格甚至比美国10美元/H的价格还要低。

另据Digitimes报道,2023年10月美国将壁韧科技列入“实体清单”后,台积电在内的IC制程晶圆厂也终止与其先进制程合作,壁韧科技不得不依赖原有库存芯片生存。这或许不能解释2023年10月至2024年8月壁韧科技在市场上相对“沉寂”的原因。

联发科CEO蔡力曾指出从整个系统角度来看,芯片之间的互联技术是除运算部分之外发展的最大瓶颈。基于此,刚刚落幕的全球AI芯片高峰论坛上,壁韧科技宣布在多芯混训核心技术上取得突破:打造出异构GPU协同训练方案HGCT,业界首次能支持3种以上异构GPU训练同一个大模型,结合英伟达A100、壁仞BR106及其他中国本土芯片,透过异构聚合算力,突破LLM算力孤岛的难题。

但全球大模型市场的持续生变、AI芯片厂商的盈利难和资本市场愈发看重厂商盈利带来的矛盾,以及后续如何持续补充现金流等问题的存在,或让壁韧科技的IPO难言轻松。

一、下游客户困于商业化?

2023年至今全球市场爆发的AI大模型浪潮,是否会成为泡沫?又是否会像元宇宙、比特币一样虚幻?全球投资人对AI热潮的质疑声音愈发增多。质疑的背后,正是全球AI大模型厂商困于商业化,亏损成为众多AI大模型厂商的现状。

据外媒报道,Open AI计划筹集至少65亿美元,正和苹果、英伟达、微软就新一轮融资商谈,Open AI投后估值或将达到1500亿美元。除对外融资外,Open AI希望以循环型信用贷方式从银行贷款50亿美元。

虽然Open AI对上述消息不予置评,但包括Meta、阿里、Uber、Door Dash等企业筹备IPO时,都曾以该方式向银行借款。更重要的是,严重亏损下的Open AI迫切需要引入大量资本进而维持其在AI大模型市场的竞争力。据The Informantion报道2024年上半年Open AI营收虽已达34亿美元,但《纽约时报》预计Open AI相关投入已高达70亿美元。

且Open AI的这一营收建立在几亿活跃用户、每月订阅费用20美元、海外大模型厂商竞争高度集中化的基础上。相较于Open AI,国内大模型厂商众多带来的价格战、电商会员大量大模型低价会员、消费者缺乏订阅习惯、用户增长受限等现实因素的存在,让国内大模型厂商何时能实现可持续性的长期盈利,面临的压力可想而知。

不仅仅是订阅模式受限,将AI大模型搭载到相关硬件产品上的商业模式同样受阻。以AI PC为例,IC供应链表示,供应链厂商和PC厂商对AI PC寄予厚望,希望借助AI PC拯救行业持续下跌的出货量。

但不管是微软和高通合作强推的Copilo+ PC,或是其他品牌的AI PC相关产品,2024年发酵程度均相对有限。尤其是每年Q3高校新生开学季为行业旺季,但今年Q3却呈现出旺季不旺的特点。

在AI大模型厂商商业模式仍需持续跑通下,却是厂商不断激增的投入成本。虽说全球市场对AI数据中心仍保持较高需求,浪潮信息2024年上半年财报显示,合同负债增速高达339%至77.25亿元,这意味着浪潮信息手中订单相对充足。

戴尔营运长Jeff Clark指出,戴尔AI服务器订单动能强劲,主要来自2家大型CSP客户以及二线CSP、企业客户以及不少国家数据中心需求,预计手中挤压订单仍能保证未来5个季度增长。和AI服务器相关的纬创、英业达、仁宝,双鸿、建准、光宝、勤诚、良维等供应链厂商,目前也能感受到手中订单相对充足。

但大量数据中心产生的庞大电力消耗,正成为全球性问题。国际能源署预测,2026年全球数据中心用电量或将达到1000 TWh,约是全球近2亿家庭年总用电量。

面对高电力问题,AI大模型厂商需同时投入ESG成本,以维持全球市场ESG评级;数据中心储能成本,保证数据中心实现7*24小时运行;相关设备成本,不断提高电源转换和功率密度需求。

如《河北云计算产业基地项目EPC总承包》需求中明确要求,实现光伏建筑一体化,机房顶、车棚顶安装独立光伏发电系统,带市电切换、储能、稳压功能。

高成本投入下,若AI大模型企业始终处在亏损边缘,投产比始终处在负值。未来到底会有多少企业持续投入呢?整个AI数据中心相关需求又会延续多久?这些正成为资本市场关注重点问题之一。

另结合国内市场和大模型算力相关招标和中标项目来看,AI大模型厂商为拿下需求方标的项目,正持续拉低报价。如贵州贵安城投的东数西算项目标的金额近1.1亿元,为2024年上半年单笔采购预算最大项目,但科大讯飞却以9946.1550万元中标,标的下浮金额高达634万元,目前招投标市场中几乎很难看到中标金额和招标金额一致的项目。

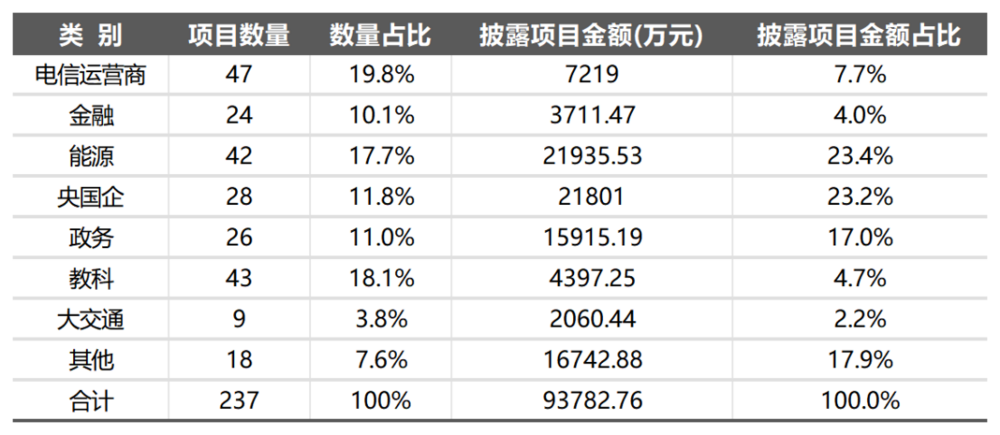

图源:基于公开信息整理

更重要的是,从芯片设计到大规模量产,短则需1—2年,长则需3—4年。市场又是否有足够的耐心等待壁仞科技相关AI芯片的大规模量产呢?

二、如何跑通盈利模型?

相较于AI大模型在TOC端商业化的艰难探索,AI大模型在TOB端商业化初步显现。公开数据显示,2024年上半年,招投标市场已产生498次大模型相关招标项目,招标金额超过13.4亿元,上述数字均超过2023年全年规模。

但大型国企、央企以及有着国企、央企背景的民营企业为TOB端大模型核心需求方,且需求多集中在算力中心和实际应用上。

接近壁仞科技人士透露,通信运营商和有国产芯片采购需求的大型国企等是壁仞科技现阶段营收主要来源。在其被列入实体清单之后,来自这类企业的订单增多。

图源:《中国大模型中标项目监测报告》

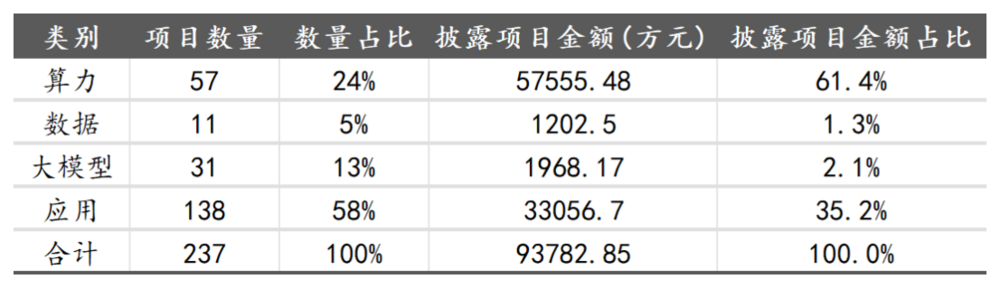

图源:《中国大模型中标项目监测报告》

“AI芯片第一股”寒武纪同样表示,美国出口管制下,国内AI芯片正承接国产替代或备份的机会。寒武纪有望承接来自央企、国企、三大运营商等算力建设的商机。

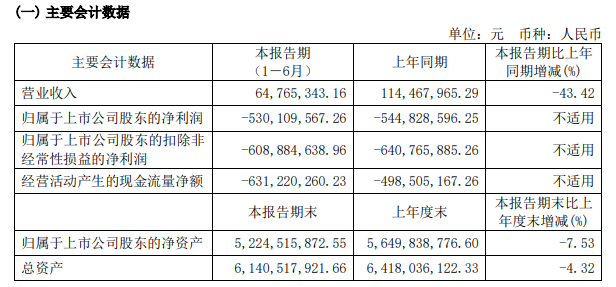

但寒武纪为在竞争激烈的市场中持续生存,持续加大研发投入。2023寒武纪研发投入11.18亿元,占当年营收比重高达157.53%。高额的研发投入让寒武纪始终处在亏损边缘,过去7年,寒武纪亏损约在50亿元,相当于壁韧科技总融资金额。

图源:寒武纪财报

摆在寒武纪面前更棘手的问题还是对大客户依赖产生的不确定性、2021年至2023年寒武纪五大客户营收占比分别为88.60%、84.94%和92.36%。

2021年和2022年公司TOP1客户占比分别为62.46%、60.81%,这让寒武纪呈现出大客户一年一改变的情况。但从华为让寒武纪声名大噪到变成寒武纪竞争对手来看,这种依赖对寒武纪营收、企业经营、账期均构成不利影响。

寒武纪的盈利难,未来同样是壁韧科技未来需解决的问题。一方面,华为、百度、腾讯、阿里等大厂基于资金和人才优势,纷纷加大自研AI芯片进程。若大厂AI芯片成功量产上市,大厂基于多年服务客户优势,尤其是华为的“堆人头”服务模式,以及更多项目落地经验拿下更多标的项目。彼时,壁韧科技又要如何抢占更多标的项目,进而不断补充其弹药呢?

除大厂带来的压力外,算力中心标的项目价格战激烈、AI芯片厂商研发路径相同等现实问题的存在,现金流问题同样成为壁韧科技未来的难题。

图源:基于公开信息整理

另一方面,不管是AI大模型的高投入成本,还是短期内中小企业纷纷追求降本增效。不管是AI大模型逐渐探索TOB端多元化合作方式,还是AI大模型回复内容和质量和企业需求仍存在偏差,部分企业主对大模型仍相对谨慎。均意味着算力中心相关标的短期内仍被国企、央企和大型企业所主导。

寒武纪对大客户的依赖,壁韧科技未来又要如何解决?更甚至说,在当前国产AI芯片厂商盈利艰难的背景下,壁韧科技未来到底要如何走通盈利模型呢?

三、如何讲述新的国产替代故事?

全球AI大模型浪潮,让美国AI加速创投圈同样火热。但美国AI芯片新创企业若想获得生存,面临着三大现实挑战:一是美国市场的AI加速芯片投资潮和美国半导体创投圈断层有关,但市场环境和2017年和2021年并没有本质区别。若资本逐渐认清接受这些现实后,众多AI芯片新创企业或倒闭或被收购。

二是AI芯片的时间差和AI大模型技术迭代存在时间差,意味着AI芯片企业若跟不上市场需求和业界技术进展,很快会被淘汰。三是采用新创业者芯片设计的成本与风险,会让多数消费者抱持观望态度,更别提许多有资源部署数据中心AI加速器芯片的厂商,通常也有自家设计的加速器芯片可用。过剩的芯片业者在相对小的市场竞争,就会导致许多芯片新创企业最终被市场淘汰。

美国AI芯片企业的故事似乎正在国内市场上演,且相较于美国市场,国内市场面临压力更大。今年8月,“独角兽小巨人”企业象帝先宣布公司整体“休眠”,400多位员工突然遭遇终止合同,原地失业。从该公司内部传出的信息显示,公司绝大部分员工在8月31日起合同终止,支付n+1的赔偿金。

象帝先的溃败,表面上看是资本对赌失败。对于技术壁垒高、重资金的GPU行业来说,资本为保证投资回报率最大化,往往会和被投企业签署对赌协议。象帝先和资本签署的协议中承诺B轮融资规模要达到5亿元,如今目标未达成,投资股东发起诉讼并冻结资产。

但象帝先的溃败却是国内GPU加速洗牌的开端,美元基金退潮、国资、产业资本和中东主权基金逐渐成为重要LP;GPU企业上市后估值/市值倒挂;IPO持续收紧、资本面临退出难;全球地缘政治所带来的不确定加剧和政策对AI大模型支持,虽给国产GPU厂商提供机遇,但英伟达的芯片制程优势和生态优势,国内GPU企业难以超越等众多因素共同影响下,让资本市场愈发看重GPU企业的产品综合能力和盈利能力,这对本就依赖资本持续输血的国产GPU企业而言影响巨大。

更糟糕的是,国产GPU的并购过程相较于其他来说更不顺利。一方面,纵观当前国产GPU企业,其背后站着大量资方。一旦并购估值问题、股权架构问题、资方利益分配问题、企业负债问题等均成为焦点,这让GPU企业的并购很容易出现一拖再拖,整个并购过程极其缓慢。

另一方面,证监会对IPO以及上市公司并购等方面的审查明显更加严格,这意味着审计方和收购方谁都想把风险降到行业最低,部分条款更是需多次反复沟通调整,这让整个并购速度极慢。

换言之,摆在壁韧科技面前颇为棘手的问题是,未来到底要向资本市场讲述什么样的国产替代故事,才能让资方为壁韧科技补充更多弹药呢?毕竟2024年至今,壁韧科技已看不到资方身影。现有的50亿元融资,又能帮助壁韧科技支撑多久呢?

美国处在世界科技的高峰,犹如在喜马拉雅之巅,中国在山脚下。山顶雪水融化可以灌溉山脚,如果水流不下来,那山脚的人会选择打井。任正非当年的“打井自救”宣言,同样适合当前的国产GPU厂商。

在取代英伟达真正实现国产替代这条路上,不仅仅是壁韧科技,众多国产GPU厂商,恐怕还有很长的路要走。但一二级市场又是否又要足够的耐心来等待呢?