撰文 | 李信马

题图 | 图虫创意

“牛市”来了!

十一黄金周的热闹余韵尚未消散,10 月 8 日,国家便重磅推出一揽子增量政策,推动经济发展态势持续向好。与此同时,中国股市也顺势迎来进一步攀升,对于股民而言,这无疑是期盼许久的 “牛市”。而对于长期被低估的中国上市软件公司来讲,这恰似吹响了嘹亮的冲锋号。

长期以来,中国的软件公司在技术创新的道路上默默耕耘,为国家的数智化建设贡献着力量。然而,它们的价值却常常被市场所忽视,更有些人对中国软件业的发展略带悲观。过去一年,中国软件行业可谓经历了低谷。在Wind热门概念指数里,有一项是软件指数,是对A股147家软件公司根据自由流通市值加权得到的。对比沪深300指数,软件板块的表现逊色。

那中国软件业真的有这么差吗?答案当然不是,今年上半年大部分软件厂商实现稳定增长。其中,在ToB软件板块中,企业软件我个人认为是最值得关注的部分(可能也是最重要的),因为关注企业服务,不仅是看到相关公司的情况,还能把握中国企业整体的发展;另一方面,企业服务本身,也是“新质生产力”驱动中国经济发展的重要载体。

在本文中,我们将以最有代表性的行业龙头用友为切入点,以点带面的分析下中国企业软件产业的现状,以及未来的发展态势。

一、企服行业的现状

自 20 世纪 80 年代起,中国企业软件行业犹如一颗破土而出的种子,在时代的浪潮中奋力生长。历经三十余载,中国企业软件从最初的摸索前行到如今的快速发展,已然铸就了稳固的行业格局,成为中国经济发展中不可或缺的一部分。

当前,中国企业软件行业呈现出多元化的市场格局。一方面,国际软件巨头早期占据优势,但随着中国企业软件厂商的快速崛起,双方在技术、服务、市场份额等多个维度已可以展开激烈角逐,进行高手过招。

另一方面,本土企业百花齐放。除了以用友为首的知名企业外,众多中小规模的企业软件公司也如雨后春笋般不断涌现。在不同的细分领域各展所长,为企服市场增添了丰富的色彩和活力。

说到这,有人肯定会问,为什么要以用友为切入?企业服务圈还有浪潮、金蝶、中软等厂商。确实,在中国企业软件发展的历程中,这些企业无疑贡献了各自的力量,但提到最为代表,那必须提用友,为什么?

原因在于,审视用友,实则是在洞察中国企业创新发展的生动缩影。用友见证且推动了中国企业软件从追赶至超越的发展历程,功绩卓著。

回溯至上世纪 90 年代,SAP、Oracle 等国际软件巨擘强势涌入,ERP 概念随之在国内市场广泛普及,一时间,这些国际巨头几乎独霸国内市场。

在当时,国内企业软件的崛起成为最为紧迫之事。而在这之中,最为“冒进”的便是用友,几十年间,用友凭借自主创新,接连突破一个又一个技术瓶颈,推动行业技术水平整体提升。

如今,用友已崛起为中国企业软件的龙头企业,在国内企业服务市场占据着大部分市场份额,在世界舞台上也有着不可撼动的一席之地。

在国产化替代的大背景下,用友更是冲在最前面,与 SAP、Oracle 等海外巨头激烈角逐,助力央国企和大型企业平稳实现企业软件替换。正因如此,用友成为替换国际厂商数量最多的本土厂商,被国际巨头们视作最强劲的竞争对手。

然而,有胆量更要有实力,才能有足够的底气。对于高科技企业而言,无论是业绩的迅猛爆发,还是品牌的溢价提升以及市场地位的不断夯实,其第一性原理皆为技术。而这,正是用友始终坚守的 “原点”,并且具体呈现在其强大的产品力之上。

今年,用友全新推出了升级版商业创新平台 BIP3 R6 以及企业服务大模YonGPT2.0。其中,最为引人瞩目的是在用友 BIP 的产品体系里,“王炸” 产品 YonSuite 、YonBIP 已实现一套底层代码的融通共享。这表明用友在大型、中型以及小微三个市场正齐头并进、快速前行。

能力愈大,重任愈多。

就在近日,一则来自SAP内部邮件消息,引发圈内热议。SAP 内部邮件表示:2025 年 1 月 1 日开始,计划将亚太日本(APJ)和大中华区(GC)合并。新的 APAC 区域将由六个市场(MUs)组成:澳大利亚新西兰、大中华地区、印度、日本、韩国和东南亚。此外,SAP 大中华区总裁黄陈宏决定离开 SAP,寻求新的发展机遇。

这条消息对国内厂商来说,无疑是重大利好。但如何牢牢把握这一波机遇,成为国内厂商需认真思索的关键问题。这一次,用友是否会一如既往地奋勇出击呢?让我们拭目以待。

二、竞争与壁垒

随着国际巨头们纷纷淡化隐退,国内的竞争也逐渐进入到白热化。舆论场上被对比最多的算是用友、金蝶。

金蝶受到用友启发,晚于5年成立,并一直视用友为追赶的目标,近年的发展也是迅速的。最近也有不少金蝶要超越用友的声音。

然而,事实上,懂行之人都清楚,这两家厂商其实并无太大的可比性。究其原因,自企业发展之初,两家厂商主要聚焦的客户市场便已有着明确的划分。用友主要瞄准大型企业市场,同时兼顾中型企业和小微企业市场;而金蝶则恰恰相反,以中小微企业市场为主攻方向,同时兼顾大型企业市场。

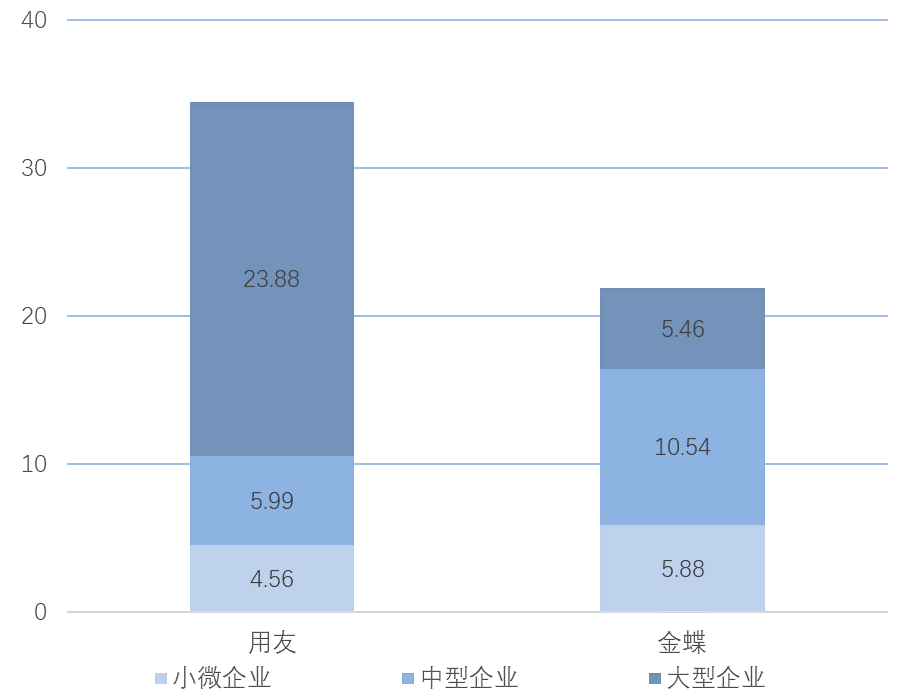

今年上半年,用友来自大型企业的收入占比高达69.3%,是最重要的板块;来自中型企业的收入占比17.4%;来自小微企业的收入最少,但整体增速却最快,几年内就会追上中型企业的收入;金蝶对企业客户为中小微企业为主,营收分别是10.54亿元和5.88亿元、兼顾突破大型企业只有5.46亿元、(人民币,下同)。

战报会骗人,但战线不会骗人。从下图能明显看出,用友的基本盘是大型企业,而金蝶的基本盘则是中小微企业。并且,两家厂商的总体营收也不在一个水平线。2023年用友总体营收是98亿元接近百亿,而金蝶的营收为56.8亿元,用友几乎比金蝶多出来一倍,一倍的差距想要颠覆谈何容易?

2024年上半年用友、金蝶不同类型企业客户收入(单位:亿人民币) 数据来源:财报

如果说竞争的话,这两个厂商其实更类似于错位竞争。

证明之一,就是用友的小微企业和金蝶的大型企业,各自收入的增长都是最快的,成短兵交接之势。不过,在个人看来,目前的市场格局,并不会那么容易被打破。

再有就是,大型企业是企服行业中的高端市场,可以这么说,谁占据了大型企业市场,谁就引领企服行业,这也是行业认为用友要强于金蝶的原因。今年上半年,金蝶在大型市场签约了几家大型企业,虽给徐少春相应的底气,但并不能扭转大局。

长期以来的业务模式,无疑会影响公司的产品体系,金蝶一直强调SaaS服务,这也是金蝶的核心模式,这对中小微企业来说可能足够用了,而大型企业则不同。就例如用友最近签约的1.63亿央企大单来讲,这家央企是会选择一家主攻大型企业的厂商,还是会押注一家聚焦中小微企业的厂商?答案毋庸置疑。

如果我们看用友的收入结构,就会明显发现,在中型企业和小微企业,云收入的增长速度的确是明显高于整体收入增速的,但在大型企业,云收入的增速只是略高于整体收入。这是因为,大型企业的业务复杂程度和行业壁垒,要明显高于小微企业和中型企业,只是SaaS服务是远远不够的——大型企业也不愿接受单一的模式。

用友就不会以SaaS公司自居,财报中就写到,其云服务经营模式为向企业客户与公共组织提供 SaaS、PaaS、BaaS、DaaS 等服务,根据客户需求可以采用公有云、私有云或混合云的部署方式。

如果说金蝶是在“聚沙成塔”,那么用友就是搭建了一套完整的从小微企业到大型企业的产品体系壁垒。长期深耕大型企业市场的用友,有全面的大型企业产品研发、行业客户与解决方案、数智化咨询、销售、伙伴合作、专业服务、客户成功团队,这些经验和能力的积累,以及品牌效应等,是同类厂商的产品体系所不具备的。

对金蝶来说,开拓高端市场就像登山,“仰攻”的过程中还要不断补课,可能会越来越艰难。如果非要两家拿来做横向对比,那畅捷通似乎也可以对标金蝶了,相比之下,畅捷通对小微企业市场的开拓,难度就低多了。

三、未来的关键

对未来行业的发展,我们还有哪些预测呢?

我认为,未来企服市场竞争的关键,是人工智能,是大模型在企业服务领域的落地。十四五规划指出,要加快数字化发展,建设数字中国。大模型的横空出世,其实就是对企业服务的重大利好,新技术永远是科技乃至经济发展的底层动力,当然,我们现在称之为新质生产力。

人们总是低估科技的长期价值,而高估其短期价值,目前用友虽在亏损,但最重要的原因之一是不断在投入研发,而并非没有赚钱的能力,其实从财务数据我们也可以看到,用友收入的增速和毛利率都维持在较高的水平。

人工智能是本轮技术浪潮的核心,前期需要海量的投资,但其未来的商业前景也非常广阔。在时隔两年之后,大模型在企服市场,已经逐渐进入了成熟阶段,比如用友发布的首个企业服务大模型YonGPT,大量应用生成式AI技术,并取得了不错的反响。

其次一定是海外市场的布局突破。从软件行业上市公司的半年度业绩表现来看,海外业务已然成为提前布局这一市场的龙头企业的全新增长点。

总言之,企业服务市场从来不是一个零和博弈的市场,竞争固然存在,但企业服务的价值,是帮助其他企业创造价值,“做蛋糕”要远高于“分蛋糕”。AI时代,企业需要更好的服务,就像用友董事长兼CEO王文京所说的,人工智能技术的迅猛发展已驱动AI在企业的应用进入普及化阶段,大大加速了数智化的进程,企业数智化由此前侧重数字化,进入到数字化和智能化并举的新阶段。

我们也期待,无论是用友还是其他厂商,也无论它们的客户是大型企业,还是中型企业、小微企业,都能通过提供先进的技术和产品,共同为经济发展做贡献。市场对中国企业软件行业,也应该多一些支持和信心,毕竟,打仗就是拼后勤,企业的发展,也离不开好的企业服务。最后,随着多重利好消息的来袭,我们相信中国企业软件必将迎来腾飞!