DoNews8月21日消息,浙江同源康医药股份有限公司(简称:“同源康医药”,02410.HK)今日在港交所上市,发行价为12.1港元。

同源康医药全球发售4788万股,其中,香港发售占10%,国际发售占90%,募资总额5.79亿港元;扣非发行费用所用7304万港元,所得募资净额为5.06亿港元。

同源康医药开盘价为14.48港元,较发行价上涨近20%;收盘价为13.7港元,较发行价上涨13.22%;以收盘价计算,公司市值为50.8亿港元。

同源康医药是一家临床阶段的生物制药公司,致力于发现、开发差异化靶向疗法并对其进行商业化,以满足癌症治疗中亟待满足的医疗需求。

凭借同源康医药在药物化学领域的实力、对癌症(特别是肺癌)的深入解以及高效的临床开发策略,同源康医药正在中国开展核心产品TY-9591治疗晚期NSCLC的两项关键临床试验。

自2017年成立以来,同源康医药已建立由11款候选药物组成的强大管线,包括两个低风险产品-核心产品TY-9591和关键产品TY-302,五款创新临床产品(以同源康医药内部开发的关键产品TY-2136b为代表),以及处于临床前阶段的四款产品。

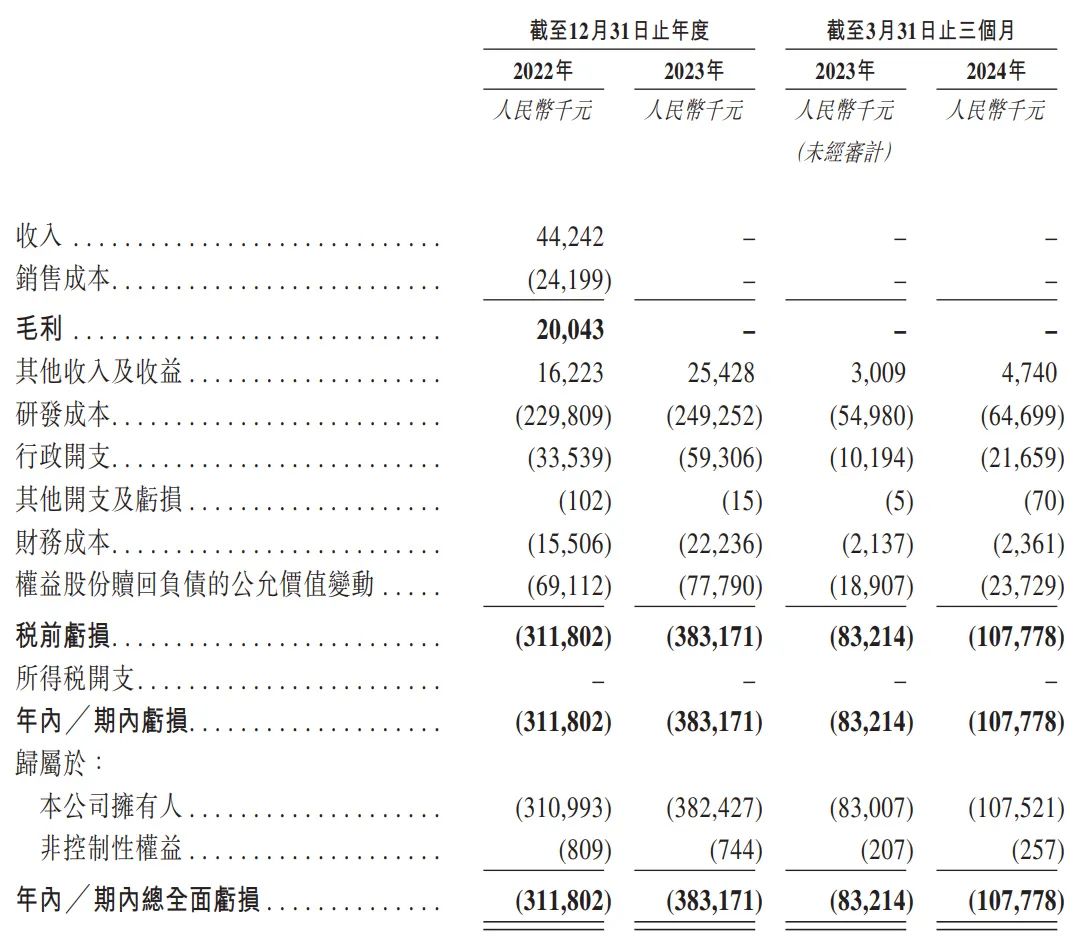

招股书显示,同源康医药2022年营收为4424万元,毛利为2004万元,期内亏损为3.12亿元;同源康医药2023年到目前为止无营收,其2023年净亏损为3.83亿元。同源康医药2024年第一季度净亏损为1.08亿元。

这意味着,同源康医药两年亏损7亿元。

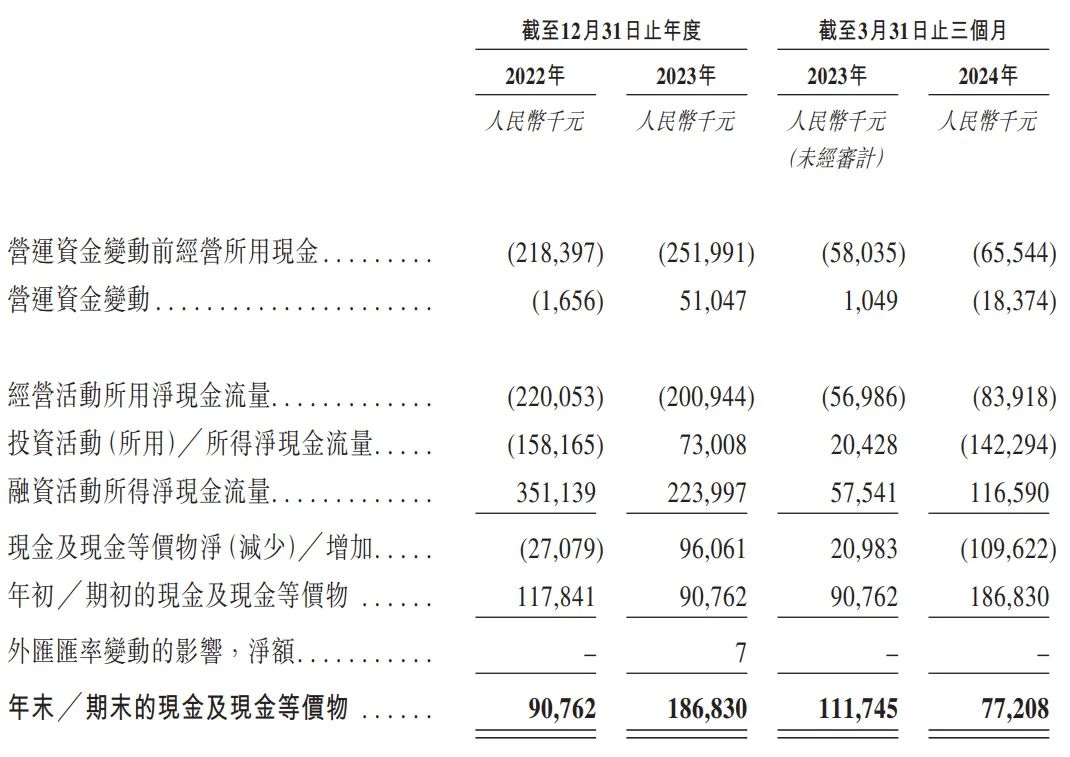

截至2024年3月31日,同源康医药持有的现金及现金等价物为7721万元。

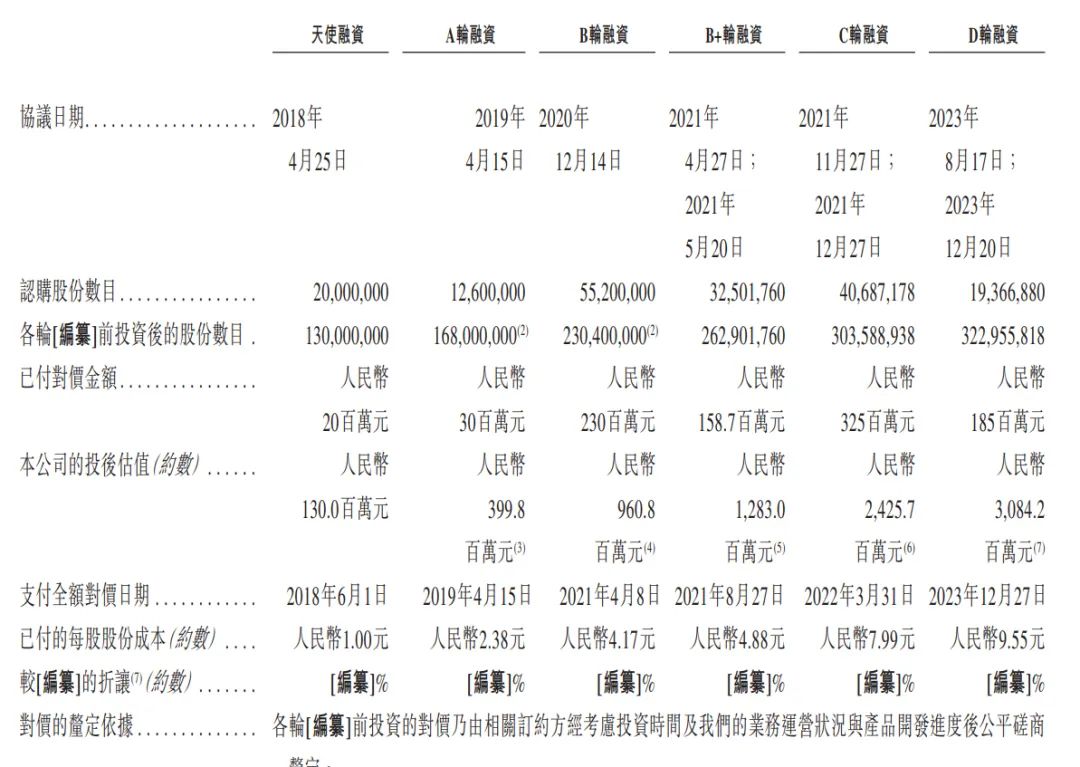

同源康医药成立以来获得过多次融资:

其中,同源康医药2018年获2000万元天使轮融资,投后估值为1.3亿元;2019年4月获3000万A轮融资,投后估值4亿元;

同源康医药2021年4月完成2.3亿元融资,投后估值9.6亿元;同年8月完成1.59亿元融资,投后估值12.83亿元,每股成本为4.88元。

同源康医药2022年3月完成C轮3.25亿元融资,投后估值为24.26亿元,每股成本为7.99元;2023年12月完成1.85亿元融资,投后估值30.84亿元,每股成本为9.55元。