撰文 | 曹双涛

编辑 | 杨 勇

题图 | IC Photo

2023年石头科技向市场交出一份增收增利的财报。

财报显示,2023年石头科技总营收同比增长30.55%至86.54亿元。归母净利润同比增长73.32%至20.51亿元。

其中,2020年至2022年石头科技营收增速分别为7.74%、28.84%、13.56%。同期归母净利润增速分别为74.92%、2.41%、-15.62%。换言之,石头科技2023年增速为近四年最高增速,归母净利润增速为近三年最高增速。

营收的高增长,或和石头科技积极布局出海业务有关。2023年石头科技国内和国际收入增速分别为41.01%和21.42%分别至44.1亿元和42.2亿元,国内和国际营收分别占总营收的50.97%和48.87%。

作为对比,2022年科沃斯国际收入虽有51.86亿元,但仅占科沃斯当年总营收的33.84%。且国际市场44.65%的净利润率也比国内市场55.18%净利润率低了10.53%。

因科沃斯基本盘在国内市场,在2023年扫地机器人以价换量内卷化逐渐加剧下,科沃斯的营收和利润受到冲击。科沃斯预警财报称,预计2023年实现归属于母公司所有者的净利润6亿元-6.8亿元,同比下降59.96%—64.67%。

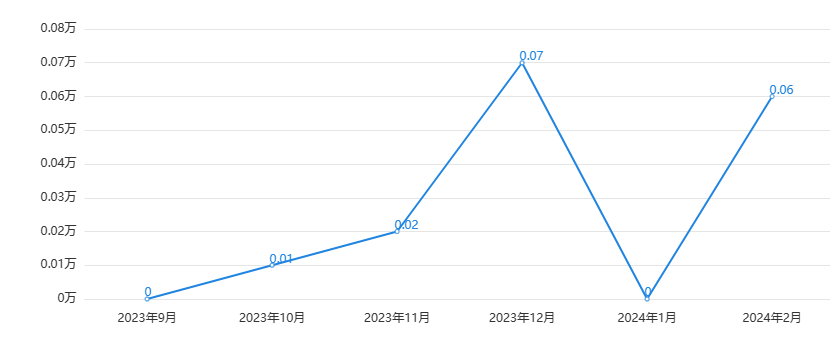

业绩的巨大差异,让石头科技在二级市场上的股价持续上涨,科沃斯股价持续下行。以4月6日为例,科沃斯收盘价为33.99元/股,这一股价和2021年7月科沃斯251.86元/股的最高值相比,已跌去86.5%。

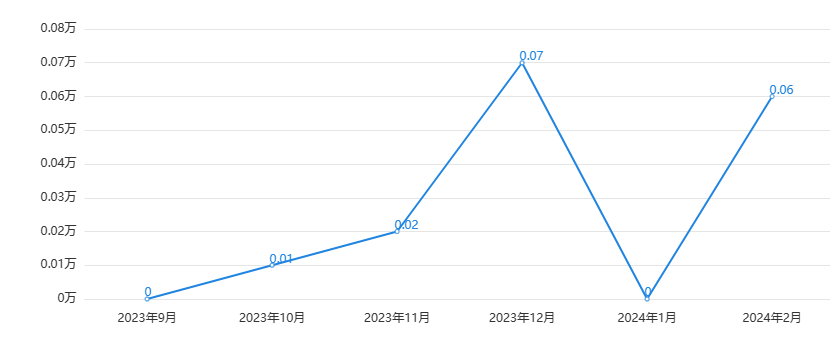

图源:雪球(石头科技)

图源:雪球(石头科沃斯)

但在石头科技高增长财报的背后,却是国内扫地机器人市场继续以价换量,海外市场竞争加剧,石头科技“自废创新”、新品类难以突破的现状,石头科技能否继续保持高增长也充满不少挑战。

一、石头科技如何再造“石头”?

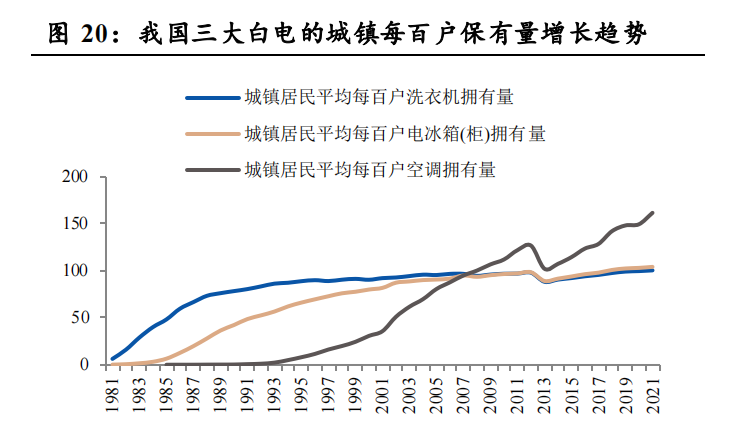

不管是以美的、格力为代表的大家电,或是石头科技、科沃斯为代表的扫地机器人,还是苏宁易购、国美、京东等线上大家电平台,崛起和发展均是时代红利推动下某品类家电的渗透率增长。这里的时代红利或是国民消费购买力提升,或是技术变革。

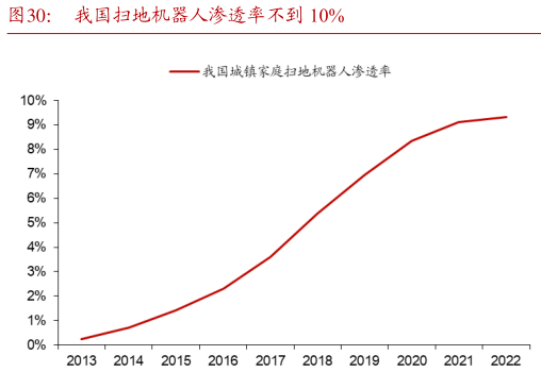

如上世纪八九十年代国民消费力提升,本世纪初家电下乡政策,空调新技术出现,奠定美的、格力在白色家电行业的竞争格局。同理,“石头科技”们受益于当年国内懒人经济兴起,以及包括AI、传感器等技术的成熟,扫地机器人渗透率也有所增长。

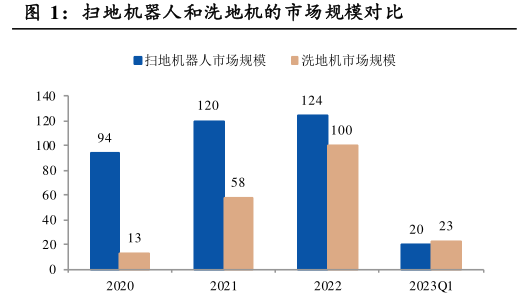

图源:浙商证券

某一家电品类渗透率提高的同时,对厂商的影响是多样的。以渗透率提升相对较快的三大白色家电为例:

其一,销量增长带来的利益驱动下,让厂商能在全国范围能迅速搭建密集的销售网络体系。早些年格力虽要求渠道商必须现货现款,但渠道商们依然乐此不疲,靠卖格力空调暴富的渠道商更是不胜枚举。整个过程中,格力也搭建起从高线城市到乡镇市场完整的线下渠道网络。

图源:财信证券

其二,销售渠道完善在反哺家电企业销量的同时,也为家电企业的降价提供了更多可能。降价在带动渗透率提升的同时,也让一大批中小厂商被逐出清,市场份额愈发集中化。

以空调行业为例,相关数据显示,2001年到2006年空调行业价格战前,企业数量400+家,CR3为30%,行业均价3000元。价格战后,企业数量降到30家,CR3为56%,行业均价2110元,格力、美的、海尔三巨头垄断的格局就此形成。

其三,渗透率提升过程中让消费者对某一品类家电需求也愈发呈现出刚需化、多样化、升级化。厂商通过技术升级满足消费者需求的同时,也带动该品类家电渗透率继续增长。

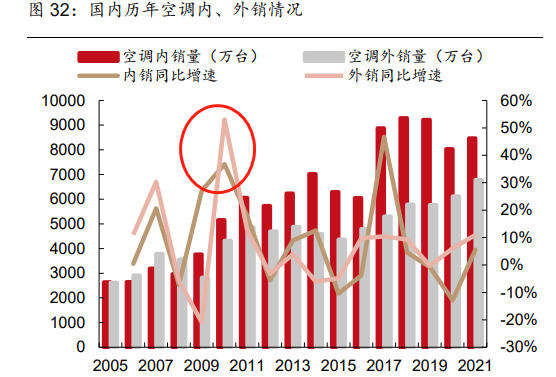

如2009年以前业内普遍为定频空调,主要满足用户对调节室内温度的需求。2009年变频空调的出现,满足高效节能的社会效益和经济效益需求。相较于定频空调而言,变频空调制冷更快、更省电耐用。随着变频技术的应用和普及,国内空调行业在内销和外销上均创下销售新高。

图源:西部证券

但和三大白色家电以刚需性完成上述发展路径不同的是,扫地机器人刚需性欠佳。尤其是在国内下沉市场,这种情况尤为突出。

来自安徽省临泉县某电卖场的老板李海龙告诉DoNews,像我们这里的农村家庭中都有庭院。部分家庭庭院面积大、内部结构复杂、灰尘多,不是扫地机器人所擅长的。

县城中商品房虽不会出现这种情况,但动辄三四千起步的扫地机器人让县城中老年消费者觉得花这个钱没有必要。此前店内某品牌的扫地机器人十个月都没有售出,最终只能做活动给送出,现在同行们都不敢轻易进货。

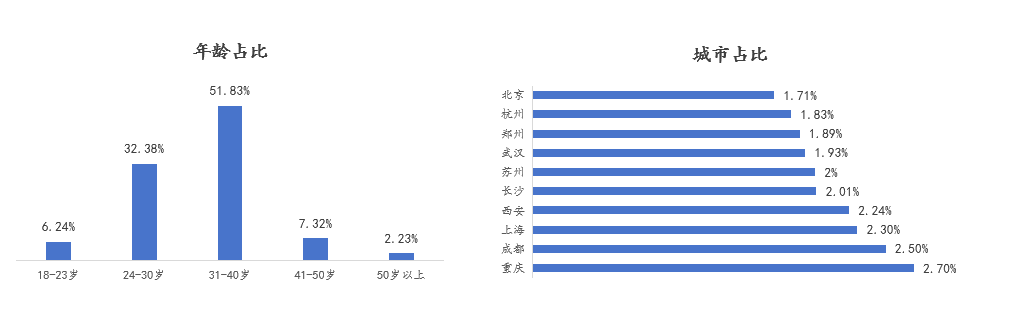

如李海龙所言,以石头科技抖音官方旗舰店的粉丝画像来看,整体以高线城市24岁-40岁人群为主。无法下沉、无法拓展更多年龄段、无法吸引更多线下家电渠道商,制约着扫地机器人市场规模的扩容。

相关数据显示,2021年国内扫地机器人市场规模为201亿元,全行业市场规模不及美的空调和消费电器单家企业营收。

图源:达多多

图源:美的财报

市场规模有限,也在制约石头科技发展。一方面,不管是高线城市自建线下渠道需同时承担房租、人力成本,还是线上渠道需同时承担高投流成本、头部主播高坑位费以及KOL测评类博主推广费用、品宣费用等等,均在持续拉高石头科技的销售成本。

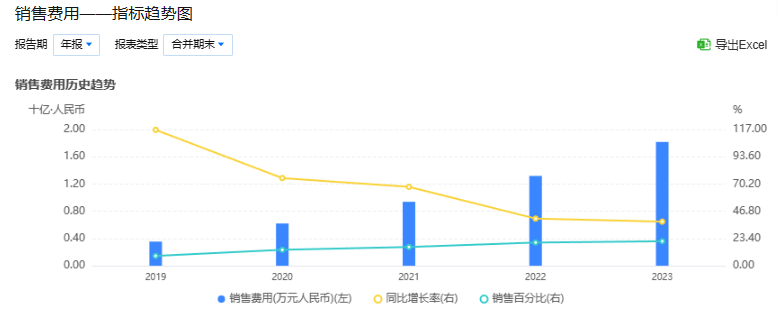

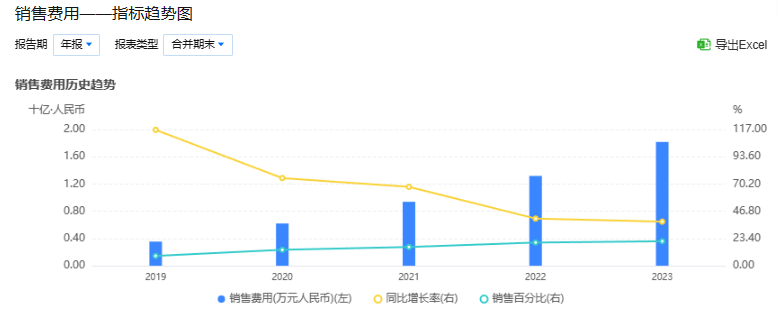

2022年至2023年石头科技销售费用同比增长率分别为40.48%、37.85%,增速虽有所放缓。但从2020年6.19亿元的销售费用暴涨至2023年的18.17亿元,销售费用仍在成倍增长。考虑到当前互联网流量枯竭,线上投放ROI持续下滑、厂商之间竞争加剧,后续这一费用或将继续上涨。

图源:石头科技财报

另一方面,石头科技虽将产品线延伸至洗衣机领域,但抖音官方旗舰店近90天洗衣机累计销量只有15台,销量相当惨淡。石头科技2023年财报显示,其他智能电器销售收入5.5亿元,仅占当年石头科技总营收的6.4%。

图源:达多多

新品类难以贡献营收的背后,一方面传统大家电线下渠道商依靠多年经验优势,手中掌握着大量线下客户资源。

甚至在下沉市场,有的家电渠道商基于人情、面子等综合因素,给到消费者真正的价格比品牌方自营旗舰店、京东价还要低。这种稳固的销售渠道别说石头科技,甚至连苏泊尔、九阳均难以突破。

另一方面,和空气炸锅、煎蛋机小家电产品不同的是,扫地机器人硬科技产品决定厂商只能投入更多研发费用才能持续保持产品综合竞争力。石头科技、科沃斯、追觅、云鲸等企业的发展均符合这一逻辑,这就意味着企业每年在研发需持续投入。

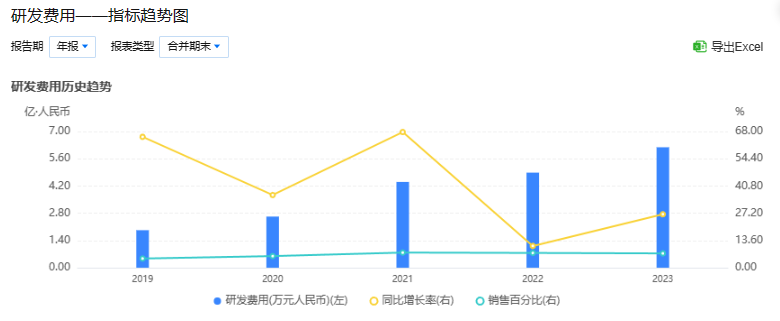

石头科技2022年到2023年石头科技研发费用分别为4.88亿元和6.19亿元。为保持扫地机器人竞争优势,以及兼顾企业多业务的平衡,能够投入新品上的研发费用实际上有限,更别提在洗衣机、空调等大家电品类上对美的、格力这样的传统巨头形成技术碾压。

而如何在造第二个“石头”,也将成为石头科技2024年的难点。

图源:石头科技财报

二、扫地机器人以价换量,石头科技自废创新

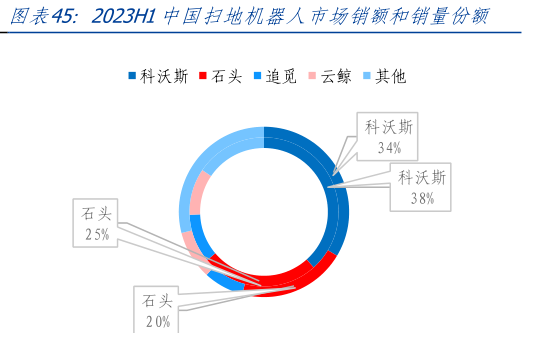

2023年扫地机器人及配件营收仍占石头科技93.43%,为公司营收支柱下,石头科技后续需要面对的是愈发内卷的扫地机器人市场。

不管是扫地机器人还是智能手机,或是其他消费类电子产品。因产品技术迭代本身具有周期性,且技术理论上存在上限,当产品迈过供给创造需求的高速发展阶段,核心痛点被解决后,产品创新就从大的技术迭代开始走向微创新或功能复合,创新所带来的产品价值会边际递减。

彼时消费者观望情绪就会上涨,决策周期也会被不断拉长,行业市场规模增速就会不断放缓。

图源:奥维云网

对标智能手机、两轮电动车、化工、大家电等诸多行业来看,存量市场博弈以价换量是企业获取市场份额的通用打法。

且不管是石头和科沃斯作为上市企业或是其他扫地机器人厂商,均需向一二级资本市场交出可持续增长的财报,讲述扫地机器人新的增长故事,进而保证股价稳定、背后资方不会减持套现,这就意味着扫地机器人以价换量的战争将会更加白热化。

2023年石头科技在国内市场逆势增长的背后,实则也是以价换量的结果。2023年至今石头科技先后推出G20、P10、G10SPURE等多款不同价位区间的扫地机器人。作为对比,科沃斯、云鲸、追觅均在控制新品上市速度。

多价格带多SKU,叠加去年石头科技邀请肖战代言,短时间或能拉动石头科技增长。如去年6月到7月,因其他厂商并没有推出3000元价格带产品,石头科技依托该价格带产品,销量同比提升30%。

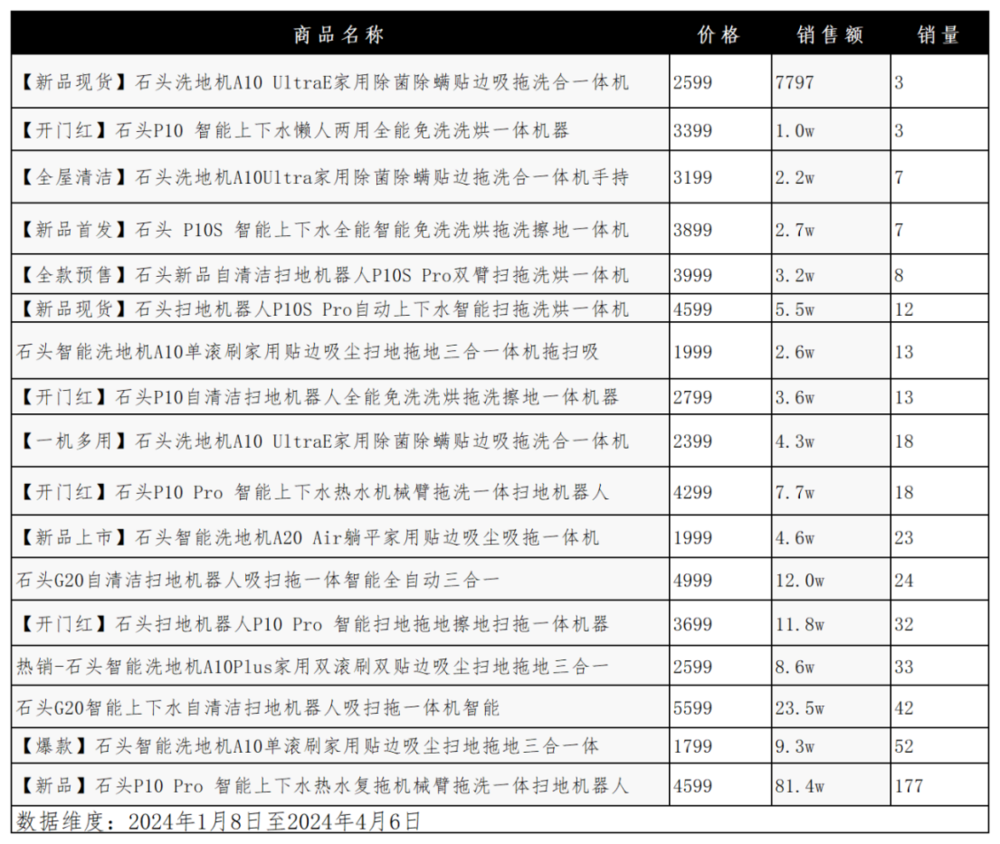

但科技类产品毕竟不是快消品,多价格带多SKU产品会让消费者难以对某款商品留下很强的心智壁垒,石头科技后续想要打造更多爆品也面临不小压力。以石头科技抖音官方旗舰店为例,多款新品近90日销量不足百台。

图源:达多多

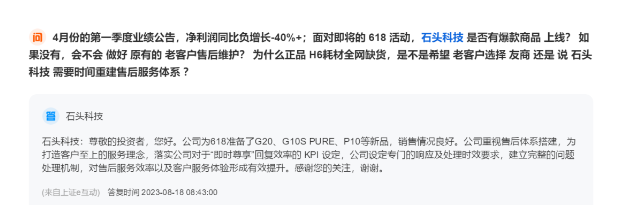

专注于新品SKU和销售,除导致石头科技售后没有跟上外。如股吧上有投资者称石头科技忽视了对老客户的售后维护服务。在黑猫投诉上也有消费者称,石头科技两次维修故障仍在,使用不到12天的石头扫地机器人漏水两次。

图源:股吧

图源:黑猫投诉

更深层次来看,近四年石头科技销售费用高于研发费用,不仅严重拖累石头科技产品创新步伐,甚至还屡屡深陷抄袭友商专利的风波中。

图源:石头科技财报

如追觅科技中国区副总经理郭人杰朋友圈称,友商“不打招呼拿走”追觅自研首创的仿生机械臂技术。结合配图来看,可以确定该“友商”就是石头科技。

图源:界面新闻

另据相关媒体报道,石头科技模仿科沃斯的双圆盘拖布方案、热水洗,以及AI语音助手等。

去年石头科技主推的石头分子筛洗烘一体机H1,号称采用了第三种烘干技术——分子筛低温烘干技术。但有专业人士称,博世、西门子等著名国际家电品牌很早就推出采用与该技术原理相同,但叫法不同的晶蕾烘干和沸石烘干技术的洗碗机。

石头科技自废创新下逐渐丧失核心竞争力下,能否在国内市场继续保持25%的市场份额,恐怕这里仍值得商榷。

图源:奥维云网

三、海外竞争加剧,石头如何保持优势?

深陷技术抄袭负面的背后,或和石头科技高层决策有关。3C大家电和各类小家电产品,想要在竞争激烈的市场得以突围,创始人为技术大拿对产品专注是不可获取的因素之一。早年间的石头、耐恩博,现如今的云鲸,usmile笑容加均能侧面证实。

但石头科技创始人昌敬不仅减持套现,且已将主要精力放在“造车”上。并于去年推出石头科技首款车型极石01。但极石01上市后交付量惨淡,多个月份交付量不足千台。

图源:太平洋汽车网

即使对于小米这样家大业大的互联网厂商,小米SU7上市24小时拿下近9万个订单。但新能源汽车行业愈发严重的价格战和技术战、消费者购车周期不断被拉长、产能严重不足等现实问题的存在,让小米SU7想要续写高增长的故事也面临不少挑战。

更别提资金、渠道、技术、人才等多方面均不及小米的石头科技,极石01未来能给石头科技增加多少营收恐怕仍值得商榷。

当昌敬把经营管理权更多委托于高管层,石头科技如何在海外继续保持增长,也正在面临新压力。作为国内布局海外市场相对较早的扫地机器人厂商,石头科技在海外市场的确有很多优势。

如在亚马逊官网上,石头Q8Max系列产品1000多名消费者中给出5星级评价的消费者占比为83%,称该款产品运行良好,易于设置,并且做得非常出色。

图源:亚马逊官网

但石头科技部分产品表现却欠佳,这或将影响石头科技在海外销量。如亚马逊平台售价699美元的石头Q5Pro+,3737名消费者针对该系列产品在深度清洁方面的表现只给出3.6分。

图源:亚马逊官网

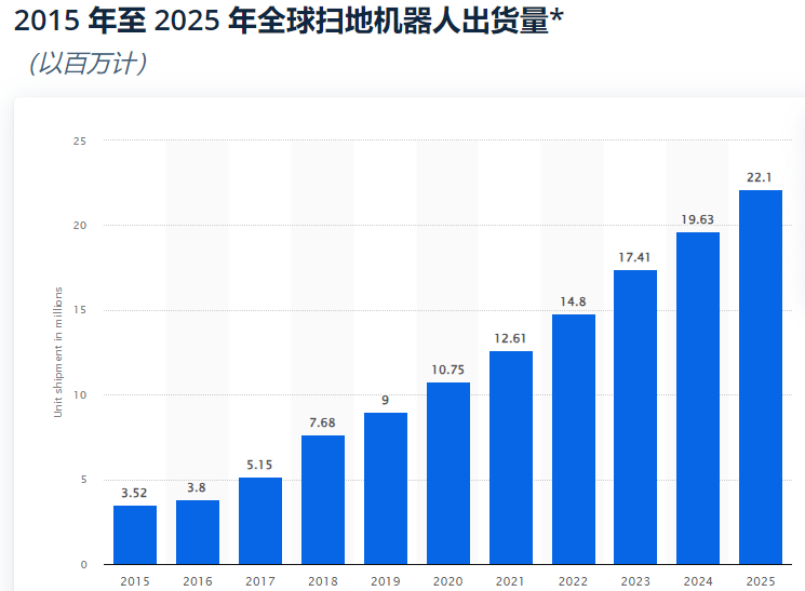

Statista数据显示,2024年到2025年全球扫地机器人出货量分别为19.63百万台和22.1百万台,行业增速有所放缓。

图源:Statista

发生在国内扫地机器人市场上以价换量的故事同样在海外上演。如在亚马逊平台上,多款扫地机器人以降价20美元至70美元在出售,Serene Life更是将扫地机器人价格拉至80美元以下。如何应对海外愈发惨烈的价格战,如何真正提升产品力,又是石头科技的另一大考。

图源:亚马逊官网

图源:亚马逊官网

结语:

一年投入六七亿研发费用,既想要在国内市场保持竞争力,又要针对海外消费者做技术化差异,不断洞悉海外消费者需求。“既要”“也要”下,这一研发费用真的够吗?未来石头科技又要如何向市场讲述新的“创新故事”呢?或许石头科技真的需要停止流血的造车业务,在主业上下足功夫了。