作者|张宇

编辑|杨博丞

题图 | 文心一格

黑芝麻智能再次向“自动驾驶芯片第一股”发起冲击,3月22日,港交所官网显示,黑芝麻智能再次递交主板上市申请。

黑芝麻智能是港交所18C规则生效以来,第一家根据此规则正式递交招股书的特专科技公司。此前,黑芝麻智能曾于2023年6月30日向港交所递交过招股书,但由于6个月内未通过聆讯,其上市申请在2024年1月失效。

招股书显示,黑芝麻智能是一家车规级智能汽车计算SoC及基于SoC的解决方案供应商,主要产品包括自动驾驶SoC以及支持L2级至L3级汽车自动化的自动驾驶软件和硬件等。

从20016年成立至今,黑芝麻智能已完成10轮融资,投资方阵容堪称豪华,涵盖上汽集团、招商局集团、腾讯、博世集团、蔚来资本、吉利控股等等,累计融资金额达6.95亿美元(约合人民币50.33亿元),其中,最后一轮2.18亿美元的C+轮融资交易后,黑芝麻智能的估值高达22.18亿美元(约合人民币160.62亿元)。

自动驾驶芯片行业的行业准入门槛极高,研发更是重中之重,黑芝麻智能的发展一直离不开投资机构的持续输血,与此前递交的招股书相比,黑芝麻智能在业绩、产品、商业化落地等多个方面均有较为亮眼的表现,时隔3个月再次冲击资本市场,黑芝麻智能亟待上市回血。

净亏损仍在逐年扩大

招股书显示,2021年至2023年,黑芝麻智能的总营收分别为0.61亿元、1.65亿元和3.12亿元。

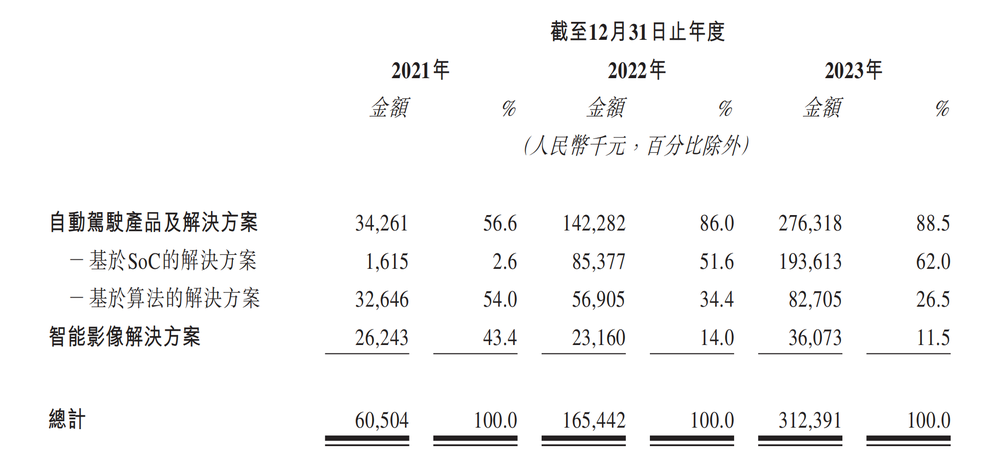

按照业务构成划分,黑芝麻智能的收入主要来源于自动驾驶产品及解决方案和智能影像姐姐方案两大部分,其中,自动驾驶产品及解决方案可继续划分为基于SoC的解决方案和基于算法的解决方案两个组成部分。

2021年至2023年,自动驾驶产品及解决方案收入占总营收的比例分别为56.6%、86.0%和88.5%,整体呈现出逐年增长的态势,而智能影像解决方案收入占比则由43.3%一路下滑至11.5%,意味着黑芝麻智能过于依赖单一业务,抗风险能力不足。

图源:黑芝麻智能招股书

尽管黑芝麻智能的总营收逐渐扩大,但“烧钱”的速度也在同步扩大。

2021年至2023年,公司权益持有人应占亏损分别为23.57亿元、27.54亿元和48.55亿元,累计近百亿元的亏损,即便是经调整净亏损也分别达到6.14亿元、7.00亿元和12.54亿元。在招股书中,黑芝麻智能坦言,由于目前正处于商业化初期阶段,而SoC于2022年方进入量产,预计2024年及2025年将继续产生亏损净额,且可能无法实现或于随后维持盈利能力。

黑芝麻智能净亏损持续扩大,原因大致指向了两个方面。

首先,黑芝麻智能毛利率呈现走低趋势。毛利率是反映业务盈利能力的重要指标之一,2021年至2023年,作为主要创收业务的自动驾驶产品及解决方案的毛利率由18.6%增至21.4%,同时智能影像解决方案的毛利率由59.0%一路跌至50.1%,原因在于该业务涉及更多硬件组件,毛利率通常较低。

第一大业务毛利率增长有限,而第二大业务毛利率降幅明显,导致黑芝麻智能的整体毛利率由36.1%下滑至24.7%,这意味着其盈利能力正在逐渐减弱。相比之下,同样在争夺“自动驾驶芯片第一股”的地平线,在2021年至2023年的毛利率高且稳定,分别为70.9%、69.3%和70.5%。

图源:黑芝麻智能招股书

其次,黑芝麻智能的研发费用支出巨大。2021年至2023年,研发费用支出持续增加,分别为5.95亿元、7.64亿元和13.63亿元,占总经营支出的比例分别为78.7%、69.4%和74.0%,占总营收的比例分别为984.0%、461.8%和436.2%。截至2023年12月31日,黑芝麻智能的研发团队由950名成员组成,研发团队占员工总数的比例86.7%。

值得一提的是,自动驾驶芯片行业面临快速的技术变革且在技术创新方面不断快速演变,黑芝麻智能需要在研发方面投入大量资源以取得技术进步,从而保持创新性和竞争力,因此日后势必会继续产生大量研发费用支出。

尽管黑芝麻智能处于巨额亏损之中,但创始人兼CEO单记章却信心满满,他在2023年4月时对外透露,“黑芝麻智能内部有一个目标,就是未来在每一辆用黑芝麻芯片的车上拿到1000美元的营收。”不过当时单记章并没有透露何时才能实现该目标。

黑芝麻智能面临三大隐忧

尽管自动驾驶行业被认为是具备万亿美元产值的黄金赛道,同时黑芝麻智能也受到了投资机构的青睐,但不容忽视的是,在冲击资本市场的道路上,黑芝麻智能的前路依旧面临诸多隐忧。

首先是面临着客户集中度相对较高的问题。2021年至2023年,第一大客户贡献收入分别占总营收的40.7%、43.5%和15.2%,而前五大客户贡献收入分别占总营收的77.7%、75.4%和47.7%。虽然两者占比仅有所降低,但在可预见的未来,黑芝麻智能的业务、经营业绩及财务状况可能会继续取决于对数量相对较少的客户所进行的销售。未来,如果目前的主要客户不再购买黑芝麻智能的产品或解决方案,或其购买的产品或解决方案数量少于过往,将对黑芝麻智能的收入状况造成不利影响。

其次是供应商集中度较高。黑芝麻智能的主要供应商为流片及技术服务、IP核及硬件组件供应商。2021年至2023年,黑芝麻智能支付给第一大供应商的费用占采购总额的比例分别为28.7%、18.1%和10.8%,支付给前五大供应商的费用占采购总额的比例分别为68.2%、50.9%和43.4%。

值得一提的是,供应商的营运及业务策略的稳定性非黑芝麻智能所能控制,且黑芝麻智能无法保证能与供应商维持稳定关系,进而为其经营活动带来了巨大的风险。同时,高度集中的供应商可能拥有更强的议价能力,从而可能提高供应价格,降低黑芝麻智能的利润空间。此外,供应商集中度较高也将导致黑芝麻智能的创新受限以及供应链灵活性降低。

最后是黑芝麻智能的现金流岌岌可危。根据招股书,截至2023年12月31日,黑芝麻智能的现金及现金等价物为12.98亿元。按照招股书的说法,假设未来平均现金消耗率将为8790万元,与2023年的现金消耗率水平相似,估计这些资金将能够维持15个月的财务能力。

需要特别指出的是,黑芝麻智能的融资停滞于2021年,此后黑芝麻智能一直再未获得过融资。如果黑芝麻智能无法通过资本市场募得更多资金,意味着以目前的现金流水平将难以支撑这一“独角兽”继续前行。

黑芝麻智能艰难突围

随着汽车智能化进程的推进,行业对于自动驾驶芯片处理数据的能力提出了更高要求,高算力芯片的市场需求不断扩大。

数据显示,预计于2030年前,全球汽车芯片市场将超过6000亿元,为市场参与者带来重大增⻓机遇。同时SoC在ADAS汽车性能中起着至关重要的作用。根据弗若斯特沙利文预测,全球ADAS SoC的市场预计到2028年将达713亿元,2022年至2028年的复合年增⻓率为23.2%。

国泰君安证券预计,未来两年,主流自动驾驶芯片将陆续量产交付;未来五年,市场份额的争夺将更为激烈,国内头部厂商有望突围。

不过,对于黑芝麻智能而言,想要突围还存在一些巨大的挑战。

目前,英伟达占据了超过80%的市场份额,垄断意味十分明显,如果黑芝麻智能想要实现盈利目标,仍需打入更多厂商的供应链。目前,黑芝麻智能虽然已经与吉利、东风、一汽等车企进行合作,但是芯片行业,只有规模化才能摊平成本,加快盈利。同时,也只有量产足够稳定,才能实背靠更多的客户,进一步提升市场份额。

此外,整个车规级AI芯片从研发到产品导入,开发周期非常久。设计周期需要18-24个月,通过车规级认证系统方案开发又要12-18个月,后续还将面临24-36个月的整车集成和测试验证,再到最后的量产部署和迭代提升,总计耗时至少5-7年。现阶段,车规级芯片正处于快速迭代阶段,对于黑芝麻智能而言,能否抓住时机赶超竞争对手,目前仍是一个未知数。

黑芝麻智能曾预判,在2025年,车企会建立起相关的供应商体系,汽车供应链一旦稳定后便少有调整,到时候不会有太多机会给新公司。因此能否在2025年之前实现量产上车至关重要。如果能够成功上市,黑芝麻智能顺利获得新增融资,或为其在研发及市场拓展上带来新动力。但在前有巨头垄断后有竞争对手追击的背景之下,黑芝麻智能想要顺利突围,还需要跨越不少障碍。