撰文 | 大可Dake

编辑 | 李可馨

来源|氢消费出品(ID:HQingXiaoFei)

自2023年开年业绩表现不佳后,欧莱雅在中国市场乃至全球市场布局都可谓“动作频频”,积极做出业务调整。

2024年开局,欧莱雅更是加紧节奏,不仅宣布对中国本土高端香水香氛品牌观夏to summer进行少数股权投资,并宣布与普拉达集团(Prada S.p.A)宣布签署长期全球授权许可证协议,负责Miu Miu品牌旗下高档化妆品的开发、拓展与分销。

尽管欧莱雅集团2023年全年业绩表现不错,但依然难掩北亚市场下滑的事实。中国大陆虽然实现了5.4%的小幅度增长,略低于2022年的5.5%,但从发展态势来看,并不及预期。

毫无疑问,国际美妆护肤巨头们的中国市场,正变成一块“越来越难啃”的骨头。应对疲软的中国市场,欧莱雅早已有所洞察,并持续“调兵遣将”应对激变。

巨头欧莱雅,

中国市场的“失速”

复盘欧莱雅2023年的财务成绩,中国市场的“失速”,是财报中一个明显的讯号。

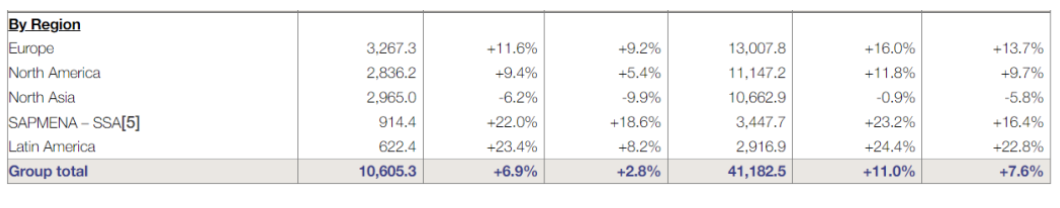

分区域看,欧莱雅在欧洲、北美、SAPMENA-SSA地区以及拉丁美洲这四大地区均取得了两位数增长,只有在包含中国、韩国等既往销售“高地”的北亚地区销售额出现下滑。

相较于欧洲市场销售额同比增长13.7%至130.08亿欧元(约合人民币1008.6亿元),北美市场增长9.7%至111.47亿欧元(约合人民币864.3亿元),北亚市场下滑了5.8%,至106.63亿欧元(约合人民币826.8亿元)。

虽然欧莱雅在中国大陆实现了5.4%的小幅度增长,略低于2022年的5.5%,但从发展态势来看,并不及预期。要知道,市场调研公司伯恩斯坦公司最新数据显示,今年一月中国在线美容销售额同比激增了58%。

图片来源:欧莱雅官网

在财报中,欧莱雅将北亚市场疲软的原因,归结到国内代购政策调整之后,恢复不及预期的亚洲旅游零售业务,这部分业务通常由税率更高的贵价香水和化妆产品构成,中国消费者外出旅行和代购产生的消费则是主要来源。

对于这一问题,欧莱雅集团首席执行官Nicolas Hieronimus曾直言,中国消费者的信心正在增强,但复苏的速度比预期要慢,三年疫情的确需要时间来完全消化。

与此同时,欧莱雅集团大众化妆品业务反超高端化妆品业务,重回到四大业务部门第一,销售额同比大涨15%至近77亿欧元,包括赫莲娜、Prada美妆的奢侈美妆部门和专业产品部门增幅则放缓至7%左右,销售额分别为73亿欧元和23亿欧元。而欧莱雅集团在中国市场最看重的高端美妆同样面临困境。

但“失速”并非是欧莱雅独自面对的困境,而是大牌美妆所陷入的共同泥淖。甚至于虽然前进的有些艰辛,但相较于“老对头”雅诗兰黛,欧莱雅可以称得上“业绩喜人”。

雅诗兰黛2024财年Q1财报显示,其营收同比下降10.48%,净利润同比更是直接下滑了92.65%。这是自1995年雅诗兰黛上市以来的最大单日跌幅,创下了历史记录。

而在前不久公布的2024财年Q2财报中,截至2023年12月31日的3个月内,雅诗兰黛净销售额为42.8亿美元,较上年同期的46.2亿美元下滑7%,净利润为3.13亿美元,较上年同期的3.94亿美元减少18.39%。

对此,雅诗兰黛认为:业绩的下滑主要受亚太旅游零售恢复缓慢和中国市场复苏表现不及预期影响。据媒体报道,其一小时左右的电话会议中,管理层在对业绩不佳进行分析时,“China”一词出现了28次,“HaiNan”出现了19次。

与此同时,雅诗兰黛管理层存在严重的权力纷争,知情人士透露,雅诗兰黛创始家族和董事会在去年股价暴跌50%后,在如何恢复投资者的信心方面存在分歧。

毫无疑问,国际美妆护肤巨头们的中国市场,正变成一块“越来越难啃”的骨头。

中国区正式换帅,业务线激变

巨头欧莱雅的持续“纠偏”

应对疲软的中国市场,欧莱雅早已有所洞察,并持续“调兵遣将”应对激变。

前不久,欧莱雅中国发生工商资料变更,Vincent Boinay接替Fabrice Megarbane费博瑞成为欧莱雅中国法定代表人、董事长和总经理,这标志着欧莱雅中国市场正式换帅。天眼查显示,欧莱雅中国成立于2000年9月,注册资本约5800.95万美元,由欧莱雅股份有限公司全资持股。

在欧莱雅2023年9月的新任命中,Vincent Boinay接替Fabrice Megarbane担任北亚区总裁和中国区CEO,Fabrice Megarbane则接替Frédéric Rozé升任全球首席增长官,负责加速业务增长,领导转型项目,并推动集团各区域发展。为确保交接顺利,Fabrice Megarbane保留职责直至1月底,Vincent Boinay自2月起正式履职。

回看新总裁Vincent Boinay的履历,其中“欧莱雅集团旅游零售总裁”的身份显眼,彰显着欧莱雅寄希望于啃下“硬骨头”的野心。

值得关注的还有,中国市场26年的欧莱雅首次启用本土市场员工担任高管。同期任命中,欧莱雅中国区高档化妆品部总经理的马晓宇任职新设的中国市场副CEO一职,分管欧莱雅中国业务部门。除去高端化妆品部,她还将增管其他三个部门,即大众化妆品部、专业美发产品部门和活性健康化妆品部。

马晓宇可谓参与了欧莱雅中国早期发展的资深“大将”,她于1997年加入欧莱雅中国担任销售经理,2004年升任兰蔻品牌中国区总经理。欧莱雅在公告中评价称,在过去的26年里,马晓宇将兰蔻打造成中国奢侈品市场的领导者。

一系列任命,是欧莱雅对于市场剧变的回应。

当消费者的购买习惯从传统的线下门店转向多元化渠道,与国内代购政策调整等带来的冲击,大牌们仿若“坐在金山上”的惯性不再,需要对中国市场投入更多布局和思考,不断调整产品线以适应市场需求的变化。

与此同时,随着中国消费者对本国文化认同感的提升,越来越多的国货品牌崭露头角,欧莱雅对此类本土化竞争态势的把握程度对其在中国市场的表现至关重要。

除去任命外,进入2024年度,以欧莱雅为代表的大牌,对于旗下品牌的价格进行了调整,涨价幅度明显。

欧莱雅集团旗下的碧欧泉、科颜氏、YSL圣罗兰、阿玛尼等品牌均上调产品价格,据相关媒体报道,碧欧泉涨幅30%-40%,科颜氏从2024年1月1日起,部分产品的零售价就有所调整,而YSL则是从2月1日起开始调价,阿玛尼从2月开始将部分产品的价格进行了调整,涨幅约在10%。

有品牌销售人员表示这轮美妆涨价堪称“史上之最”。在定价上进行调整,也是国际大牌们奠定品牌价格基准线并开展有侧重性的营销的一个重要布局。

针对更具品牌化的布局,欧莱雅在业务线同样有“瘦身”动作。

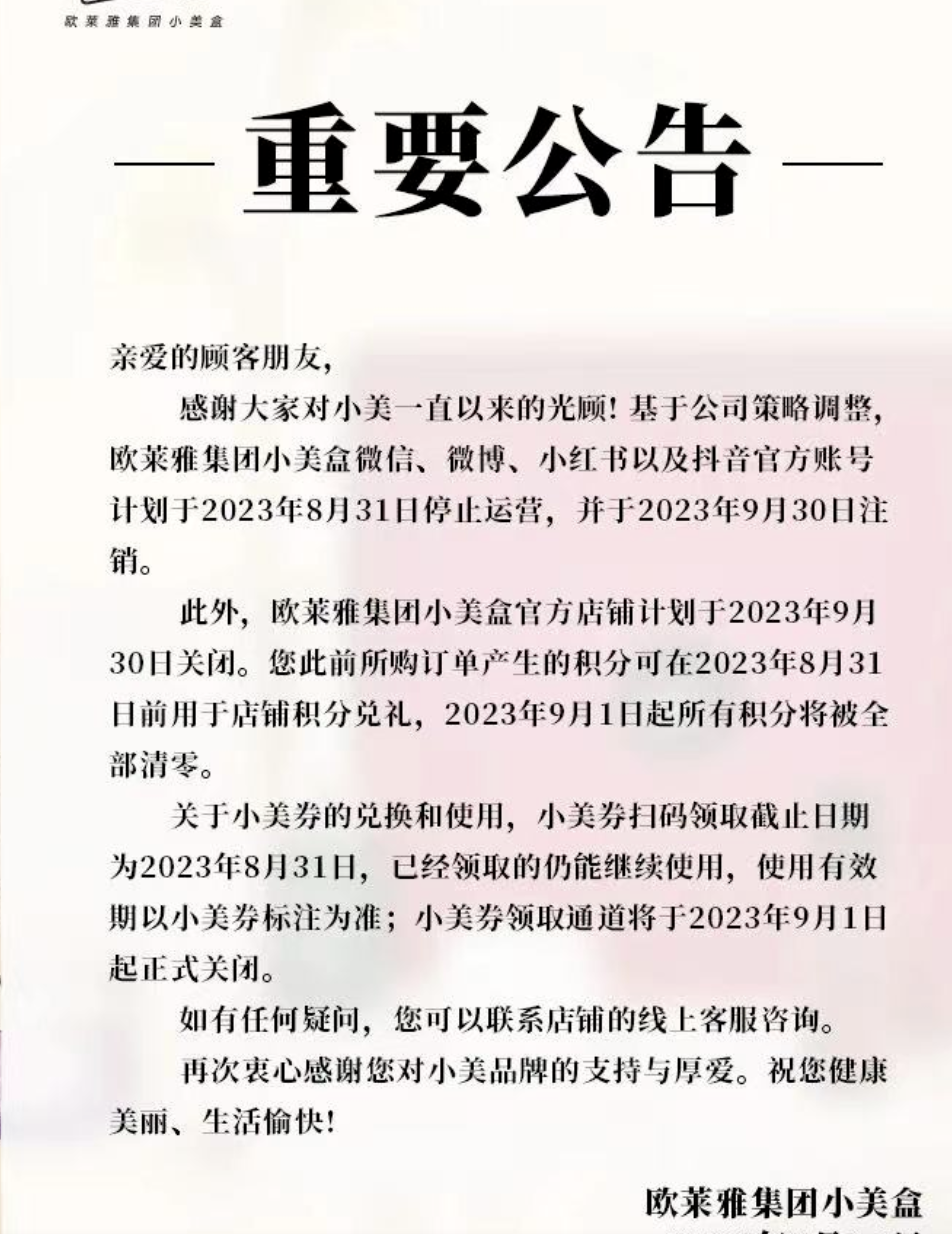

去年,欧莱雅突然关闭了旗下品牌小美盒my beauty box。欧莱雅小美盒是专门面向中国市场发起的高端美妆试用礼盒,至今已运行十余年,累计粉丝数达400万。

对于小美盒的关闭,欧莱雅集团在声明中表示,关停欧莱雅小美盒是基于公司策略调整,把资源更专注于业务发展的重点方向,以顺应快速变化的中国市场与消费者的需求。

但结合欧莱雅既往的业绩数据做分析,这一行动称得上“图穷匕见”。欧莱雅小美盒关停的传闻已久,虽然发售试用装能够吸引和培养潜在用户,但也会造成消费者更加依赖价格相对较低的试用装产品。欧莱雅这一举措,旨在让消费者重新把目光放到正装产品上,进一步重塑品牌的价值力。

图片来源:小美盒官方停业公告

拿下miumiu,投资观夏

传递出欧莱雅怎样的布局信号?

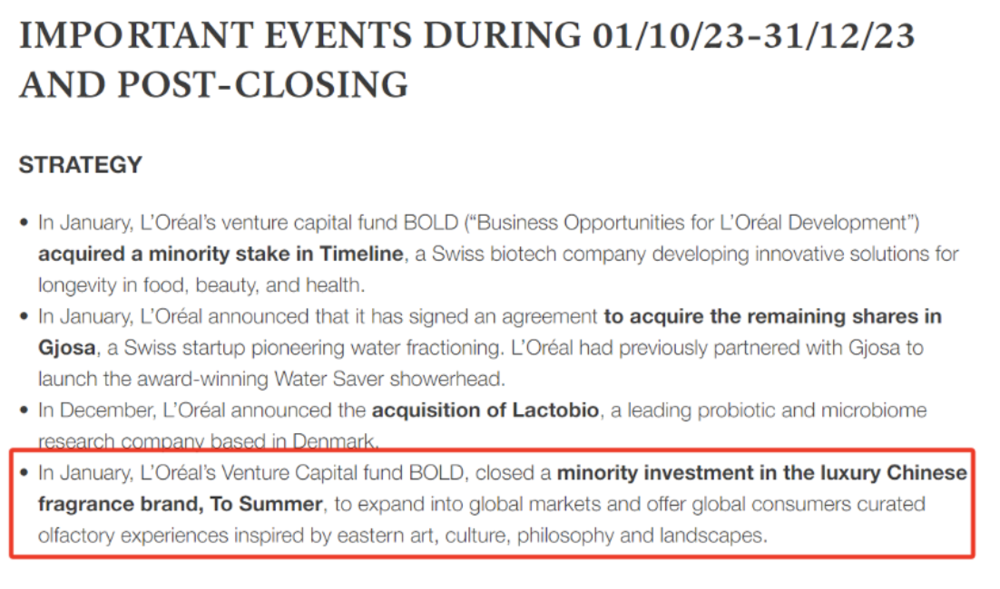

2024开年,欧莱雅的一系列动作中,对于中国香氛品牌“观夏”的投资也被津津乐道。

2月9日,欧莱雅集团宣布,欧莱雅的风险投资基金BOLD完成了对中国奢侈香水品牌观夏To Summer的少数股权投资,以拓展全球市场,并为全球消费者提供受东方艺术、文化、哲学和风景启发的嗅觉体验,持续加码中国市场。

此次投资由欧莱雅中国的投资平台上海美次方进行,已在今年1月完成。作为“网红”中式香氛品牌,2019年,观夏正式走进大家的视野,在中产和年轻群体中收获一众拥趸。至今观夏拿下了多轮融资,身后集结真格基金、IDG资本、红杉中国等知名机构。

图片来源:欧莱雅官网

事实上,观夏是欧莱雅在中国投资的第二个香水品牌,2022年9月,欧莱雅敲定了其在中国的第一笔风险投资——与凯辉基金旗下消费共创基金联合投向香水品牌“闻献”。闻献与观夏都是中国香水市场的知名品牌。两个品牌均面向中高端市场,在社交平台上,这两个品牌被认为是打破国外大牌香水垄断的“中国香水先行者”。

欧莱雅集团与普拉达集团(Prada S.p.A)宣布签署长期全球授权许可证协议,负责Miu Miu品牌旗下高档化妆品的开发、拓展与分销。继与普拉达品牌的成功合作后,欧莱雅集团高档化妆品部将迎来新成员Miu Miu。

此次合作标志着Miu Miu开启了在美妆领域的新时代。而合作伊始的首批产品,也瞄准了香水赛道。欧莱雅集团推出的首批Miu Miu香水产品预计将于2025年问世。

可以观察到,相较于传统的护肤产品,欧莱雅在香氛等赛道上对中国市场进一步加深布局。

这一举措,首先体现在业务数据上——欧睿数据发布的预测显示,2020年至2025年中国香氛市场将以约21.78%的年复合增长率增长,且在2025年市场规模有望达到43亿美元。即使在疫情期间,我国香氛市场规模非但没有下降,反而持续攀升。

高增速之外,还有足够的市场空间。不同于欧洲、美国已高达42%和50%的市场渗透率,在中国,香水的市场渗透率仅为5%。波士顿咨询预测,到2025年,中国有望成为全球第二大市场。

在品牌年报上的数据也显示了香氛品牌的强劲增长力。雅诗兰黛的财报就显示,按产品类别划分,护肤业务营收下滑10%,其中雅诗兰黛、倩碧和Origins的净销售额下降,The Ordinary、La Mer表现强劲;彩妆业务营收下滑8%,香水业务销售额持平。

有经济学家认为,当前香氛产品的持续走红,是新时代的“口红效应”。“口红效应”是指因经济萧条而导致口红热卖的一种有趣的经济现象,也叫“低价产品偏爱趋势”,每当在经济不景气时,口红的销量反而会直线上升。这是因为在经济不景气的情况下,人们仍然会有强烈的消费欲望,所以会转而购买比较廉价的奢侈品。

而在“当下”,随着美妆市场的饱和,“口红”本身不再成为“口红效应”的承载者,反而具有特殊治愈香气、体现个人独特品味的香氛,成为“口红效应”的承载者。

欧莱雅的一系列布局,无疑意味着其看好并计划深入挖掘中国乃至亚洲地区高速增长的香氛市场潜力,同时通过与本土品牌的合作强化自身的地域影响力和创新能力。

发力未来美容,

欧莱雅的野心不止于此

与此同时,针对元宇宙包容性、太空美妆、生物科技、DNA护肤、疗愈美妆、健康之旅等新兴护肤美妆方向,欧莱雅也持续展开了布局。

先是于去年2月将活性健康化妆品部更名为皮肤医学美容部,战略重心从“活性健康”转向“皮肤医学”。该部门是欧莱雅集团增长最快的部门,去年上半年销售额同比大涨29%至近33亿欧元,过去三年来的平均增速高达近30%。

其次,欧莱雅还通过旗下风险投资基金BOLD对美国生物技术公司Debut Biotech进行投资,共同开发了一个由7000多种功能性与可持续的成分组成的平台,以推动整个行业的技术发展。

此前,欧莱雅还宣布,与加州大学伯克利分校的先驱生物技术孵化器Bakar Labs建立合作伙伴关系,允许Bakar Labs免费使用欧莱雅的3D重建皮肤模型,用于无动物安全性和有效性测试的创新工具,重新定义美容行业。

在Viva Technology 2023大会上,欧莱雅还推出全新的技术驱动产品和合作,包括包容性美妆科技解决方案,如能够满足运动障碍人士美妆需求的兰蔻智能手持式高精度上妆设备HAPTA、理肤泉的皮肤检测应用程序SPOTSCAN和Armani美妆的肌肤检测设备META PROFILER™等,均体现出欧莱雅在业务布局调整背后掌握护肤美妆行业新兴趋势的野心。

面对美妆市场的复杂变局,欧莱雅能否坐稳“护肤美妆之王”,取决于对于中国市场的重视,取决于对于新兴方向的把控,也取决于对更具前瞻性的发展方向的探索和“占位”。