撰文 | 张 宇

编辑 | 杨博丞

题图 | IC Photo

新式茶饮的竞争正变得越来越激烈,1月2日,古茗向港交所递交上市申请书后,蜜雪冰城也于当日晚间向港交所递交了上市申请书。

图源:蜜雪冰城招股书

事实上,蜜雪冰城并非首次冲击资本市场。此前,蜜雪冰城曾拟在A股市场首次公开发行股票并上市,并于2021年9月在河南证监局进行辅导备案,一年后,蜜雪冰城向深交所递交招股书,拟募集资金64.96亿元,但随后不了了之。

再度冲击资本市场,蜜雪冰城暂未披露拟募集资金金额,仅笼统地披露了募资用途,包括产能扩张、改造和扩建现有设施、提升物流系统的灵活度和效率以及海外业务扩张;其次将用于品牌的IP建设和全渠道市场推广;此外,所募资金也计划用于加强各个业务环节的数字化和智能化能力。

据招股书,蜜雪冰城是一家全球领先的现制饮品企业,聚焦为广大消费者提供单价约6元人民币(约1美元)的高质平价的现制果饮、茶饮、冰淇淋和咖啡等产品。公司旗下有现制茶饮品牌“蜜雪冰城”和现磨咖啡品牌“幸运咖”。

截至2023年9月30日,蜜雪冰城通过加盟模式发展的门店网络拥有超过36000家门店,覆盖中国及海外11个国家。2023年前九个月,蜜雪冰城的门店网络共实现出杯量约58亿杯。根据灼识咨询的报告,按照截至2023年9月30日的门店数及2023年前九个月饮品出杯量计,蜜雪冰城是中国第一、全球第二的现制饮品企业。

01.

赚的是加盟商的钱

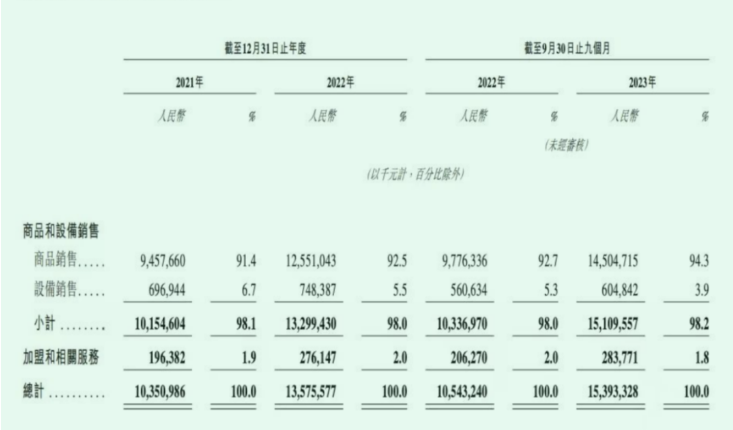

根据招股书,2022年和2023年前三季度,蜜雪冰城的总营收分别为136亿、154亿元,同比增长分别为31.2%和46.0%,同一时期,蜜雪冰城的净利润分别为20亿元和25亿元,同比增长分别为5.3%和51.1%。

值得关注的是,在总营收和净利润持续增长的外壳之下,蜜雪冰城赚的却是加盟商的钱。

截至2023年9月30日,蜜雪冰城超过99.8%的门店均为加盟店,加盟商超过16000名,而蜜雪冰城的绝大部分收入来自向加盟商销售商品和设备。

招股书指出,蜜雪冰城与加盟商签订的加盟协议期限一般为3年或4年,向加盟商收取固定费用,分别为加盟费(按年收取加盟费,在中国收取的加盟费因城市级别而异,通常在7000元到11000元之间);管理费(就日常管理、运营指导及营销支持按年向加盟商收取管理费);培训费(向加盟商提供持续培训服务,按年向加盟商收取培训费)。

图源:蜜雪冰城招股书

2022年和2023年前三季度,仅有2%的收入来自于加盟费和相关服务费,98%的收入来自商品和设备销售,主要包括向加盟商提供门店物料和设备所得的收入。换言之,蜜雪冰城把加盟商当作客户而非直面消费者,如此一来,其扮演的实际上是原材料供应商的角色,将经营风险和成本支出完全转让给了加盟商,以此实现轻装上阵并快速扩大市场占有率。

蜜雪冰城的加盟模式,既形成了更优的成本结构,同时也解决了扩张容易导致亏损的问题。在这一加盟模式下,蜜雪冰城只需向上不断挖掘供应链,借助规模效应压低原材料的价格即可。

“极具优势的采购成本令我们以更高性价比的产品吸引消费者和加盟商,而消费者数量的增加和门店网络的扩张又进一步推动了采购网络的拓展和采购规模的提升,形成良性循环。”蜜雪冰城在招股书中表示。

不过,蜜雪冰城若想持续扩张,就需要扩大加盟商队伍,但加盟商纷纷闭店,让蜜雪冰城的扩张面临不小的压力。

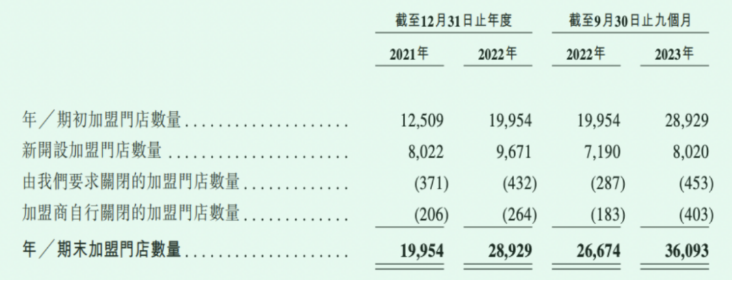

图源:蜜雪冰城招股书

根据招股书,2021年至2023年前九个月,蜜雪冰城加盟商门店数分别为19954家、28929家和36093家。其中,2022年和2023年前九个月的门店净增速分别为44.98%和35.31%,但从门店数量净增速来看,蜜雪冰城的加盟商开店增速有所放缓。

在加盟商开店增速放缓的同时,蜜雪冰城盟商门店关闭数量也所有增加。2021年至2023年前九个月,蜜雪冰城加盟商门店中,关店数分别为577家、696家和856家。其中,蜜雪冰城要求关闭的门店数量分别为371家、432家和453家,占比分别为64.3%、 62.1%及52.9%,加盟商自行关店的门店数为206家、264家和403家,占比分别为35.7%、37.9%和47.1%。加盟商自行关店门店数不断增加。

蜜雪冰城也在招股书中坦言:由于我们的收入主要来自向加盟门店销售商品及设备,我们的财务表现高度依赖加盟门店的业务表现。如果我们的加盟门店销售表现不佳,其财务表现可能会恶化,这可能导致采购的减少、门店关闭或其他后果。

可见,只有帮助加盟商赚到钱,蜜雪冰城才能继续在加盟商身上赚到钱,加盟门店越多,蜜雪冰城就赚得多。对于蜜雪冰城而言,如何既能增加加盟商数量,又能避免造成加盟商内卷,是极为重要的课题,毕竟一旦加盟商尝不到甜头,也就意味着蜜雪冰城将彻底失去增长引擎。

02.

打响新茶饮第二股争夺战

除了蜜雪冰城和古茗在同一天递交招股书之外,茶百道早在2023年8月就递交了招股书,三家头部新茶饮品牌正式打响了新茶饮第二股的争夺战。

从招股书来看,三家冲击港股的新茶饮品牌的总营收均连年增长。2021年至2023年前九个月,蜜雪冰城的营收均超百亿,同期古茗的总营收分别为43.8亿元、56亿元和55.7亿元。茶百道在2021年和2022年的总营收分别为36.4亿和42.3亿,2023年第一季度的总营收为12.46亿元。

净利润方面,蜜雪冰城呈现出持续增长的态势,而古茗净利润分别为2399.2万元、3.92亿元和10.02亿元。相较之下,茶百道2022年营收为42.32亿元,2023年第一季度净利润为9.65亿元,均显现出增长趋势。

尽管业绩向好,但不容忽视的是,新茶饮的“黄金时代”已经暂告一段落。

一方面,资本对于新茶饮的青睐正在消失。根据前瞻产业研究院数据,2021 年新茶饮行业拿到了超30笔融资,超140亿元的融资规模,到了2022年,行业只拿到26笔融资,规模为45亿元,而在2023年前八个月,新茶饮融资事件中,78.5%是千万元级别的融资,仅有1笔亿元规模的融资。

另一方面,新茶饮的竞争更加激烈,《2023新茶饮研究报告》显示,经历三年的蛰伏,2023年新茶饮市场规模有望达到1498亿元,增速高达44.3%,但2024年和2025年,增速或将下降至19.7%和12.4%,增量转存量趋势明显。

在存量竞争时代,新茶饮头部品牌逐步从拼产品转向拼门店数、拼效率,而上市则是重拾信心的一针强心剂。对于加盟商和消费者而言,上市本身是一次巨大的品牌营销,可以打响知名度,对品牌本身而言,上市意味着尽快抢夺本有限的资金和资源,完成占位。

不过,从“新茶饮第一股”奈雪的茶上市之后的表现来看,蜜雪冰城和古茗的前景或难言乐观。

2021年7月,奈雪的茶冲击资本市场成功,但其上市后股价却一路震荡下滑,截至2024年1月3日港股收盘,奈雪的茶股价最终为3.13港元/股,较发行价19.8港元/股已跌去约84%。上市前,奈雪的茶最后一轮融资完成后估值约300亿港元,而如今总市值仅剩54亿港元,仅剩六分之一左右。

03.

食品安全问题频出何解?

加盟模式虽带动了蜜雪冰城业绩持续增长,但蜜雪冰城也在被其反噬,在飞速扩张的过程中,蜜雪冰城频频出现食品安全问题,如饮品中吃出异物、使用已过期原料等,且多次被监管部门处以行政罚款。

2023年5月,#蜜雪冰城回应顾客在饮品中喝到大蟑螂#冲上微博热搜。公开视频显示,5月3日,在广东汕头,一名女子称在蜜雪冰城的门店购买饮品,喝了几口后发现饮品中有一只大蟑螂。视频中,蜜雪冰城工作人员从电话中回应称“还在核查当中,不管最后是什么结果,都会自己公告出来原因。”

蜜雪冰城并非第一次在食品安全问题上栽跟头。

2023年3月,有媒体曝光南京两家蜜雪冰城门店存在频繁篡改食材效期标签、使用应“废弃”食材等问题,江苏多地市场监管部门对辖区内蜜雪冰城门店开展突击检查。执法人员在检查中发现多家门店存在食品与非食品混放、库房食品未分类分架存放等问题,已责令相关门店进行整改。此前,齐齐哈尔市建华区鑫行蜜雪冰城饮品店、龙山县蜜雪饮品店曾因柠檬水中发现虫子被分别罚款1万元、1.2万元。此外,恭城县恭城镇蜜雪冰城奶茶店、泾川县百香蜜雪冰城饮品店还分别因焙炒咖啡粉、特调奶浆过期,被罚款2000元、1万元。

事实上,蜜雪冰城也在招股书中坦言,公司的生产经营链条长、管理环节多,可能会由于管理疏忽或不可预见因素导致产品质量问题产生。若加盟门店未按照公司统一规范和标准进行运营,发生店员操作不规范,门店卫生不合格等违规情况,从而导致产品质量纠纷或食品安全事故,将对公司的品牌声誉及经营业绩产生不利影响。

目前,蜜雪冰城的加盟商数量仍在增加,而庞大的加盟店数量,意味着蜜雪冰城对加盟商的管理难度增加以及背后潜在风险,值得一提的是,这一现象并不会因为上市而发生大的变化,长期来看,食品安全仍是蜜雪冰城一个极大的隐患。

可以预见的是,随着新茶饮战场逐渐内卷,如何化解敌方势能,守住自己的江山,并建立起足够宽的护城河,将是蜜雪冰城面临的最终考验。除此之外,建构高品牌价值依然是新茶饮品牌最高的竞争壁垒,在面对众多新茶饮品牌时,如何给消费者一个依旧会选择蜜雪冰城的理由才是最重要的。