DoNews10月27日消息,极兔速递环球有限公司(以下简称“极兔速递”)于10月27日正式以“1519”为股票代码在港交所主板挂牌上市。

截至10:30,极兔速递报于每股12.00港元,市值1057.46亿港元。

据IPO早知道报道,极兔速递在本次IPO中总计发行约3.266亿股股份。其中,香港公开发售部分获约1.36倍超额认购,国际发售部分获约1.91倍超额认购。

以发行价计算,极速速递通过本次IPO募集所得资金净额约为35.28亿港元。

红杉、顺丰、淡马锡、腾讯、高瓴等九大现有投资方均作为基石投资者参与本次发行,认购总金额为1.995亿美元。

成立至今,极兔速递已获得腾讯、ATM Capital、高瓴、红杉中国、顺丰、淡马锡、海纳亚洲投资基金、招银国际等知名机构的投资。

其中,ATM Capital是极兔速递第一家外部投资机构,并于后续多次加码。IPO前,ATM Capital持有极兔速递5.49%的股份,为三家持股超5%的重要机构股东之一。

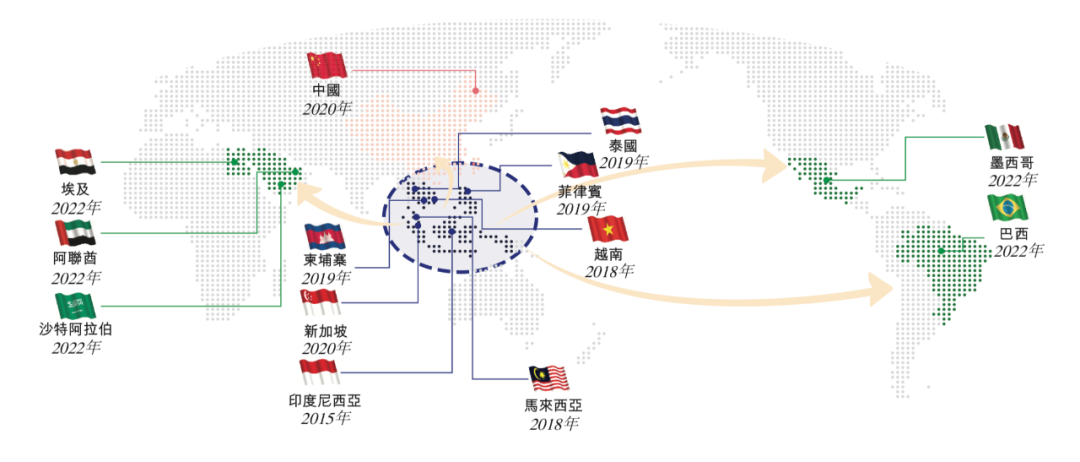

成立于2015年的极兔速递从印尼起步,2018-2019年先后拓展至越南、马来西亚、菲律宾、泰国和柬埔寨等东南亚国家,2020年进一步拓展至新加坡和中国,而后在2022年延伸至沙特阿拉伯、阿联酋、墨西哥、巴西和埃及等拉丁美洲和中东地区的新兴市场。

目前,极兔速递的快递服务已覆盖13个国际,其中包括全球范围内规模最大及发展最快的新兴快递市场。

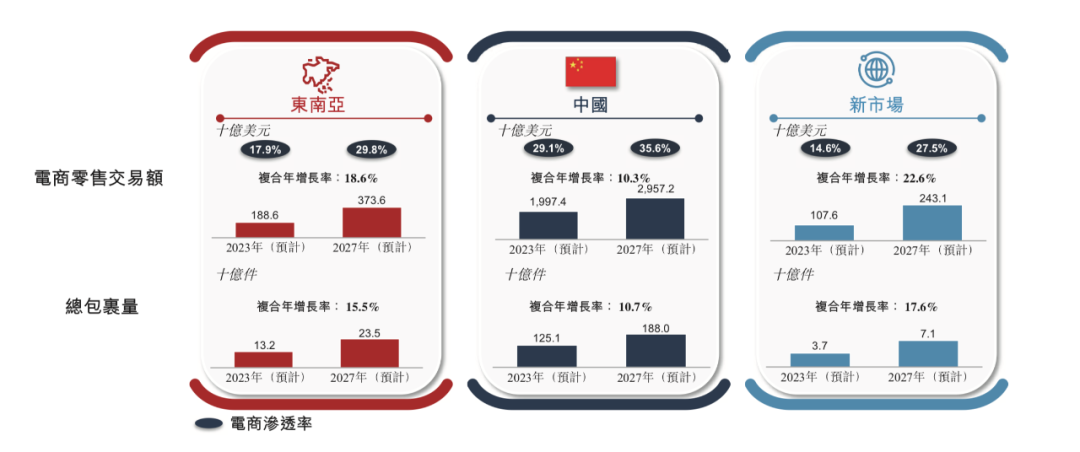

2020年至2022年,极兔速递在东南亚处理的境内包裹从11.54亿件以47.6%的复合年增长率增至25.13亿件;2023年上半年,极兔速递在东南亚处理了14.38亿件境内包裹,较2022年增长18.4%。

根据弗若斯特沙利文的资料,按2022年包裹量计算,极兔速递是东南亚排名第一的快递运营商,市场份额为22.5%。

自2020年进军中国快递市场后,极兔速递在2022年11月达到单日包裹峰值5000万件的规模,这是中国同行中最快实现这一规模的快递运营商。

同时,极兔速递通过全面整合百世快递中国来强化网络承载力、增强基础设施,以扩大客户群、并与中国主要的电商平台建立合作伙伴关系。

自2020年至2022年,通过有机增长以及收购,极兔速递在中国的包裹量的复合年增长率为140.2%。

根据弗若斯特沙利文的资料,2022年极兔速递在中国的包裹量超120.25亿件,占有10.9%的市场份额,在2020年第四季度至2022年第四季度期间极兔速递是中国主要快递运营商中增长最快的一家。

截至2023年6月30日,极兔速递的网络在中国覆盖超过99%的县城市区。

而从质量指标上来看,根据中国国家邮政局公布的数据,极兔速递2023年上半年的百万单遗失率为0.23件、百万单投诉率为0.58件、百万单有效投诉率为0.015件,远低于同期行业平均水平的百万单1.90件、百万单6.68件、百万单1.83件,各项数据都在一个颇高的水平。

极兔速递长期对平台保持中立并建立多元化合作,现已服务于Shopee、Lazada、Tokopedia、拼多多、淘宝、天猫、Shein、Noon等电商平台以及TikTok、抖音、快手等短视频和直播平台的消费者及商户。

截至2023年6月30日,极兔速递拥有104个区域代理和约8,700个网络合作伙伴;同时运营265个转运中心,超过8,400辆干线运输车辆,其中包括4,400多辆自有干线运输车辆和约3,900条干线路线,以及超过18,600个揽件和派件网点。

通过与国际及当地合作伙伴的合作,极兔速递可提供覆盖亚洲、北美洲、南美洲、欧洲、非洲及大洋洲的跨境服务。

2020年至2022年,极兔速递的营收分别为15.35亿美元、48.52亿美元和72.67亿美元,复合年增长率为117.6%。2022年,极兔速递实现扭亏为盈,净利润为15.73亿美元。