作者:王晓树

编辑:杨博丞

即便是在大模型爆火的今天,商业化的困惑,依然横在AI企业面前。

第四范式发布消息称,将于9月18日开始招股至9月21日招股,并计划于9月28日正式在香港联交所主板挂牌上市。

据悉,第四范式共将发售1839.6万股股份,每股定价范围为55.6港元至61.16港元。其中90%国际发售,10%公开发售。

根据IPO定价,第四范式对应市值区间为258亿港元至283.8亿港元(约合32.9亿至36.2亿美元)。

对第四范式来说,能够成功上市应该是一个难得的好消息。毕竟算起来,这已经是第四范式第四次向港股发起上市冲击。

不过,上市能解的,只是第四范式的燃眉之急。着急上市背后,还是老生常谈的话题,巨额的亏损,看不见何时盈利。第四范式三次在招股书失效后火速提交招股书的动作来看,这一次上市,也少不了背后资本退出的压力以及继续融钱的紧迫感。

这不只是第四范式存在的问题,曾经红极一时的AI独角兽们都难解商业化的难题。即便是在大模型爆火的今天,商业化的困惑,依然横在旷视、商汤和第四范式的面前。

至于上市之后的表现如何,可以参考前辈商汤。趁着大模型的热度,一路跌到底的商汤股价有了短暂的回升,而后又是一路下跌。

商汤股价K线(图片来源:腾讯自选股截图)

不过,能上市融到钱,至少可以给第四范式续续航,至于能否再次扬帆起航,那还得看企业未来的走向。

招股书中的新变化:增速放缓、大客户不稳定

DoNews之前就曾经详细的谈到过第四范式三试港股的路程。(第四范式三试港股)。这一次,我们在港交所找到了第四范式聆讯后提交的最新版招股书,其中财务数据已经更新到了2023年3月31日。

数据更新后,我们也能更直观的看到第四范式的近况。

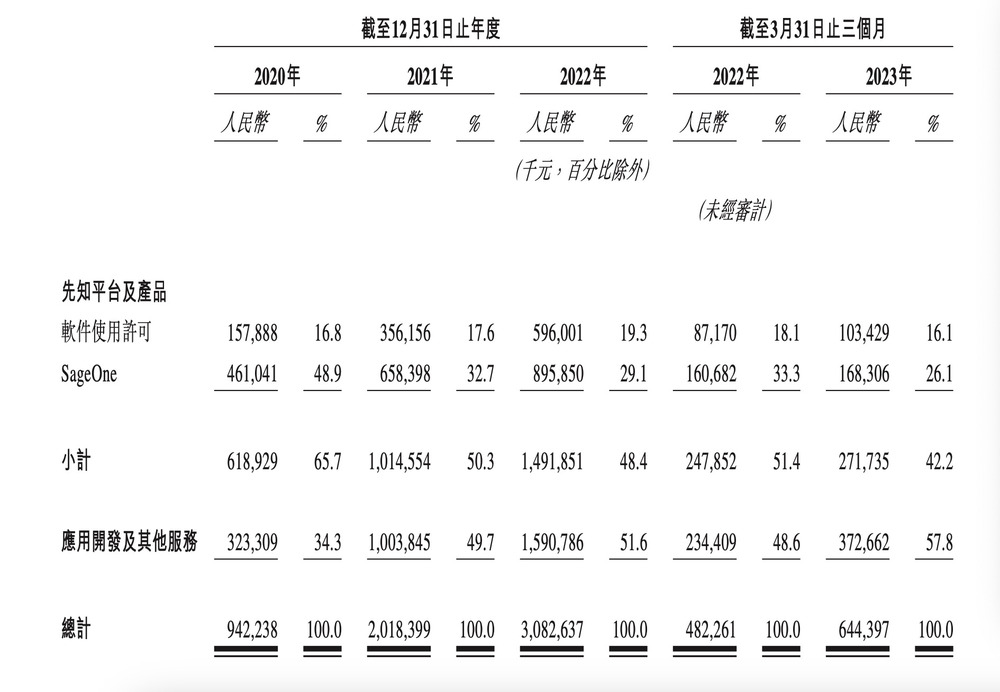

营收的确在不断增长,但速度却有所放缓。招股书显示,2020年至2022年以及2023一季度期间,第四范式营收为9.42亿元、20.18亿元、30.83亿元和6.44亿元。在这其中,2021年同比增长114.2%,不过2022年同比增长52.7%。

亏损还在继续,有小幅度收窄。数据显示,第四范式同期净亏损分别为7.50亿元、18.02亿元、16.53亿元和3.04亿元;经调整净亏损分别为3.90亿元、5.59亿元、5.04亿元和0.65亿元。

具体业务来看,第四范式愈发依赖第三方定制业务,这也一定程度给回款带来压力。

第四范式收入明细图(图片来源:招股书截图)

从上图不难看出,从2020年到2023年一季度,第四范式应用开发及其他服务收入占比在逐渐超过先知平台及产品。

第四范式应用开发及其他服务,主要的业务是与第三方定制的AI硬件 (服务器) 、定制开发服务。这种定制性服务,更多的是项目制,更简单的可以被理解成外包制。

这里影响比较大的就是,客户不稳定。

在招股书中前五大客户的介绍部分,几乎每一年换一个,长期留存的大客户仅一家客户H。

更重要的是,第四范式在应用定制及开发服务这项业务中,由第四范式直签的客户仅占三层,剩下近七层的客户以及收入都是来自于解决方案合作伙伴客户。

此前,DoNews采访过的IPG中国首席经济学家柏文喜曾对此表示,直签客户占比较低会影响公司收入的稳定性和可控性。

除此之外,这也一定程度上影响着第四范式的议价权和应收账款。

数据显示,在报告期内,截至2020年、2021年、2022年12月31日及2023年3月31日,第四范式的贸易应收款项分别为2.63亿元、7.78亿元、14.93亿元及14.94亿元。

第四范式能借上大模型的东风么?

招股书中呈现的问题,归根究底还是AI商业化的难题。

从2019年开始,包括AI四小龙、格灵深瞳以及第四范式都遇到过这样一个困境。AI商业化受阻,看不清盈利的未来,这也导致市场对AI信心骤减,难拿融资,不得不寻求上市以获得资金上喘息的机会。

行业大难题,在大模型到来的时候,看似有了新的注解。

和商汤一样,第四范式也想抓住大模型的风口。4月底,第四范式首次向公众展示其大模型产品“式说3.0”,场景瞄向B端。

这里有一个矛盾点。“式说3.0”展露的是生成式AI的能力,需要通过学习和理解大量的数据和信息,然后生成新的、创新的内容。目前,生成式AI主要落地的场景在于艺术创作、新闻写作等。

但回到第四范式本身来看,第四范式一直做的是决策类AI,其实需要的是判断“是与非”的能力。决策AI工作方式是通过机器学习和深度学习算法,从大量的数据中学习和提取模式,然后用这些模式来做出决策,落地场景主要在金融投资、医疗诊断上。

生成式AI和决策类AI这两者可以说是AI能力的两大类别。而一直身处决策类AI赛道的第四范式,在生成式AI爆火之下,也跑过来推生成式AI相关产品。的确,这也可以被理解为,正常的业务拓展。

但业务拓展背后,必然要投入更大的资金、人才。

招股书显示,2020~2022年研发投入分别为5.657亿、12.495亿、16.5亿元,年复合增速达到42.88%,占各期收入的比例均超过50%。

高额的研发投入是亏损的主因之一。而现阶段下,在原有业务商业化受阻的同时,开展生成式AI的相关业务,或许一定程度上会带来更大的研发投入。

另外,第四范式展示出来的“式说3.0”的能力还是在的图片理解、多轮对话、写小说、迅速画图等。目前市面上,百度、腾讯、阿里以及同类型企业商汤都也正在做同样的事情,瞄准的客户群体除了C端之外,同样锁定在B端上。

且不说生成式大模型未来的商业化是否顺利,仅竞争对手来说,给到第四范式的压力并不小。

不过,在“式说3.0”发布的之初,第四范式创始人兼CEO戴文渊对其未来的构想在于,「AIGS」(AI-Generated Software),即以生成式AI重构企业软件。

戴文渊表示,目前这些B端软件极为复杂的交互体验,以及复杂性带来的极低开发效率,恰恰为生成式AI留下足够大的重构和改造空间。

第四范式对AIGS战略给出的官方解释是,就是指基于式说大模型背后的Copilot+COT能力,把企业软件改造成新型的交互范式,并在新型交互上不断地学习软件的使用过程,形成领域软件的「思维链」。

在产品发布会时,戴文渊甚至坦言,以生成式AI重构企业软件积极将进入的是一个10万亿量级的市场。

不过,AIGS战略表现暂时还未在招股书中呈现出来。至于未来的表现如何,还是交给时间和市场来印证。

结语

回头来看,第四范式的上市之路并非一帆风顺,背后所折射的是整个AI产业商业化的困境与挑战。尽管面临巨额的亏损和竞争压力,第四范式依然展望未来,试图在生成式AI的大风口中寻找新的商业机遇。

不过,上市也不是终点,到目前为止,AI企业中只有格灵深瞳在2022年打破了难盈利的魔咒。

还是此前的那句话,对于AI企业来说,要么成为Open AI那种,就单纯的追求极致的技术,要么就像格灵深瞳那样,做好几个应用层能赚到钱,给资本市场一个交代。

最后,无论是商业化的难题,还是新业务的探索,都需要时间和市场的真实反馈来验证。对第四范式而言,上市只是开始,真正的挑战在于如何持续创新,为自己在这片广袤的AI市场中找到一个稳固的立足点。