撰文/金水

潮流零售的寒意还在持续。就连潮玩界“扛把子”泡泡玛特,在过去的一年,也经历了股价“滑铁卢”的灰暗过程。

但是,这也挡不住自称“国内领先的潮流零售企业”KK集团的上市热情。今年伊始KK集团便向港交所递交上市申请,随着期限越来越近,能否顺利叩响港交所大门,还是未知数。

这已不是KK集团第一次递交招股书了。早在2021年11月4日,KK集团就曾向港交所递表申请。不过,因为未能于6个月内完成聆讯或上市,公司招股书自动失效。

KK集团此次上市的招股书显示,所获融资主要用于门店网络的扩张,供应链优化,零售基础设施建设,简而言之,还是要继续扩张。

但关键是,2019年至2022年10月31日,KK集团的负债总额由21.64亿元一路狂飙至138.1亿元。粗略算下来,过去的每一天,KK集团都会新增负债800多万。

与此同时,截至2022年10月末,KK集团可随时动用的现金仅有4.63亿元。依照“日增负债800多万”的烧钱速度,这些钱估计维持不了多久。目前,距离KK集团最后一次融资的2021年7月,已过去了20个月了。再不上市融资,KK集团恐怕真的无钱可烧了。

因此,此次上市,与其说是为了扩张,不如说是关系到KK集团生死存亡的一次“豪赌”。

可是,二级市场不是“摇钱树”,在美联储降息的周期里,市场的流动性本就不足,又有多少投资者愿意拿着“真金白银”“接盘”这家公司呢?

退一步说,即使此次上市后,KK集团能在二级市场上找到了一众“接盘侠”,但也只能“救得了一时”。而KK集团靠“财技”所显示的暂时盈利,无法掩盖其持续亏钱的本质。

01、盈利源自“财技”

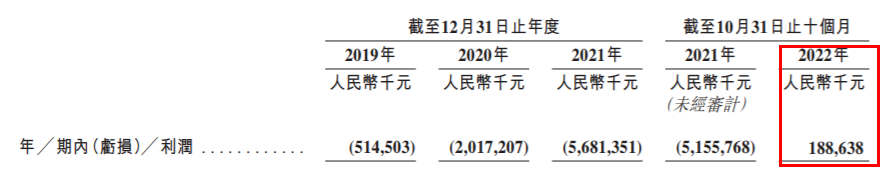

纵观KK集团招股书,其中一个重要的看点是,2022年前十个月,竟然扭亏为盈,首次实现了盈利。在此之前的三年时间,KK集团已经累计亏损超过82亿元。

(KK集团在2022年前十个月盈利约1.89亿元人民币 图源/KK集团招股书)

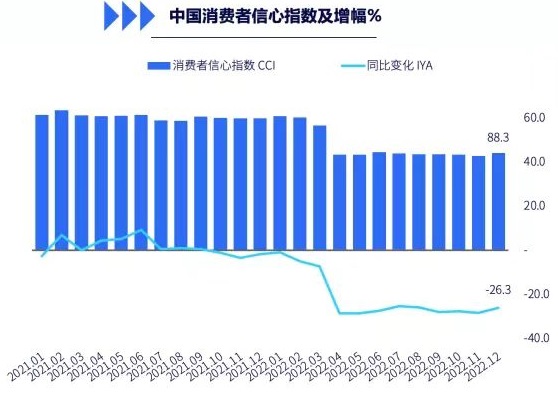

2022年的整个零售业市场环境,因为疫情反复,所以整体不振。据国家统计局的数据,该年,除汽车以外的消费品零售额同比下降0.4%,这还是将同比增长6.2%的网上零售额统计在内的结果,由此可以预估,线下零售的表现只会更差。

(进入2022年,我国消费者信心指数处于下滑态势,同比降速明显 图源/尼尔森)

与KK集团同属于线下零售的其他品牌,发展表现都十分“狼狈”。据联商网零售研究中心不完全统计,2022年,经过三年来疫情的反复煎熬,至少超过7400家线下门店关闭。

KK集团能在较差的市场环境下,获得难得的盈利,着实难得。与之对比,在上一年较好的市场环境下,KK集团却出现了大幅亏损。据国家统计局,2021年全年社会消费品零售总额比上年增长12.5%,而当年KK集团出现了56.81亿的亏损,亏损额同比上年扩大181.7%。

可见,KK集团2022年前10个月这一“罕见”盈利,并非是经营性业务盈利,而是“技术性盈利”。这是因为,招股书显示,KK集团2022年前十个月虽然利润转正,但营业利润仍然为负。

从“财技”角度看,这一短暂的净利润转正,是通过调节“按公允价值计入损益的金融负债变动”一项实现的。具体而言,2022年前十个月,KK集团该项数值转为4.56亿元,而2021年同期,该项数值高达50.57亿元,所谓的“盈利”由此产生。

(图源:KK集团招股书)

KK集团方面,对于这次净利润首次转正的解释,也未与经营情况联系起来,而是模糊地表述为公司估值的减少。

这种通过财技实现扭亏为盈的做法,只是一种表面上的“遮掩”,无法掩盖其真实经营情况的不堪。

首先,虽然“财技”高超,但是这种按公允价值计入损益的金融负债值,是不能反映KK集团的实际经营情况的。从经营的角度看,KK集团在2022年前十个月,依然处于亏损状态,所以,KK集团始终没有实现盈利。

其次,KK集团的这种调整方式,对投资者是不友好的。投资者可能因此认为KK集团的财务报告不透明,无法对其盈利状况进行准确评估。

最后,KK集团的这种非现金调整,因为没有现金交易,且渲染了一种“首次实现盈利”的假象,可能导致管理层在决策时忽视其实际上的惨淡经营情况,从而出现偏差。

与“财技”下的数据相比,或将引起更多投资者担心,还有KK集团经营方面的数据。

KK集团的总交易单量方面,2022年前十个月的数据,比2021年同期减少了1.2%。同时,截至2022年10月31日的10个月,其单店月均GMV相比上年同期的62.62万元减少了13.9%。

投资者对于一家公司的观察,最大的参考点就是其发展预期,即未来增长情况。哪怕这家公司的增速下降,都足以引起担忧。

KK集团出现如此“窘状”,根源在于其创业过程的屡次决策失误。虽然KK集团每次都找到了补救措施,但现在看仍难言乐观。

02、创业屡败屡战

KK集团始于2014年,当时,从未接触过零售业的80后理工男吴悦宁在广东东莞创办了一家进口商品集合店KK馆,主要经营零售美妆、零食、个护等进口快消品。

吴悦宁很快就尝到了失败的滋味,连开的4家KK馆因为选址在成本较低的社区,客流量少,商品又少,基本不受欢迎,很快就亏损千万,提前关门。

产品经理出身的吴悦宁,便在此前基础上,对KK馆更新迭代,从1.0版本迭代到2.0版,把店开到了购物中心,在装修方面追求美感和空间感,增多海外产品的数量,兼营餐饮、咖啡、书吧等多重业态,形成“前店后馆”的整体布局,从而使店铺数量扩展到了10家。但是,盈利依然不理想,最大的弊端就是空间利用率低。

不得已,KK馆继续迭代,迭代到3.0版,砍掉了咖啡吧、书吧等场景,专注于做进口商品的快消,装修也换成了简约风格,并大力发展加盟模式。

这次迭代,并没使KK馆的盈利能力变强,但让KK集团改变了赚钱思路。作为产品经理,吴悦宁了解互联网行业的“打法”,即创业伊始,盈利不重要,快速扩张、获得融资,才是关键,于是KK集团开始通过扩张来大幅融资。

2019年,公司正式升级为KK集团,还新推出两个品牌:主打精致生活集合的新一代连锁主力店品牌KKV、国内首家彩妆集合连锁品牌THE COLORIST调色师。2020年,KK集团旗下全球潮玩集合品牌X11也对外亮相。这一系列品牌运作,使得KK集团拥有了较高的热度和流量,成为了年轻用户颇受追捧的网红店。

(KK集团的零售品牌 图源/KK集团招股书)

在当时,“网红”“潮玩”“彩妆”这些因素,符合资本胃口,因此融资不愁。

2016年4月,KK集团完成种子轮融资,合计融到1500万元。随后一发不可收拾,据不完全统计,2016年至2021年,共完成了7轮共计超40亿元的融资,获得众多VC/PE支持,包括深创投、璀璨资本、经纬创投、eWTP生态基金、洪泰基金、五岳资本、KametCapital、CMC资本、黑蚁资本、渶策资本等。

即使有融资支持,但不赚钱的毛病,依然困扰着KK集团,尤其是广大加盟商,深受其害。房产百事晓一篇报道显示,KK馆加盟商王先生表示,加盟KK馆,“根本就没赚到钱,整天在亏本,玩不下去”。这位王先生的做法是,“现在把剩下的三家店也要全部撤掉。”

和王先生一样,KK集团的不少加盟商开始撤离,吴悦宁再次遭遇危机。此前KK集团之所以获得机构的融资,是因为其快速扩展。而加盟商撤离,则意味着扩张出了问题,必须要解决。

03、加盟策略突变

名创优品曾经的加盟模式启发了KK集团。在加盟名创优品的过程中,加盟商若资金不足,总部可提供担保,从总部控制的P2P平台给予贷款。这些贷出去的资金,最后又被加盟商以保证金、加盟费等形式交到了名创优品总部。这种操作,虽然风险全归加盟商,但胜在加盟门槛大幅降低,所以加盟依然十分踊跃。

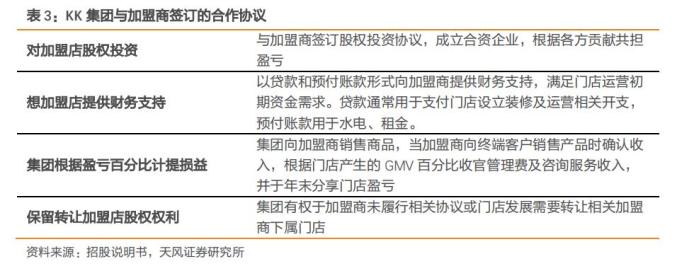

KK集团的做法与此类似,也大幅贷款给加盟商开店。据招股书,截止2021年6月底,KK集团向加盟商提供的贷款及预付款累计高达5.6亿元。这意味着,若按招股书中的352家加盟店计算,平均单个加盟店向KK集团借款近160万。

KK集团还有一些“小心机”,将其与加盟商的关系,从品牌授权变成合股开店,KK集团与加盟商都成为了股东。这样一来,店内事项,并非加盟商一方能决定的。简而言之,加盟商只可转让股份,不可随意关店,这就较大地避免了此前加盟商大规模关店的情况。

(KK集团的加盟模式)

此番操作下,KK集团的加盟店从2018年的53家,变成了2020年的424,加盟店占比达到了76%。在增速最快的2020年,KK集团每天都约有一家店诞生。

另外,KK集团的供货渠道采用的是“买断式”模式,其产品的直接买家,大多是加盟商,这使得KK集团的销售良好,而且库存及成本压力都压到了加盟商的身上。

2019年至2021年,KK集团的GMV复合年增长率达163.0%。以2021年GMV计,KK一举成为了中国增长速度最快的潮流零售商。

KK集团营收的快速增长,加盟商也起到了较大作用。2019-2021年,KK集团总营收为4.64亿、16.46亿、35.24亿,加盟店产生的销售收入占到一半左右。譬如2020年,加盟店对KK集团收入占比达到57.5%,远超自营门店35.4%的贡献率。

此模式对于KK集团的投资机构来说,也是可接受的。他们对KK集团的投资,看似投到了商业零售业,本质上是投到了互联网金融,而贷款的生意往往更轻松赚钱。

在这一模式下,加盟商所经营的店铺盈亏,并不会全额并入KK集团报表,其财务报表就显得十分好看。好的财务报表,迅速的扩张,又能使得KK集团能够获得更多的融资。其最后一次融资后,估值一度达到了200亿人民币。

04、加盟商大撤退

KK集团的加盟策略,很快就出现了问题。2018年,相关的规定收紧,仅有持牌金融机构可合法从事放贷业务,非金融机构的公司之间的贷款则被禁止。

这样一来,KK集团通过贷款,协助加盟商开业,不断扩大规模的方式,也就遭遇到危机了。其效仿的对象名创优品早已改变了加盟策略,面临IPO大考的KK集团,自然也不能“违规放贷”了。KK集团终止了这种加盟商扶持政策。

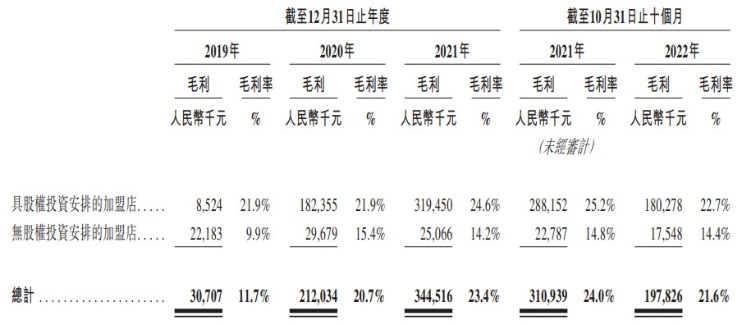

另外,KK集团的加盟商很难盈利。这是因为,KK集团销售的八成以上收入来自于第三方品牌商品,自有品牌占比不高。公司的利润则主要来源于商品进销之间的差价。

“差价”并不好赚。作为“中间商”,2022年前十个月,具有股权投资的加盟店,毛利率只有22.7%,无股权投资安排的加盟店的毛利只有14.4%。

虽然KK集团招股书自称为第三大潮流零售市场参与者,但是,其市场占比并不高。据弗若斯特沙利文报告,截至2021年,潮流零售行业前五大参与者GMV总计379亿元,占据约14.9%的市场份额。其中KK集团为约占1.8%的市场份额,与前两名的市场占比相差甚远。

加盟商加盟一个品牌,最终的目的是赚钱。加盟的资金砸下去,如果不能稳定盈利,谁也撑不了多久。况且,加盟KK集团也无法获得贷款支持了。因此,对于加盟商来说,与其加盟毛利不高的KK集团,不如加盟其他品牌,不少加盟商开始退出KK集团的加盟。

据招股书显示,2021年和2022年的10个月间,KK分别有20家和22家加盟商退出,加盟店数量分别减少67家和212家。KK集团与加盟商的合作期限一般是3-12年,而在KKV等品牌诞生仅3年之时,大批加盟商就选择了加速撤退。

在此前的加盟限制中,加盟商门店退出的方式只有卖出股份这条路。眼见大批加盟商“撤退”,KK集团只得出资购买加盟门店的股份,将144家加盟店变成KK集团的全资门店,206家非全资门店变成KK集团的全资门店。

这次共计350家门店的股权收购,KK集团花费了约2.2亿元。350家门店中,加盟商基本持有50%股权,这意味着,350家门店价值或不到5亿。

而在KK集团最后一次融资的时候,其701家门店估值达到了200亿元。两相对比,可见KK集团IPO之前的估值水分。

05、已烧不起钱了

此番对加盟门店的收购,使KK集团的运营模式由轻变重,变成了重资产运营,需要承担高昂的门店租金、人力成本、营销等费用,加重现金流的压力。

去除2022年前十个月的技术性盈利,KK集团净亏损额度逐年扩大。据招股书显示,2018年到2020年,净亏损分别为0.79亿元、5.15亿元、20.17亿元。2021年全年56.81亿的亏损额,同比上年扩大了181.7%。

更为关键的是,2019年至2022年10月31日,KK集团的负债总额由21.64亿元一路狂飙至138.1亿元。粗略算下来,过去的每一天,KK集团都会新增负债800多万。

与此同时,截至2022年10月末,KK集团可随时动用的现金仅有4.63亿元,“日增负债800多万”的烧钱速度,这些钱维持不了多久。

这说明,KK集团或无法依靠正常经营维持财务健康,只能依赖融资持续输血。一旦外部融资中断,随时就有“心脏骤停”的风险。

目前,距离KK集团最后一次融资的2021年7月,已过去了20个月了。再不上市融资,KK集团怕是真的无钱可烧了。

因此,此次赴港上市,与其说是为了扩张,不如说是关系到KK集团生死存亡的一次“豪赌”。

可是,如今正处于美联储降息的周期里,市场的流动性本就不足,已导致了硅谷银行、瑞士信贷出现破产、挤兑等流动性问题。

港交所方面,据最新发布的数据,2023年首两个月港交所平均每日成交金额为1286亿港元,较去年同期的1294亿港元下跌1%。KK在港股上市后,又有多少投资者会拿着“真金白银”接盘呢?

退一步说,此次上市后,KK集团在二级市场上找到了部分“接盘侠”,但也只能“救得了一时”。而KK集团靠“财技”所显示的暂时盈利,无法掩盖其持续亏钱的本质,IPO融来的资金,也会迟早烧完。

KK集团能否扭转乾坤,实现真正盈利,才是继续生存下去的根本。